CWLINE

來訪數:

今日: 24累計: 107615

稅務新知

豪雨造成之災害損失,稅捐稽徵機關將協助辦理

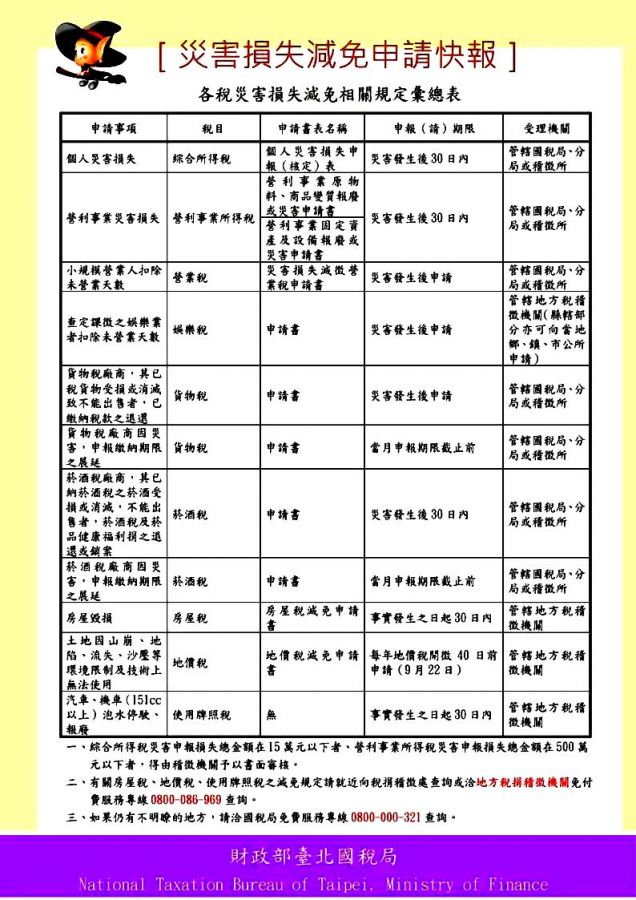

財政部表示,受梅雨鋒面及彩雲颱風外圍環流影響,部分地區受到豪雨釀成災害,財政部已針對受災嚴重區域責成各稅捐稽徵機關成立「災害減免勘查服務小組」協助納稅義務人申辦各項稅捐減免。

財政部進一步提供有關所得稅、營業稅、貨物稅、菸酒稅、房屋稅、地價稅、使用牌照稅及娛樂稅等稅目之減免規定(詳「豪雨造成之災害損失稅捐減免一覽表」),並呼籲納稅義務人於防疫期間務請利用財政部稅務入口網(https://www.etax.nat.gov.tw)線上辦理申請稅捐減免,以免有染疫風險。

財政部指出,納稅義務人如對於災害損失稅捐減免之規定或申報(請)方式有不明瞭的地方,可於上班時間撥打免費服務專線0800-000-321,將有專人解說。

新聞稿聯絡人:黃科長佳玉 聯絡電話:02-23228203(賦稅)

發布單位:財政部賦稅署 發布日期:2021-06-05 更新日期:2021-06-04

疫情警戒期間不出門即可申辦「無違章欠稅證明」

財政部北區國稅局表示,日前接獲民眾電話洽詢,急需申辦國稅的無違章欠稅證明,惟因疫情因素,無法至國稅局臨櫃申辦,有無其他的申辦方式。

該局說明,財政部為方便民眾線上申辦稅務相關證明文件,設有「電子稅務文件入口網(https://etd.etax.nat.gov.tw)」,民眾可進入該網站透過「自然人憑證」(個人)、「已註冊健保卡」(個人)或「工商憑證」(公司行號)驗證身分後,即可申辦「無違章欠稅證明(國稅)」的電子稅務文件。

該局進一步說明,該網站受理申請並完成產製電子稅務文件後,將以電子郵件通知申請人,申請人即可至「電子稅務文件入口網」下載簽章檔及電子文件檔供需用機關(單位)使用。電子稅務文件係依電子簽章法規定產製,與稅捐稽徵機關核發紙本具有同等效力,可供下載的期限為製表日起90天內。

該局呼籲,防疫期間,請民眾多加利用電子稅務文件入口網線上申辦稅務相關證明文件,如有任何疑義,請撥打免付費電話0800-000321洽詢,將有專人竭誠為您服務。

新聞稿聯絡人:徵收科 吳股長聯絡電話:(03)3396789轉1591

該局說明,財政部為方便民眾線上申辦稅務相關證明文件,設有「電子稅務文件入口網(https://etd.etax.nat.gov.tw)」,民眾可進入該網站透過「自然人憑證」(個人)、「已註冊健保卡」(個人)或「工商憑證」(公司行號)驗證身分後,即可申辦「無違章欠稅證明(國稅)」的電子稅務文件。

該局進一步說明,該網站受理申請並完成產製電子稅務文件後,將以電子郵件通知申請人,申請人即可至「電子稅務文件入口網」下載簽章檔及電子文件檔供需用機關(單位)使用。電子稅務文件係依電子簽章法規定產製,與稅捐稽徵機關核發紙本具有同等效力,可供下載的期限為製表日起90天內。

該局呼籲,防疫期間,請民眾多加利用電子稅務文件入口網線上申辦稅務相關證明文件,如有任何疑義,請撥打免付費電話0800-000321洽詢,將有專人竭誠為您服務。

新聞稿聯絡人:徵收科 吳股長聯絡電話:(03)3396789轉1591

發布單位:財政部北區國稅局 發布日期:2021-06-04 更新日期:2021-06-04

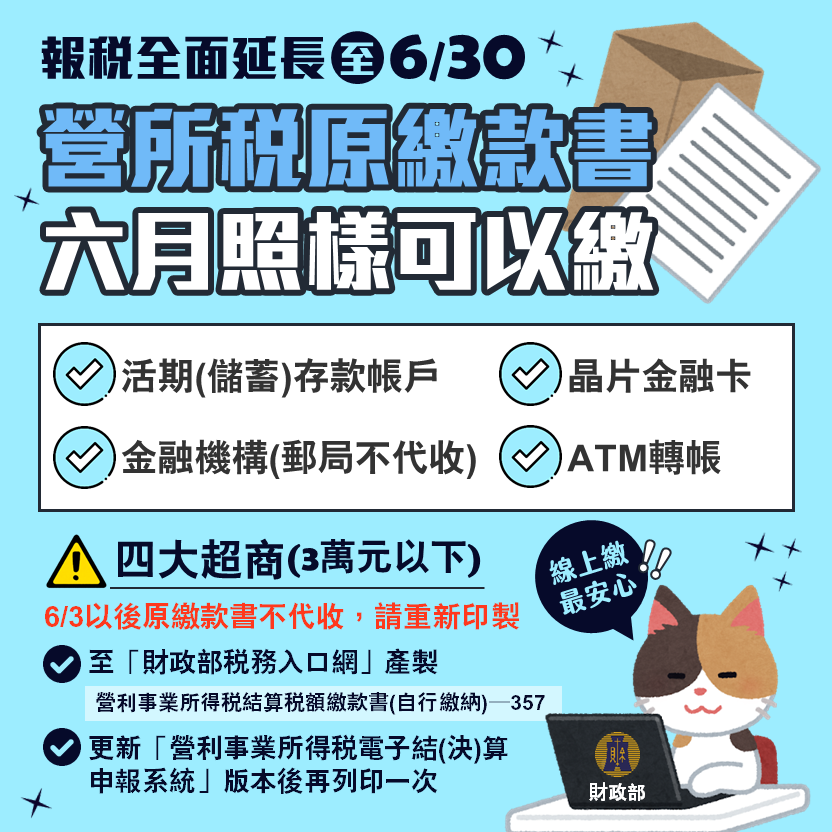

營利事業所得稅110年5月所印繳款書6月照樣可以繳

財政部南區國稅局表示,受嚴重特殊傳染性肺炎(COVID-19)影響,109年度所得稅結算申報及繳納期限展延至110年6月30日。

該局說明,營利事業如在110年5月透過「財政部營利事業所得稅電子結(決)算申報系統」完成申報並列印繳款書,原繳款書所載申報繳納期限雖為5月31日者,營利事業仍可持原繳款書至金融機構繳稅,或以晶片金融卡、自動櫃員機及活期存款帳戶轉帳方式繳納,均會自動展延至6月30日。但是,6月3日以後便利商店不代收原繳款書,營利事業如想至便利商店繳稅者,可採下列兩種方式重新列印繳款書:

一、至「財政部稅務入口網(https://www.etax.nat.gov.tw)」重新列印繳款書。

二、更新「財政部營利事業所得稅電子結(決)算申報系統」版本,重新列印繳款書。

防疫期間該局籲請營利事業盡可能利用網路進行結算申報及繳納稅款,省時又防疫。如對報稅資訊有任何疑義,可撥打免費服務電話0800-000321或向轄屬分局、稽徵所洽詢。

該局說明,營利事業如在110年5月透過「財政部營利事業所得稅電子結(決)算申報系統」完成申報並列印繳款書,原繳款書所載申報繳納期限雖為5月31日者,營利事業仍可持原繳款書至金融機構繳稅,或以晶片金融卡、自動櫃員機及活期存款帳戶轉帳方式繳納,均會自動展延至6月30日。但是,6月3日以後便利商店不代收原繳款書,營利事業如想至便利商店繳稅者,可採下列兩種方式重新列印繳款書:

一、至「財政部稅務入口網(https://www.etax.nat.gov.tw)」重新列印繳款書。

二、更新「財政部營利事業所得稅電子結(決)算申報系統」版本,重新列印繳款書。

防疫期間該局籲請營利事業盡可能利用網路進行結算申報及繳納稅款,省時又防疫。如對報稅資訊有任何疑義,可撥打免費服務電話0800-000321或向轄屬分局、稽徵所洽詢。

新聞稿聯絡人:稅務資訊科黃股長 06-223111轉8110

發布單位:財政部南區國稅局 發布日期:2021-06-03 更新日期:2021-06-03

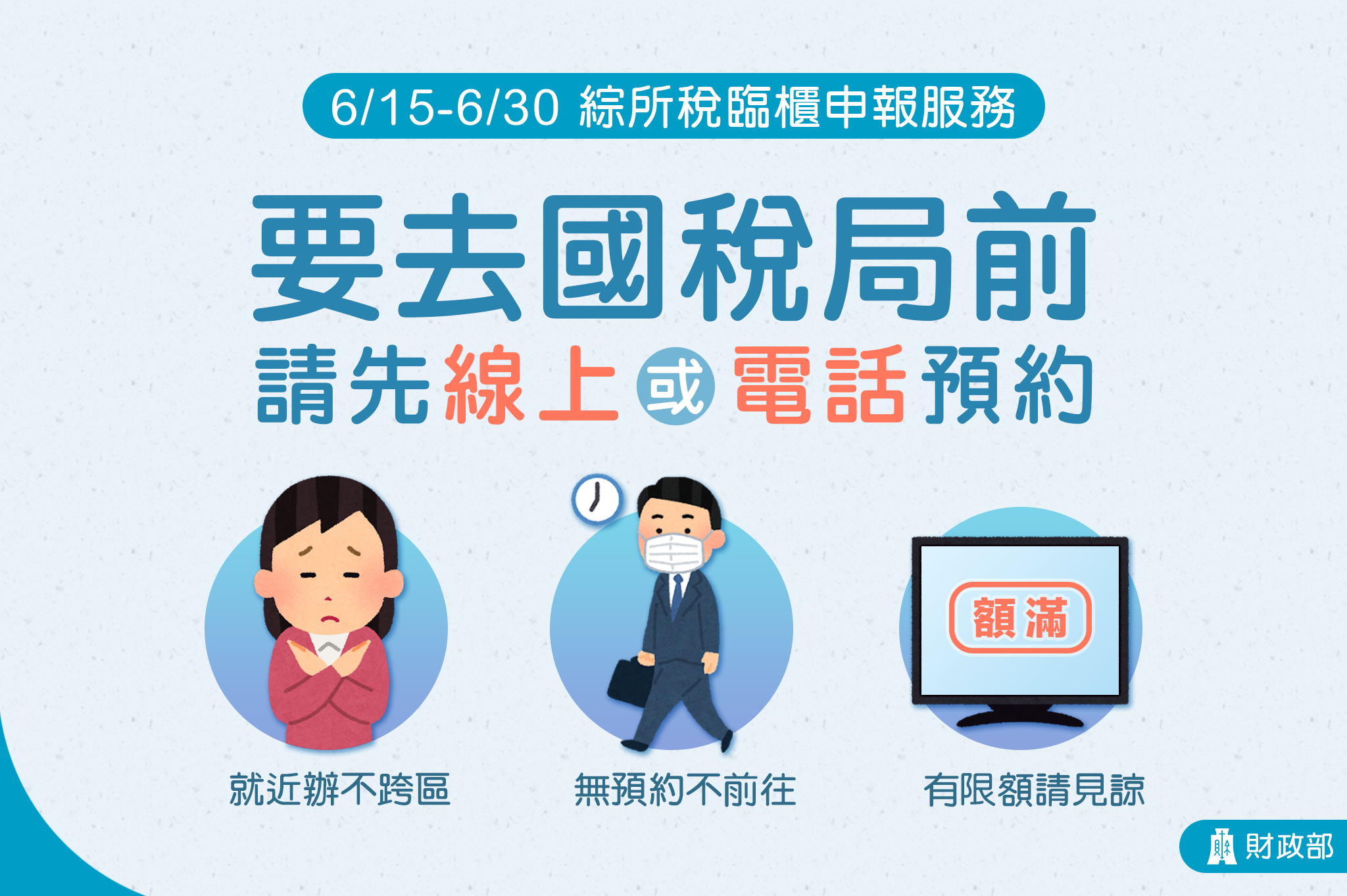

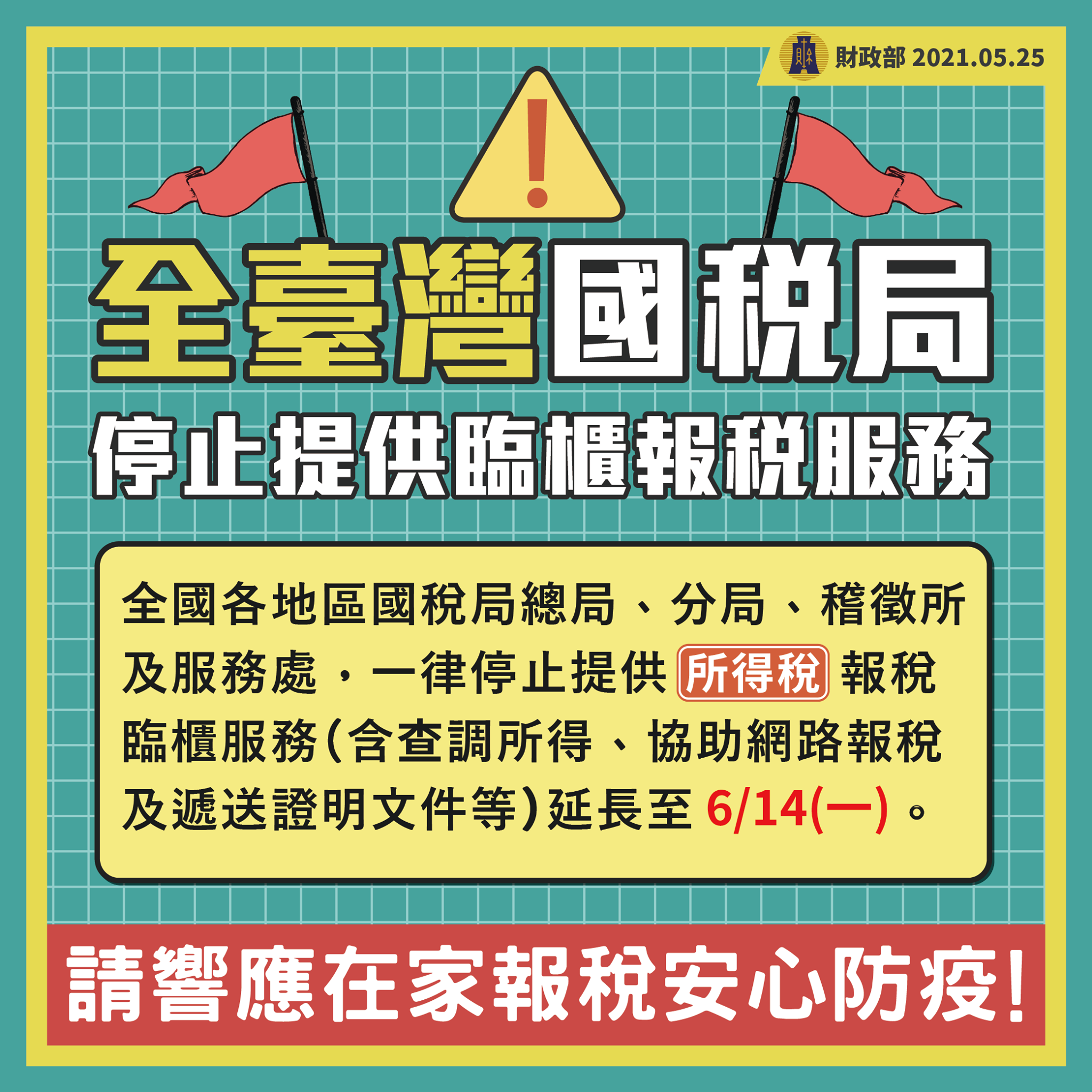

防疫優先!國稅局停止對外提供所得稅報稅臨櫃服務延長至6月14日

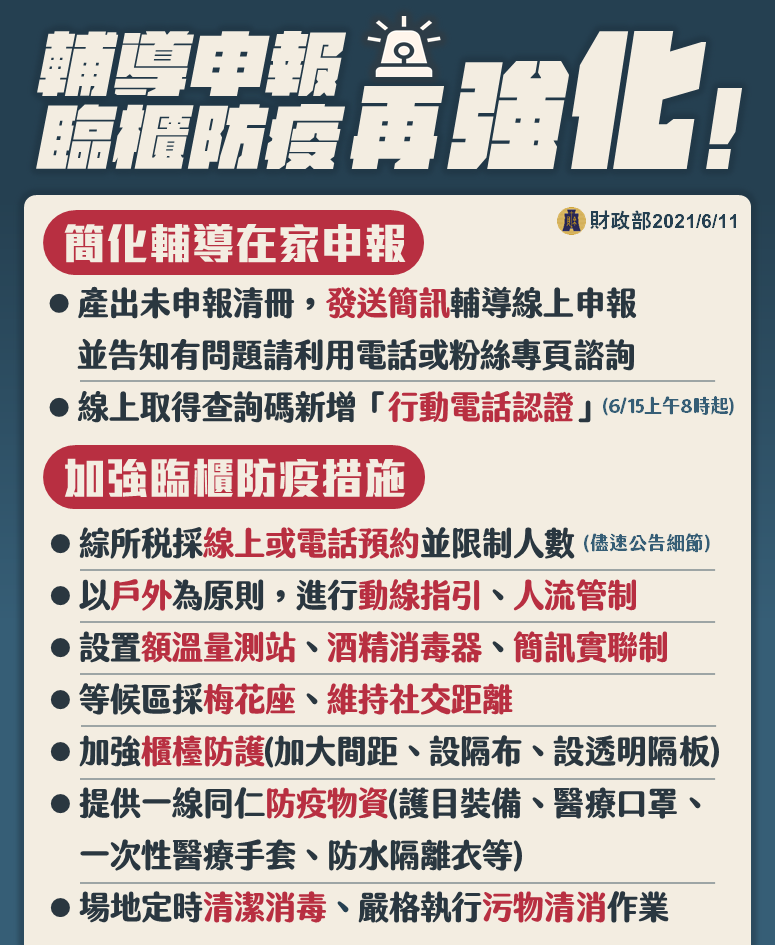

財政部南區國稅局表示,因應中央流行疫情指揮中心宣布全國疫情警戒第三級延長至6月14日,財政部衡酌全民防疫為當務之急,且今(110)年所得稅報稅期限已延長至6月30日,同步公告延長全國各地區國稅局全面停止對外提供所得稅報稅臨櫃服務(含臨櫃查調所得、協助網路報稅及遞送證明文件等)至6月14日止。

該局說明,本於防疫優先原則,並維持公務正常運作,該局除配合在6月14日以前,不提供所得稅申報之臨櫃查調所得或扣除額、協助網路申報服務外,其餘臨櫃申辦業務雖然維持正常,但該局及所屬分局、稽徵所,仍須依中央流行疫情指揮中心指示,執行實聯制洽公措施、控制人流及維持社交距離,因此,該局特別提醒民眾,除非申辦事項具有時效性或緊急性須及時處理外,請民眾盡量減少不必要的洽辦,一起配合防疫措施,共同守護臺灣。

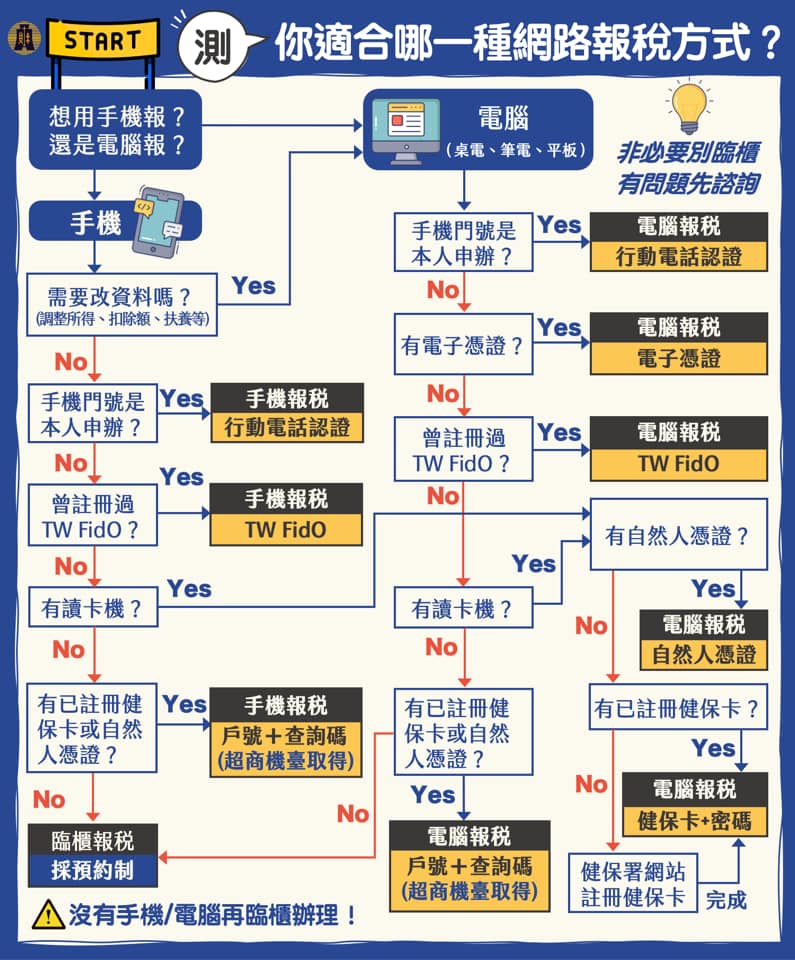

該局進一步說明,今年申報新增手機報稅及行動電話認證2項新措施,民眾可使用手機進入財政部電子申報繳稅服務網站(https://tax.nat.gov.tw)申報綜合所得稅,手機、平板及電腦都可以利用「行動電話認證」進行身分認證,只要選擇電信業者、輸入行動電話號碼、國民身分證統一編號及健保卡卡號,即可快速登入申報系統,下載109年度所得及扣除額資料之後就可以報稅,全程無需使用讀卡機,免出門、免安裝APP,就可依查詢的所得及扣除額資料輕鬆完成申報。

國稅局呼籲民眾盡可能使用手機、平板或電腦進行網路報稅並利用多元方式繳稅,如有申報問題,可於上班期間撥打免費服務電話0800-000321,將有專人為您詳細解說,疫情期間請多加利用電話洽詢。

新聞稿聯絡人:審查二科程股長06-2223111轉8040

該局說明,本於防疫優先原則,並維持公務正常運作,該局除配合在6月14日以前,不提供所得稅申報之臨櫃查調所得或扣除額、協助網路申報服務外,其餘臨櫃申辦業務雖然維持正常,但該局及所屬分局、稽徵所,仍須依中央流行疫情指揮中心指示,執行實聯制洽公措施、控制人流及維持社交距離,因此,該局特別提醒民眾,除非申辦事項具有時效性或緊急性須及時處理外,請民眾盡量減少不必要的洽辦,一起配合防疫措施,共同守護臺灣。

該局進一步說明,今年申報新增手機報稅及行動電話認證2項新措施,民眾可使用手機進入財政部電子申報繳稅服務網站(https://tax.nat.gov.tw)申報綜合所得稅,手機、平板及電腦都可以利用「行動電話認證」進行身分認證,只要選擇電信業者、輸入行動電話號碼、國民身分證統一編號及健保卡卡號,即可快速登入申報系統,下載109年度所得及扣除額資料之後就可以報稅,全程無需使用讀卡機,免出門、免安裝APP,就可依查詢的所得及扣除額資料輕鬆完成申報。

國稅局呼籲民眾盡可能使用手機、平板或電腦進行網路報稅並利用多元方式繳稅,如有申報問題,可於上班期間撥打免費服務電話0800-000321,將有專人為您詳細解說,疫情期間請多加利用電話洽詢。

新聞稿聯絡人:審查二科程股長06-2223111轉8040

發布單位:財政部南區國稅局 發布日期:2021-05-27 更新日期:2021-05-27

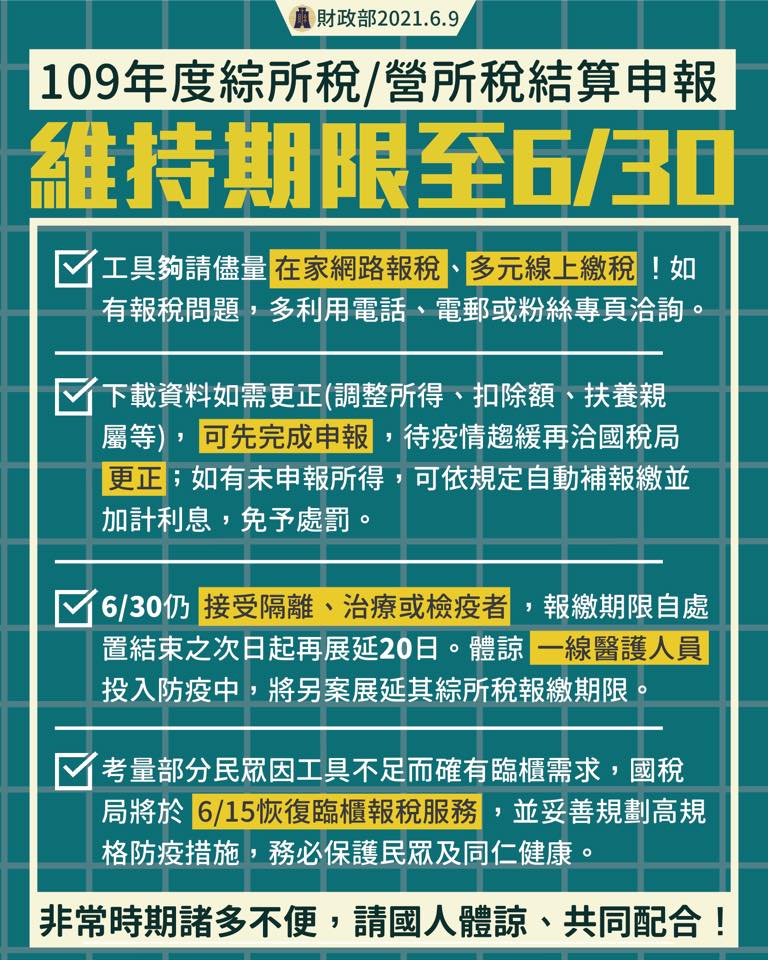

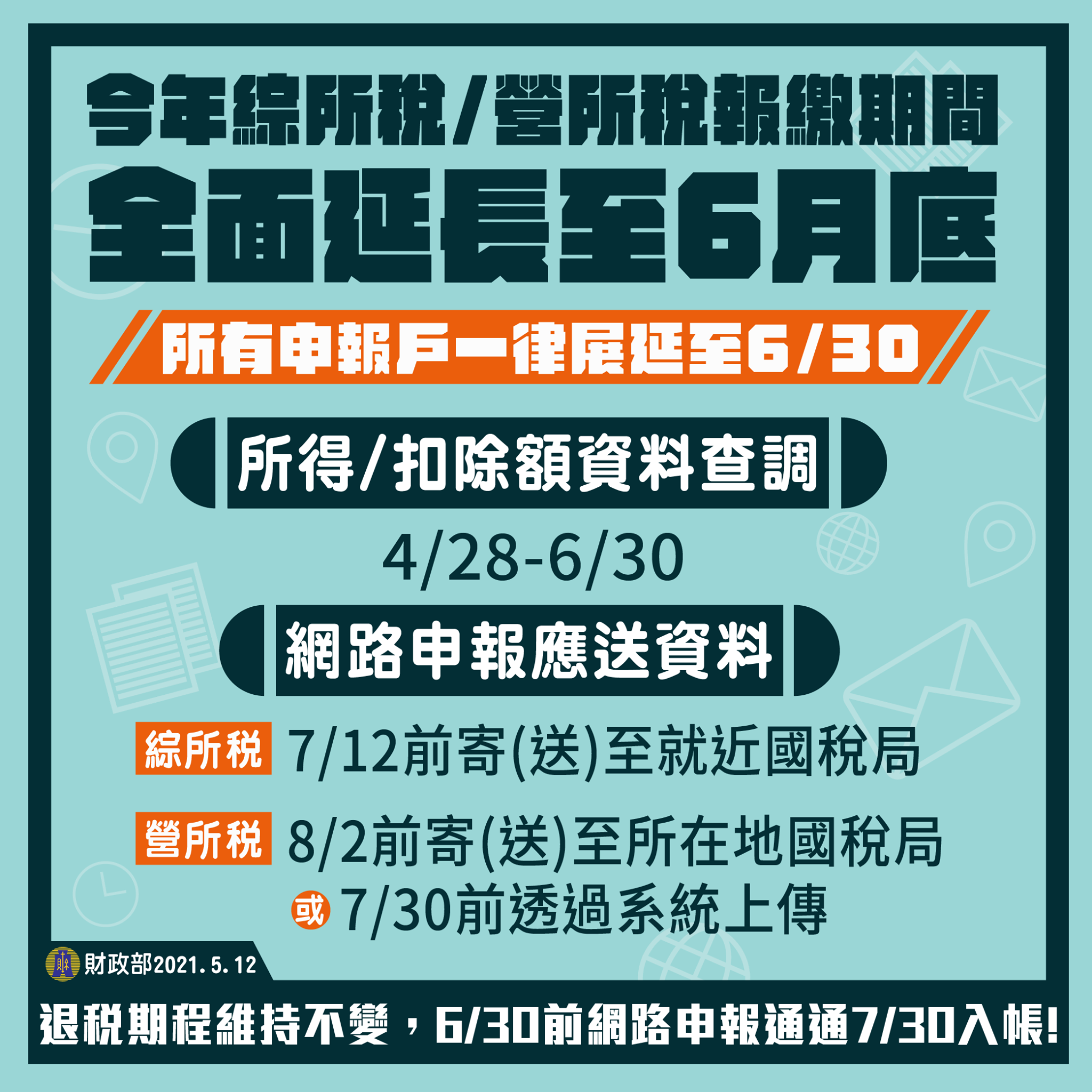

因應嚴重特殊傳染性肺炎疫情,109年度所得稅結算申報及繳納期限展延至110年6月30日

為因應中央流行疫情指揮中心宣布即日起至110年6月8日止嚴重特殊傳染性肺炎(COVID-19)疫情進入第二級警戒,財政部今日決定109年度綜合所得稅及營利事業所得稅結算申報及繳納期間,由原本110年5月1日至5月31日,展延為5月1日至6月30日。

財政部說明,依稅捐稽徵法第10條規定,因天災、事變而遲誤依法所定繳納稅捐期間者,該管稅捐稽徵機關得視實際情形,公告延長其繳納期間。因應社區傳播風險升高,為免民眾於短時間內前往國稅局申報,因群聚可能發生疫情擴散,該部依稅捐稽徵法第10條規定,於今日公告全面延長109年度所得稅結算申報期限至110年6月30日。

財政部進一步說明,配合展延申報及繳納期限,延長下列作業期間:

一、所得及扣除額資料查詢作業期間為110年4月28日至6月30日。

二、綜合所得稅透過網路申報應行檢送之其他證明文件及單據資料,應於110年7月12日前送(寄)戶籍所在地國稅局或就近至任一國稅局所轄分局、稽徵所或服務處代收。

三、營利事業及教育、文化、公益、慈善機關或團體採用網路辦理結算申報應檢送之相關附件資料及會計師查核簽證報告書,應於110年8月2日前將資料寄交所在地國稅局所轄分局、稽徵所或服務處;前述資料得於110年7月30日前,透過營利事業所得稅電子結(決)算申報繳稅系統軟體上傳送交。

四、營利事業經核准採特殊會計年度(週結制),依所得稅法第71條及第101條規定辦理營利事業所得稅結算申報繳納期間截止日在110年5月1日至5月31日期間者,其申報及繳納期限展延30日。

一、所得及扣除額資料查詢作業期間為110年4月28日至6月30日。

二、綜合所得稅透過網路申報應行檢送之其他證明文件及單據資料,應於110年7月12日前送(寄)戶籍所在地國稅局或就近至任一國稅局所轄分局、稽徵所或服務處代收。

三、營利事業及教育、文化、公益、慈善機關或團體採用網路辦理結算申報應檢送之相關附件資料及會計師查核簽證報告書,應於110年8月2日前將資料寄交所在地國稅局所轄分局、稽徵所或服務處;前述資料得於110年7月30日前,透過營利事業所得稅電子結(決)算申報繳稅系統軟體上傳送交。

四、營利事業經核准採特殊會計年度(週結制),依所得稅法第71條及第101條規定辦理營利事業所得稅結算申報繳納期間截止日在110年5月1日至5月31日期間者,其申報及繳納期限展延30日。

財政部補充說明,所得稅各項申報書、繳款書或通知書等已完成印製或寄發,原書表上所載申報繳納期限為5月31日,將自動展延至6月30日,民眾如有繳款問題,可撥打免費服務電話0800-000321洽詢。至綜合所得稅之各批退稅期程維持不變,民眾如於延長申報期間6月1日至6月30日採網路申報及稅額試算線上或電話語音回復者,仍可適用第1批(110年7月30日)退稅。

財政部表示,透過延長申報繳納期限,與國人一起度過疫情難關,請民眾盡可能使用手機、平板或電腦進行網路報稅並利用多元方式繳稅,如有申報問題,可利用電話洽詢,以降低群聚感染風險。惟如民眾仍有臨櫃查調所得、扣除額資料或協助網路報稅需求而需親至國稅局洽辦者,請先至國稅局網站線上取號,以縮短等待時間,並請配合防疫規定全程佩戴口罩;各地區國稅局亦將強化防疫措施,確保民眾及國稅局同仁安全。

新聞稿聯絡人及電話:

綜合所得稅:王科長俊龍 02-2322-8122

營利事業所得稅:蔡科長緒奕 02-2322-8118

發布單位:財政部賦稅署 發布日期:2021-05-12 更新日期:2021-05-12

綜合所得稅:王科長俊龍 02-2322-8122

營利事業所得稅:蔡科長緒奕 02-2322-8118

發布單位:財政部賦稅署 發布日期:2021-05-12 更新日期:2021-05-12

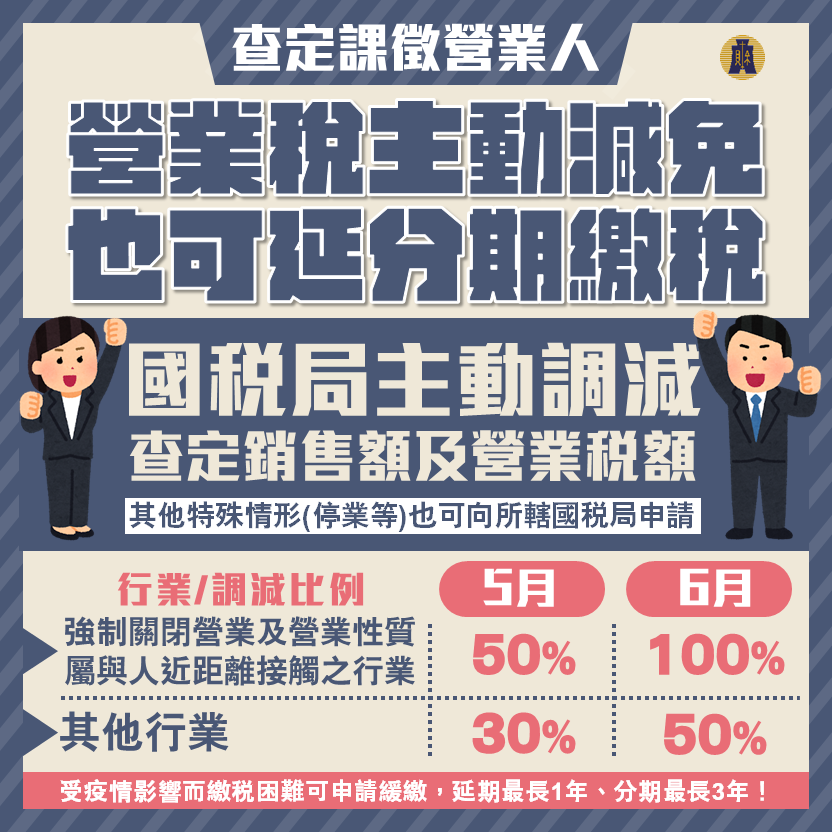

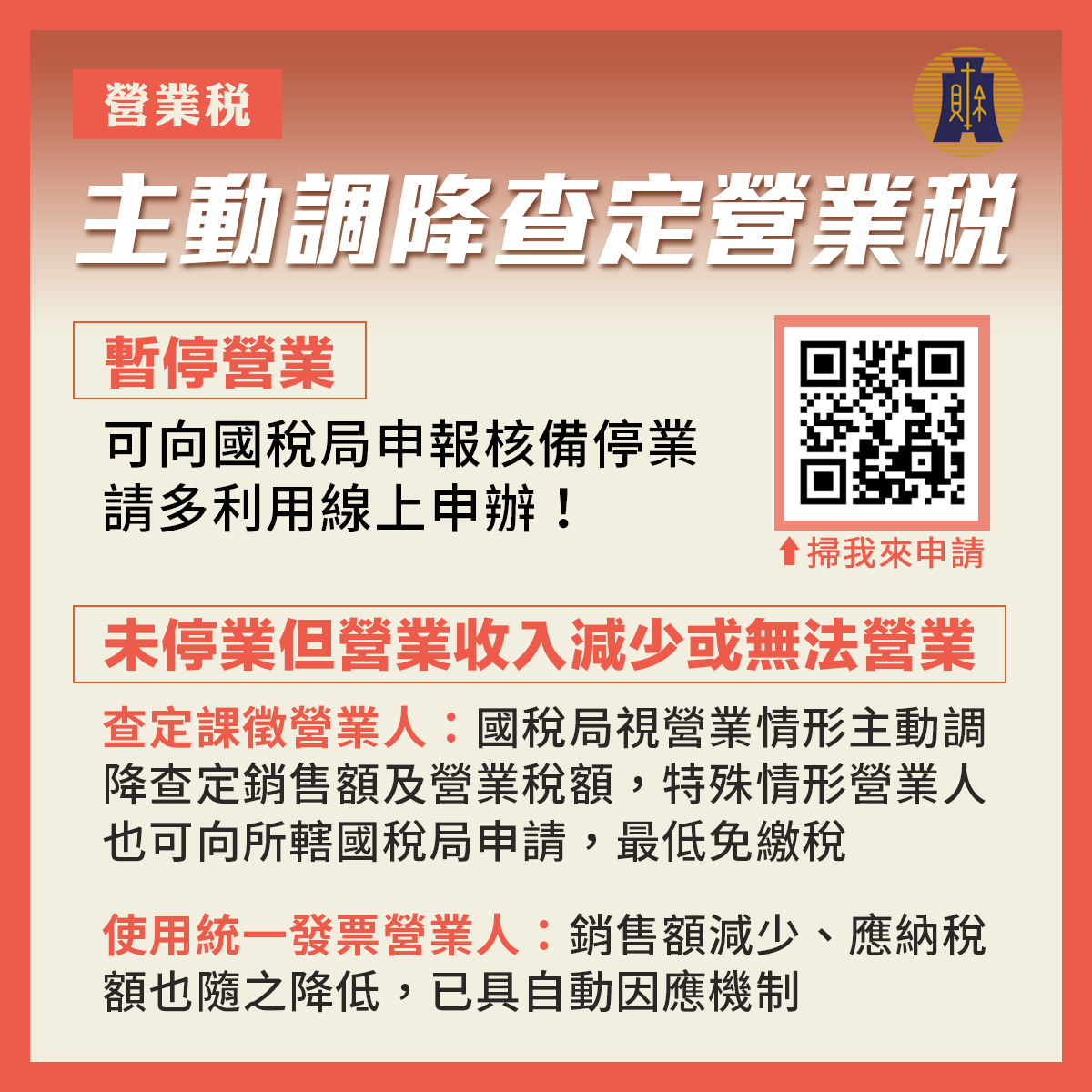

各地區國稅局主動調減受疫情影響之查定課徵營業人第2季銷售額及營業稅額

財政部表示,因應嚴重特殊傳染性肺炎(COVID-19)疫情(下稱肺炎疫情)影響,已請各地區國稅局主動調減小規模營業人及免予申報銷售額營業人之查定銷售額及營業稅額。

財政部說明,鑑於中央流行疫情指揮中心(下稱指揮中心)本(110)年5月15日宣布自當日起至同年月28日提升雙北地區疫情警戒至第3級,並關閉休閒娛樂場所(包括歌廳、舞廳、夜總會、俱樂部等)及觀展觀賽場所(包括展覽場、電影片映演場所、體育館等),同年月19日宣布全國進入第3級警戒,同年月25日宣布全國第3級警戒至同年6月14日止,衡酌本年5月中旬起國內疫情日趨嚴峻,各地區國稅局將依營業稅特種稅額查定辦法第3條第1項規定主動調減受疫情影響查定課徵營業人本年第2季(4月至6月)之銷售額及營業稅額。

財政部進一步說明,考量本年4月份疫情尚屬穩定,各地區國稅局僅對部分營業人特殊情形個案申請核實調減;5月份就指揮中心強制關閉營業之業別及營業性質屬與人近距離接觸之行業(如理髮業、美容院、沐浴業等)調減50%;其他行業調減30%;6月份就前開強制關閉營業之業別及營業性質屬與人近距離接觸之行業調減100%;其他行業調減50%;如有其他特殊情形(含停業或其他個案)由所在地國稅局查明核實調減。預估本年第2季(4月至6月)將調減49萬餘家營業人之查定營業稅額計新臺幣2.3億餘元,該季營業稅將於本年8月1日至10日開徵。

財政部指出,前開受疫情影響之營業人,不能於規定繳納期間(含展延期間)內繳清稅捐者,可依稅捐稽徵法第26條相關規定,申請延期或分期繳納稅捐。

財政部進一步指出,營業人如有稅務問題,可於上班時間撥打國稅局免費服務專線0800-000-321或至各國稅局網站查詢。

新聞稿聯絡人:蘇科長靜娟聯絡電話:2322-8133

發布單位:財政部賦稅署 發布日期:2021-05-27 更新日期:2021-05-27

發布單位:財政部賦稅署 發布日期:2021-05-27 更新日期:2021-05-27

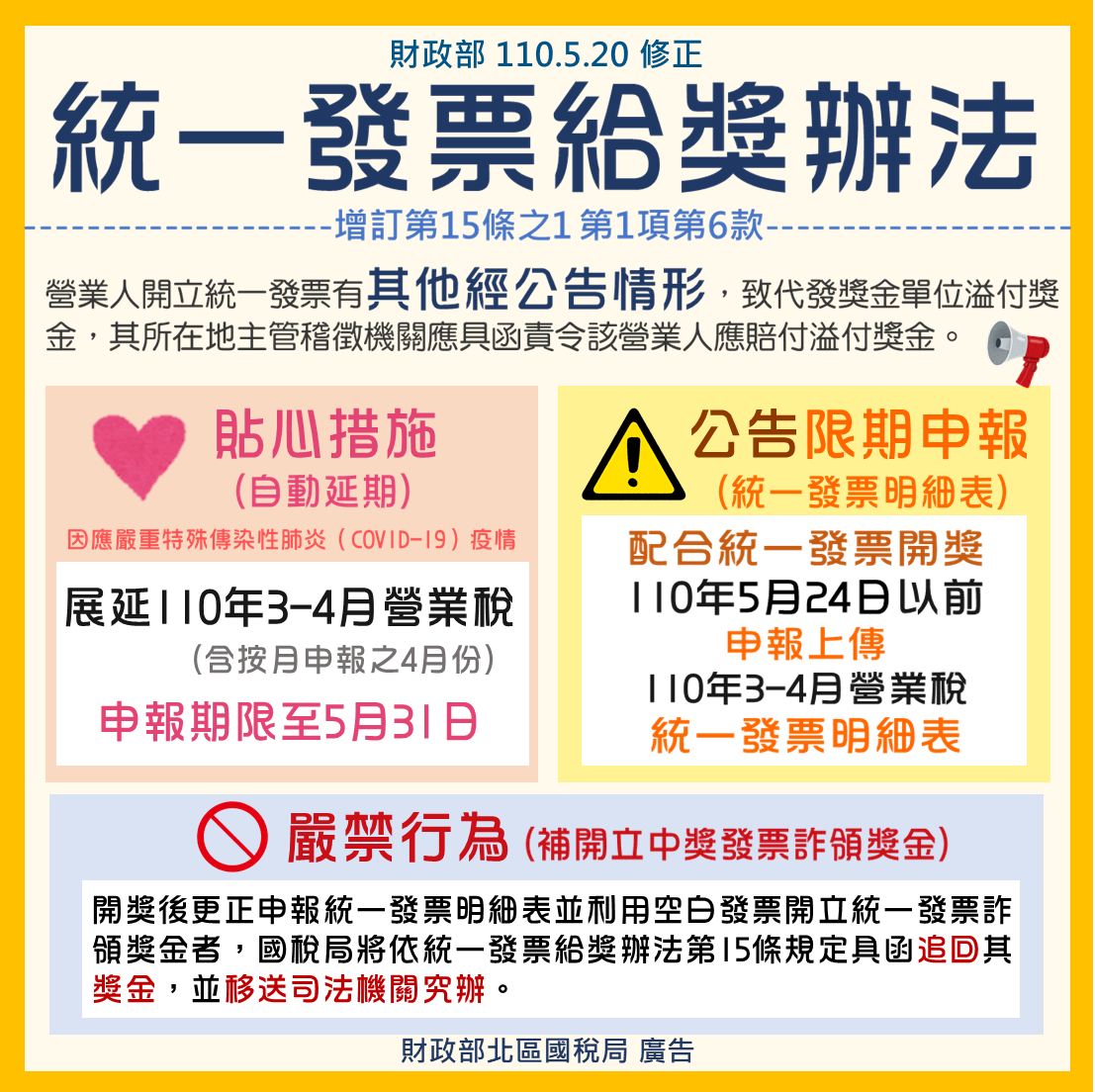

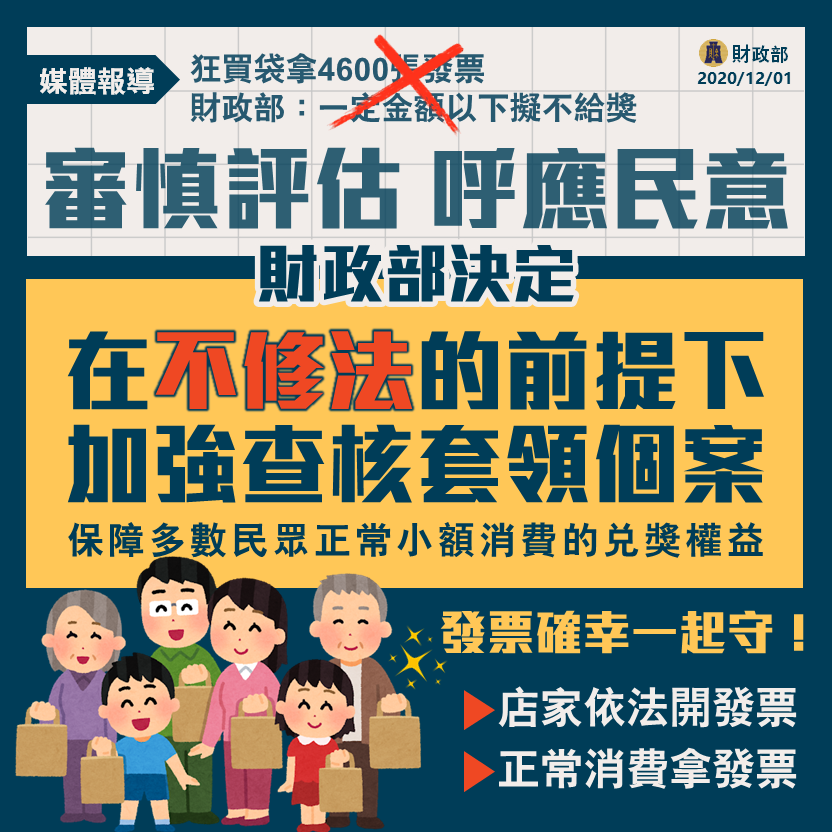

修正發布統一發票給獎辦法,並公告營業人開立統一發票致代發獎金單位溢付獎金,責令該營業人應賠付溢付中獎獎金之情形

財政部今(20)日修正發布統一發票給獎辦法第15條之1增訂第1項第6款,營業人開立統一發票有其他經該部公告情形,致代發獎金單位溢付獎金,其所在地主管稽徵機關應具函責令該營業人應賠付溢付獎金;並公告營業人110年3-4月期(含按月申報之4月份)營業稅應於110年5月24日以前申報該期統一發票明細表,屆期未申報該期明細表致代發獎金單位溢付獎金者,應依該條第1項規定辦理。

財政部表示,110年3-4月期(含按月申報之4月份)營業稅申報繳納期間截止日原為110年5月17日(5月15日為週六例假日順延),因應嚴重特殊傳染性肺炎(COVID-19)疫情,該部110年5月18日台財稅字第11004571100號公告展延至110年5月31日。但依統一發票給獎辦法第3條及第3條之1規定,該期統一發票中獎號碼應於110年5月25日開獎,為維護給獎正確性及兼顧中獎人權益,因此,修正上開統一發票給獎辦法規定,並公告營業人應賠付溢付中獎獎金之情形。

財政部指出,截至110年5月20日止約有1萬1千餘家營業人尚未完成營業稅申報,該部已於110年5月19日函請各地區國稅局加強輔導尚未申報之營業人於110年5月24日以前申報110年3-4月期(含按月申報之4月份)統一發票明細表,該部提醒營業人務請配合國稅局之輔導辦理申報,以避免因未依規定期限申報致須賠付統一發票中獎獎金。

財政部進一步表示,為確保統一發票給獎正確性,避免營業人於開獎後再補開立中獎發票詐領獎金,該部已有相關防弊機制,將依營業人申報之統一發票明細表與中獎發票資料加強勾稽,如發現營業人於開獎後更正申報統一發票明細表並利用空白發票開立統一發票詐領獎金者,國稅局將依統一發票給獎辦法第15條規定具函追回其獎金,並移送司法機關究辦,請勿以身試法,以維護統一發票之推行。

該部呼籲,此次因應疫情升溫,展延110年3-4月營業稅申報期限至5月31日,惟配合統一發票開獎並保障消費者中獎權益,請尚未申報110年3-4月期統一發票明細表之營業人,儘速辦理申報或傳送,以維中獎資料之正確性。

新聞稿聯絡人:

營業稅申報:蘇科長靜娟 (02)23228133

統一發票給獎:黃科長佳玉 (02)23228203

營業稅申報:蘇科長靜娟 (02)23228133

統一發票給獎:黃科長佳玉 (02)23228203

發布單位:財政部賦稅署 發布日期:2021-05-20 更新日期:2021-05-20

開立不實發票幫助應申報房地合一稅之納稅義務人逃漏稅捐,經查獲涉案人均移送偵辦刑責

財政部中區國稅局表示,財政部為促進不動產稅制合理化,自105年1月1日起施行房地合一稅制,按實際交易價格減除成本、費用及已課徵土地增值稅之土地漲價總數額計算交易所得課徵所得稅;對出售短期持有之非自住房地,最高稅率達45%,目的係為遏止短期買賣投機行為。但近來發現有納稅義務人以無交易事實之不實統一發票申報充作出售房地的成本費用,藉以降低房地交易所得進而逃漏房地合一所得稅情事,經稽徵機關查獲並將涉案人移送偵辦刑責。

該局說明,國稅局透過稅務資訊系統勾稽房地合一稅申報案件所檢附成本費用憑證資料,發現從事房仲業之納稅義務人甲君申報出售適用稅率45%之房地,所檢附品名為水電裝修、拉皮工程等二聯式統一發票,係取自其親屬所設立工程行、裝潢公司所開立的大額統一發票,顯有異常,該局從施工所需料工費等物流金流資料進行查核,查獲工程行等業者配合甲君開立不實統一發票協助其虛增房地裝修費317萬餘元,除依適用稅率45%核定補徵稅額142萬餘元並處以罰鍰外,另工程行及裝潢公司負責人和甲君,明知無實際施作事實,通謀虛偽安排開立及取得不實統一發票,分別涉嫌幫助他人逃漏稅捐及以詐術或不正當方法逃漏稅捐,觸犯稅捐稽徵法及商業會計法等規定,乃將渠等涉案人移送司法機關偵辦刑責。

該局特別呼籲營業人及應申報房地合一稅之納稅義務人切勿開立或取得不實統一發票逃漏稅捐,以免誤觸法網。若有前揭情事,在未經檢舉、未經稽徵機關或財政部指定的調查人員進行調查前,主動向所在地稽徵機關補報並補繳所漏稅款並加計利息者,可依稅捐稽徵法第48條之1規定免予處罰。民眾如有任何疑問,可撥打免費服務電話0800-000321洽詢,該局將竭誠為您服務。

新聞稿聯絡人:審查四科蔡明志 電話:(04)23051111轉7524

發布單位:財政部中區國稅局 發布日期:2021-05-25 更新日期:2021-05-24

營業人利用已註銷登記公司帳戶隱匿營業收入,經查獲補稅處罰

財政部中區國稅局表示,日前發現已註銷登記之甲公司支票存款帳戶交易往來頻繁,進而查獲係另一家乙公司利用該帳戶隱匿營業收入逃漏稅捐,經查獲補稅處罰。

該局進一步說明,甲公司註銷登記後未向銀行結清帳戶,竟持續申請支票使用,交易往來金額高達3億餘元,其票款係由設於大陸地區公司OBU帳戶匯款支付,該等公司同一負責人辯稱資金來源係大陸地區公司與境外公司交易所得,受境外公司指示支付國內廠商貨款,惟未能舉證與境外公司交易事實,嗣國稅局由甲公司支票兌領人等資料,進而查獲乙公司將營業收入存入大陸地區公司OBU帳戶,再轉入甲公司支票存款帳戶支付乙公司進貨來源廠商之貨款。乙公司利用已註銷登記之甲公司銀行帳戶隱匿營業收入,涉有故意以不正當方法逃漏稅捐,核課期間為7年,就其漏報銷售額8,000萬餘元,核定補徵營業稅400萬餘元,並按所漏稅額處5倍以下罰鍰,另進貨未依規定取具進項憑證處5%罰鍰,共計裁處罰鍰300萬餘元。

該局表示,時有營業人利用外圍帳戶或OBU帳戶收付公司款項,隱匿實際營業收入,以此方式逃漏稅捐,惟國稅局透過資訊系統交叉比對分析課稅資料,一旦發現異常情形,即啟動調查,特別呼籲營業人切勿心存僥幸,以免被查獲逃漏稅捐而受罰。

民眾如有任何疑問,可撥打免費服務電話0800-000321,該局將竭誠為您服務。

民眾如有任何疑問,可撥打免費服務電話0800-000321,該局將竭誠為您服務。

新聞稿聯絡人:審查四科 邱淑琪 電話:(04)23051111轉7534

發布單位:財政部中區國稅局 發布日期:2021-05-25 更新日期:2021-05-24

結購外匯隱匿國際三角貿易收入,遭補稅

財政部中區國稅局表示,營利事業接受國外客戶訂購貨物後,由第三國供應商將貨物直接運交國外客戶之交易型態,因營利事業負擔貨物瑕疵擔保責任,核屬買賣行為,雖因銷售貨物起運地非在中華民國境內,且由第三國供應商交付之貨物,亦未進入中華民國境內,非屬營業稅課稅範圍,但仍應按進銷貨處理,課徵營利事業所得稅。

該局舉例說明,甲公司107年度申報營業收入約2.7億元,經查核發現其全年資金匯入金額約2.4億與申報之外銷收入約2.1億顯著不相當,經甲公司說明顯著不相當之原因係交易型態為接受國外客戶訂單,並向第三國廠商購買貨物,貨物由第三國廠商直接運送至國外客戶,未申報零稅率銷售額及進口貨物金額,該公司也承認漏報外銷收入,涉嫌短漏報境外銷貨之貨款,致遭補稅及處罰。

中區國稅局進一步表示,為維護租稅公平正義,將持續運用外匯資料與海關代徵營業稅進口金額及零稅率銷售額勾稽,加強國稅資料庫橫向整合,使營利事業不法逃漏稅行為無所遁形。該局特別呼籲營利事業自行檢視有無上述違章漏稅情事,若因疏忽致短漏報營業收入時,凡屬未經檢舉、未經稽徵機關或財政部指定之調查人員進行調查案件,均可依稅捐稽徵法第48條之1規定自動補報補繳及加計利息並可免罰。民眾如有任何疑問,可撥打免費服務電話0800-000321,該局將竭誠服務。

新聞稿聯絡人:審查一科 林桂慧 電話:(04)23051111轉7181

發布單位:財政部中區國稅局 發布日期:2021-05-25 更新日期:2021-05-24

小規模營業人應以實際營業額,依規定核實申報營利所得

財政部中區國稅局表示,近來查獲多家營業人販售未經加工之生鮮農、林、漁、牧產物,實際營業額已超過稽徵機關查定之銷售額,因未依實際盈餘申報營利所得,涉有短漏報個人綜合所得總額,而遭補徵綜合所得稅情事。

中區國稅局舉例說明,某小規模營業人於市場販售水果、鮮魚等,係屬銷售免徵營業稅貨物範疇,所收取之現金定期存入商號及負責人銀行帳戶,經該局扣除非屬營業收入金額後,查獲實際營業額大於原查定銷售額,因未能提示相關成本資料供核,且實際營業額已大於各該年度「營利事業所得稅結算申報案件擴大書面審核實施要點」之營業額標準以上,其全年所得額應按同業利潤標準淨利率核定,核定該營業人查核期間營利所得額計1,900萬餘元,並依各年度列入獨資資本主個人綜合所得總額,核估應補徵綜合所得稅500萬餘元。

該局呼籲小規模營業人仍應依實際營業額,按規定申報營利所得併入個人綜合所得總額計算課徵綜合所得稅,免遭一次補徵多年度稅款,增加營運風險。

民眾如有任何疑慮,可撥打免費服務電話0800-000321,該局將竭誠為您服務。

民眾如有任何疑慮,可撥打免費服務電話0800-000321,該局將竭誠為您服務。

新聞稿聯絡人:審查三科 吳季芬 電話:(04)23051111轉7320

發布單位:財政部中區國稅局 發布日期:2021-05-25 更新日期:2021-05-24

承攬工程已完工,不論是否收取工程款均應列報收入

財政部南區國稅局表示,部分營造業者辦理所得稅結算申報,在列報當年度工程收入時,常會誤以為承包的工程必須等到工程款全數收取後,其工程才算完工,導致已實際完工工程,因工程款延遲或訴訟等原因尚未收取,而將該工程列為在建工程,未列報工程收入,造成短漏報所得之情事。

該局進一步說明,按所得稅法第22條第1項規定,營利事業之會計基礎,原則應採權責發生制。而所謂權責發生制,按商業會計法第10條第2項規定,係指收益於確定應收時,費用於確定應付時,即行入帳。又營利事業所得稅查核準則第24條第4項規定,實際完工日期之認定,應以承造工程實際完成交由委建人受領之日期為準,如上揭日期無法查考時,其屬承造建築物工程,應以主管機關核發使用執照日期為準,其屬承造非建築物之工程者,應以委建人驗收日期為準。

該局查核108年度營利事業所得稅案件,發現轄內甲營造公司帳列在建工程之A工程,其發包商乙公司卻帳列為固定資產,經該局查得A工程合約書及乙公司完工驗收資料,該工程確實已完工。甲公司雖提出說明,其帳列為在建工程係因工程保留款有爭議,部分工程款尚未收取,因此帳列在建工程。惟依相關法令規定,A工程損益業已實現,甲公司應列報為108年度之營業收入,不以工程款收取年度為列報營業收入年度,又因甲公司無法提示相關帳簿、憑證供核,該局除按同業利潤標準核定所得額補稅並處以罰鍰。

正值報稅期間,該局特別提醒,營利事業承攬工程,如已完工,無論是否已收取工程款,均應列報為當年度營業收入,申報營利事業所得稅,以免因漏報而遭補稅處罰。

新聞稿聯絡人:法務一科林審核員 06-2298086

該局進一步說明,按所得稅法第22條第1項規定,營利事業之會計基礎,原則應採權責發生制。而所謂權責發生制,按商業會計法第10條第2項規定,係指收益於確定應收時,費用於確定應付時,即行入帳。又營利事業所得稅查核準則第24條第4項規定,實際完工日期之認定,應以承造工程實際完成交由委建人受領之日期為準,如上揭日期無法查考時,其屬承造建築物工程,應以主管機關核發使用執照日期為準,其屬承造非建築物之工程者,應以委建人驗收日期為準。

該局查核108年度營利事業所得稅案件,發現轄內甲營造公司帳列在建工程之A工程,其發包商乙公司卻帳列為固定資產,經該局查得A工程合約書及乙公司完工驗收資料,該工程確實已完工。甲公司雖提出說明,其帳列為在建工程係因工程保留款有爭議,部分工程款尚未收取,因此帳列在建工程。惟依相關法令規定,A工程損益業已實現,甲公司應列報為108年度之營業收入,不以工程款收取年度為列報營業收入年度,又因甲公司無法提示相關帳簿、憑證供核,該局除按同業利潤標準核定所得額補稅並處以罰鍰。

正值報稅期間,該局特別提醒,營利事業承攬工程,如已完工,無論是否已收取工程款,均應列報為當年度營業收入,申報營利事業所得稅,以免因漏報而遭補稅處罰。

新聞稿聯絡人:法務一科林審核員 06-2298086

發布單位:財政部南區國稅局 發布日期:2021-05-21 更新日期:2021-05-21

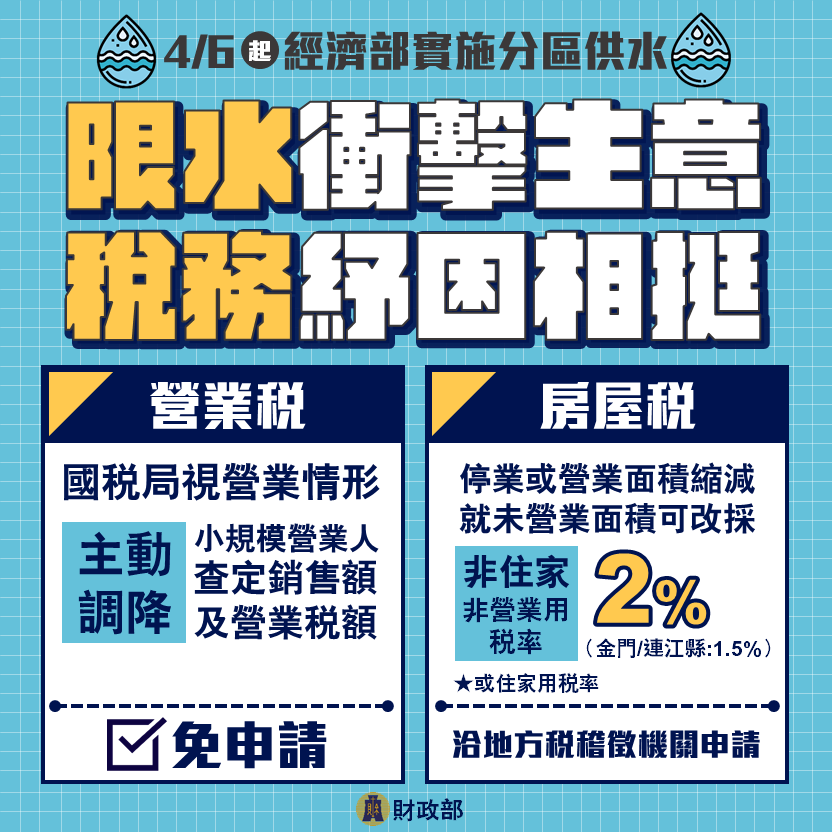

因應嚴重特殊傳染性肺炎疫情,各稅捐稽徵機關將主動或輔導受影響之納稅義務人核減相關稅捐

因應中央流行疫情指揮中心宣布提升雙北地區疫情警戒至第三級,自即日起至5月28日全國休閒娛樂場所應關閉,第三級警戒範圍應額外關閉觀展觀賽場所及教育學習場域,財政部表示,各納稅義務人配合指揮中心指引或地方政府規定,停止營業或營業收入減少者,各稅捐稽徵機關將主動或輔導納稅義務人申請核減相關稅捐。

財政部說明,為及時協助前開納稅義務人減輕繳稅負擔,該部提供多項稅務協助,與納稅義務人攜手共度難關,重點如下:

一、覈實調減查定課徵營業人查定銷售額及營業稅額

營業人受疫情影響暫停營業,可依法向稽徵機關申報核備停業,財政部稅務入口網亦提供網路申辦機制供營業人運用(https://www.etax.nat.gov.tw/線上服務 > 線上申辦 > 稅務線上申辦 > 營業稅),免除親赴國稅局申辦困擾。如未停業而有營業收入減少或無法營業,其屬查定課徵營業稅者,由稽徵機關主動依營業稅特種稅額查定辦法第3條第1項規定,視其營業情形覈實調降查定銷售額及營業稅額,特殊情形營業人亦可向所轄國稅局提出申請,查定結果最低可免繳稅,減輕其負擔;倘屬使用統一發票營業人,其銷售額減少,應納稅額亦會隨之降低,已具自動調整因應機制,合理減輕營業稅稅負。

二、申請退還溢付營業稅額

為協助受疫情影響發生營運困難營業人依加值型及非加值型營業稅法第39條第2項但書規定申請退還營業稅溢付稅額,財政部109年5月13日發布「財政部各地區國稅局受理營業人因嚴重特殊傳染性肺炎(COVID-19)疫情影響申請退還營業稅溢付稅額審核作業原則」。營業人經中央目的事業主管機關提供紓困相關措施,或受疫情影響致短期間內營業收入驟減等情形,可依該作業原則向所在地國稅局申請退還溢付營業稅額,以利其資金運用並維持營運。

三、車輛停止使用期間免徵使用牌照稅

交通工具所有人或使用人對已領使用牌照之交通工具,不擬使用者,可向交通管理機關申報停止使用,其已使用期間應納稅額,按其實際使用期間之日數計算,交通工具已申報停止使用期間免徵使用牌照稅。

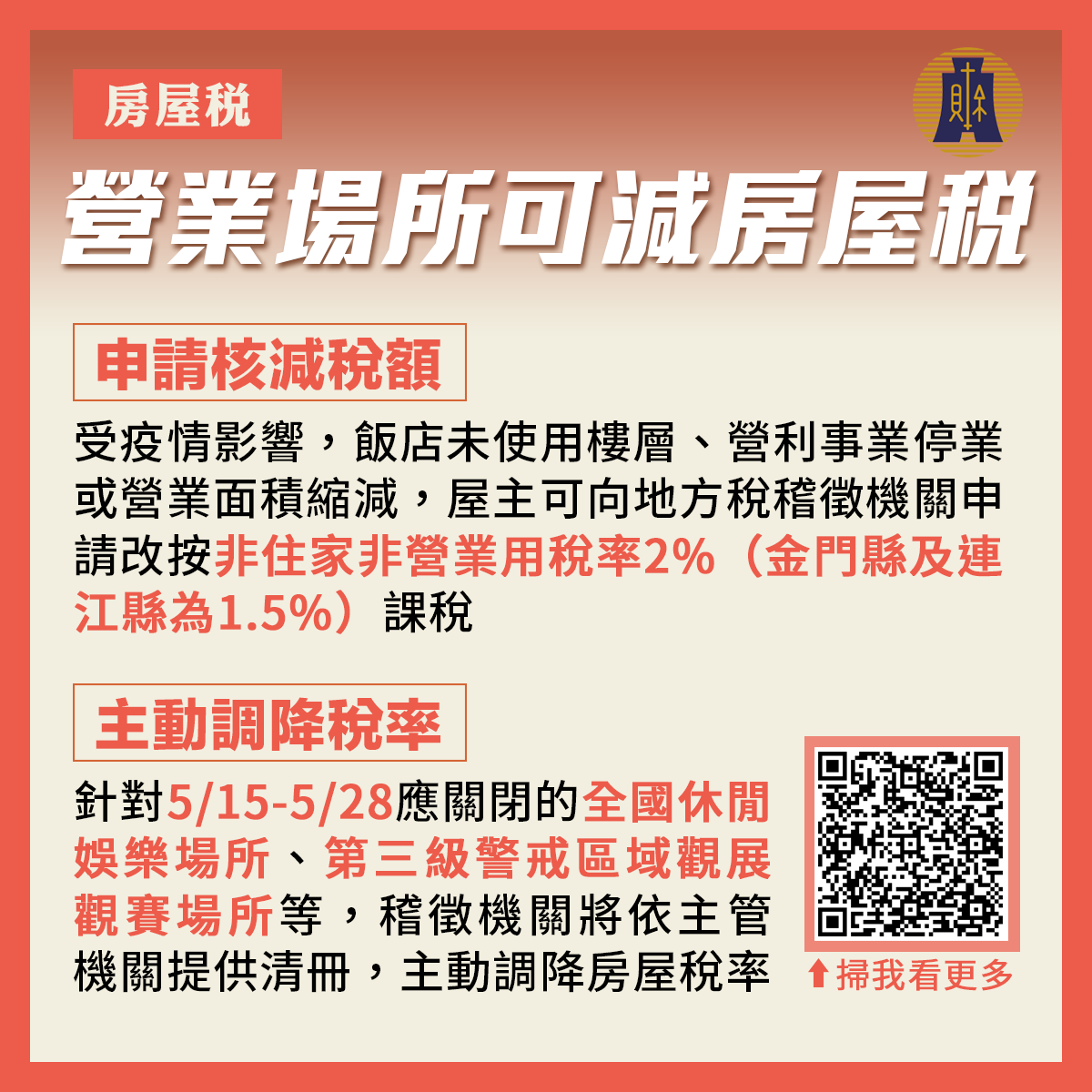

四、降低營利事業停業或營業面積減少之房屋稅

(一)受疫情影響,飯店未使用樓層、營利事業停業或營業面積縮減,各地方稅稽徵機關可依據屋主申請,由營業用稅率3%改按非住家非營業用稅率2%或其他住家用稅率課稅,降低房屋稅負擔。

(二)另針對應於110年5月15日至110年5月28日關閉停止營業之全國休閒娛樂場所、第三級警戒區域觀展觀賽場所等所使用之房屋,地方稅稽徵機關將主動依主管機關提供之清冊,將停業期間之房屋稅,由營業用稅率3%改按非住家非營業用稅率2%(金門縣及連江縣為1.5%)。

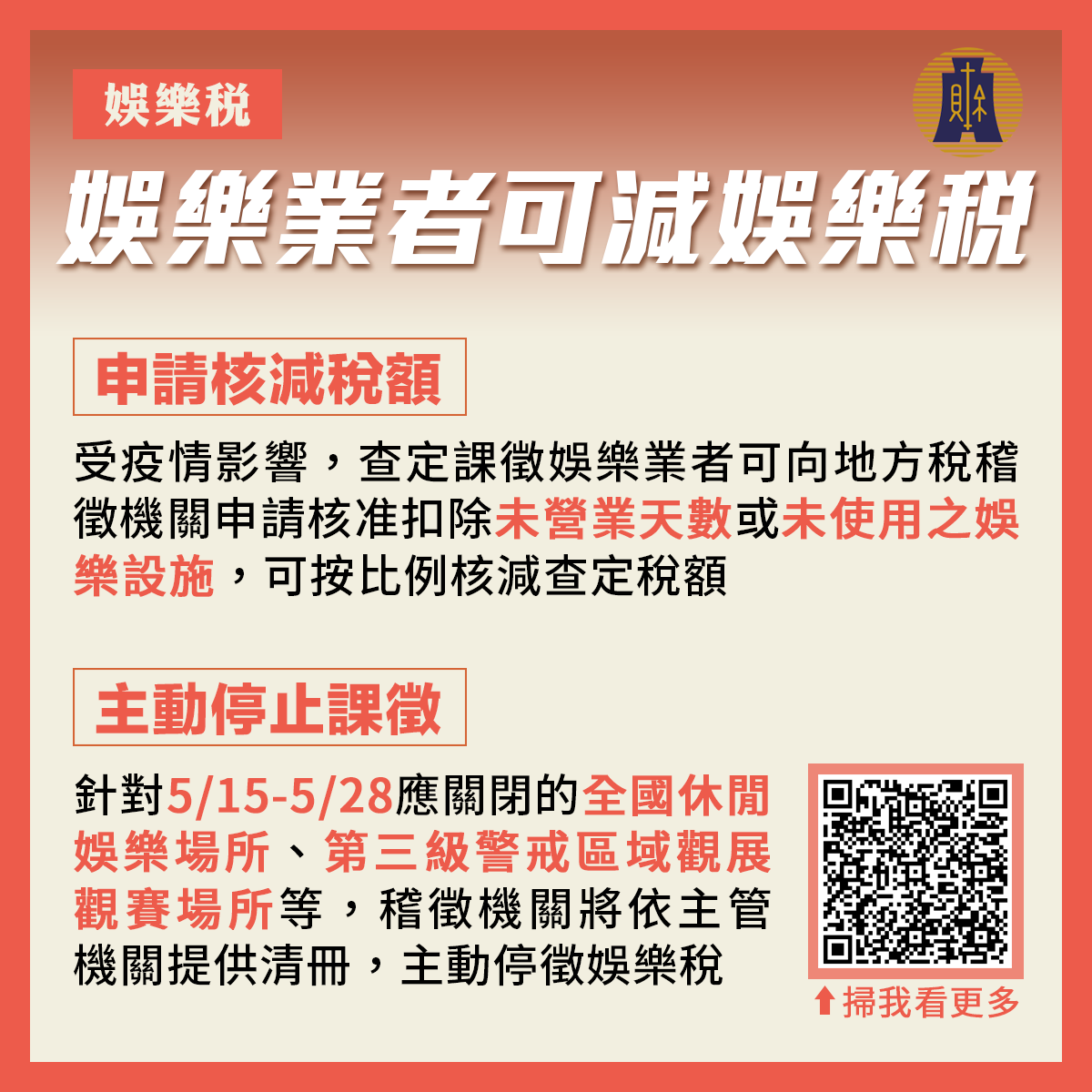

五、娛樂業者可按比例核減查定稅額

(一)查定課徵之娛樂業者,受疫情影響無營業或營業收入降低,可向地方稅稽徵機關申請准予扣除未營業之天數或未使用之娛樂設施按比例核減查定稅額。

(二)另針對應於110年5月15日至110年5月28日關閉停止營業之全國休閒娛樂場所、第三級警戒區域觀展觀賽場所等,地方稅稽徵機關將依主管機關提供之清冊,主動辦理娛樂業者於配合强制停業期間,停止課徵娛樂稅作業。

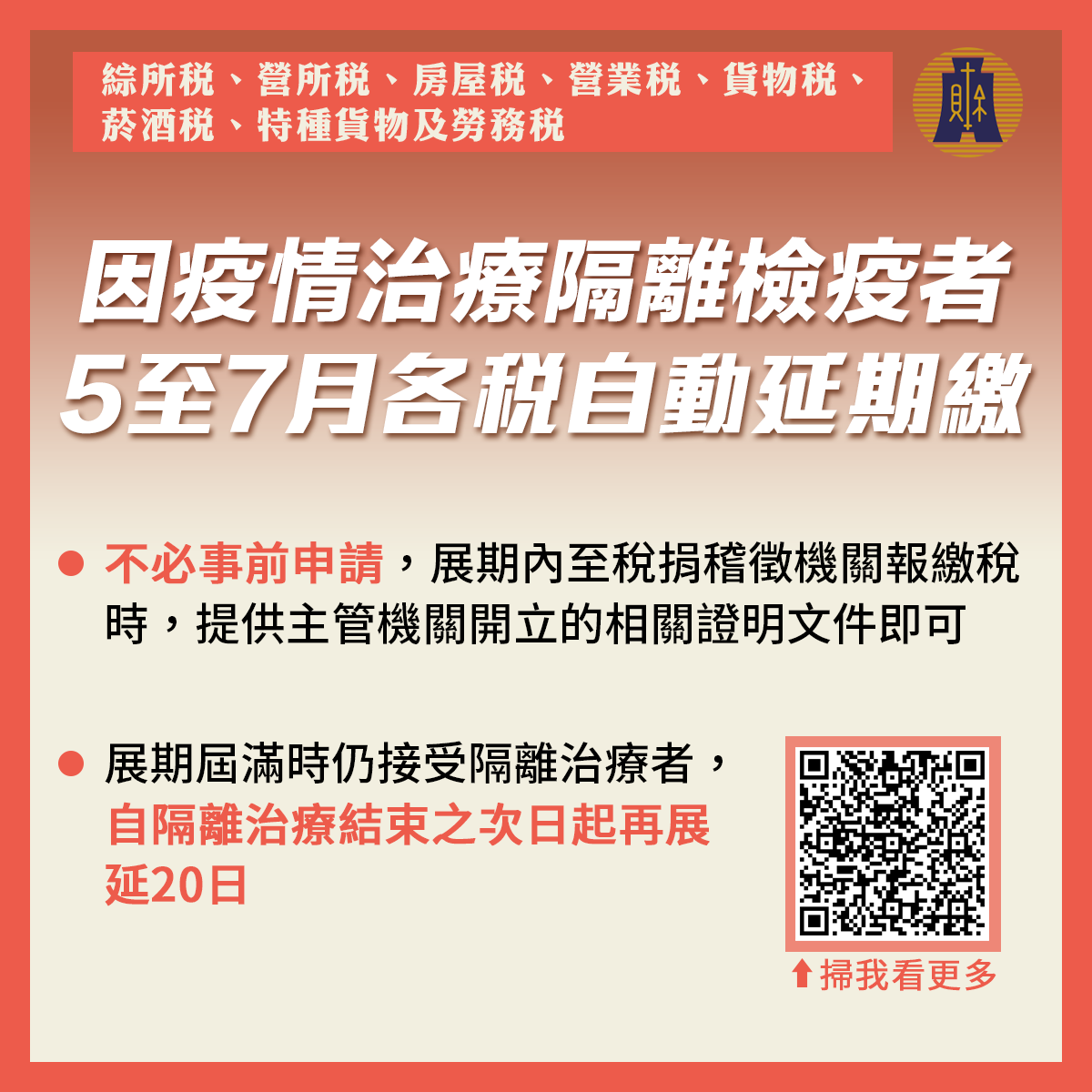

六、主動公告延長110年5月至7月各類稅目申報繳納期限

納稅義務人;扣繳義務人、營利事業之負責人、主辦會計人員或受委任辦理申報之代理人等,因接受隔離治療、隔離或檢疫等事由影響,無法於法定期間內完成申報繳納稅捐,得延長申報及繳納期限;於展延申報繳納期限屆滿時,仍接受隔離治療者,其申報繳納期限自隔離治療結束之次日起展延20日。

七、從寬受理納稅義務人延期或分期繳納稅捐

納稅義務人於109年1月15日至110年6月30日,因受疫情影響致無法於規定繳納期間內繳清稅捐者,申請延期或分期繳稅之案件,不受應納稅額金額多寡限制,延期期限最長1年,分期最長可達3年(36期)。

一、覈實調減查定課徵營業人查定銷售額及營業稅額

營業人受疫情影響暫停營業,可依法向稽徵機關申報核備停業,財政部稅務入口網亦提供網路申辦機制供營業人運用(https://www.etax.nat.gov.tw/線上服務 > 線上申辦 > 稅務線上申辦 > 營業稅),免除親赴國稅局申辦困擾。如未停業而有營業收入減少或無法營業,其屬查定課徵營業稅者,由稽徵機關主動依營業稅特種稅額查定辦法第3條第1項規定,視其營業情形覈實調降查定銷售額及營業稅額,特殊情形營業人亦可向所轄國稅局提出申請,查定結果最低可免繳稅,減輕其負擔;倘屬使用統一發票營業人,其銷售額減少,應納稅額亦會隨之降低,已具自動調整因應機制,合理減輕營業稅稅負。

二、申請退還溢付營業稅額

為協助受疫情影響發生營運困難營業人依加值型及非加值型營業稅法第39條第2項但書規定申請退還營業稅溢付稅額,財政部109年5月13日發布「財政部各地區國稅局受理營業人因嚴重特殊傳染性肺炎(COVID-19)疫情影響申請退還營業稅溢付稅額審核作業原則」。營業人經中央目的事業主管機關提供紓困相關措施,或受疫情影響致短期間內營業收入驟減等情形,可依該作業原則向所在地國稅局申請退還溢付營業稅額,以利其資金運用並維持營運。

三、車輛停止使用期間免徵使用牌照稅

交通工具所有人或使用人對已領使用牌照之交通工具,不擬使用者,可向交通管理機關申報停止使用,其已使用期間應納稅額,按其實際使用期間之日數計算,交通工具已申報停止使用期間免徵使用牌照稅。

四、降低營利事業停業或營業面積減少之房屋稅

(一)受疫情影響,飯店未使用樓層、營利事業停業或營業面積縮減,各地方稅稽徵機關可依據屋主申請,由營業用稅率3%改按非住家非營業用稅率2%或其他住家用稅率課稅,降低房屋稅負擔。

(二)另針對應於110年5月15日至110年5月28日關閉停止營業之全國休閒娛樂場所、第三級警戒區域觀展觀賽場所等所使用之房屋,地方稅稽徵機關將主動依主管機關提供之清冊,將停業期間之房屋稅,由營業用稅率3%改按非住家非營業用稅率2%(金門縣及連江縣為1.5%)。

五、娛樂業者可按比例核減查定稅額

(一)查定課徵之娛樂業者,受疫情影響無營業或營業收入降低,可向地方稅稽徵機關申請准予扣除未營業之天數或未使用之娛樂設施按比例核減查定稅額。

(二)另針對應於110年5月15日至110年5月28日關閉停止營業之全國休閒娛樂場所、第三級警戒區域觀展觀賽場所等,地方稅稽徵機關將依主管機關提供之清冊,主動辦理娛樂業者於配合强制停業期間,停止課徵娛樂稅作業。

六、主動公告延長110年5月至7月各類稅目申報繳納期限

納稅義務人;扣繳義務人、營利事業之負責人、主辦會計人員或受委任辦理申報之代理人等,因接受隔離治療、隔離或檢疫等事由影響,無法於法定期間內完成申報繳納稅捐,得延長申報及繳納期限;於展延申報繳納期限屆滿時,仍接受隔離治療者,其申報繳納期限自隔離治療結束之次日起展延20日。

七、從寬受理納稅義務人延期或分期繳納稅捐

納稅義務人於109年1月15日至110年6月30日,因受疫情影響致無法於規定繳納期間內繳清稅捐者,申請延期或分期繳稅之案件,不受應納稅額金額多寡限制,延期期限最長1年,分期最長可達3年(36期)。

財政部指出,該部網站設置「因應嚴重特殊傳染性肺炎專區」加強宣導,並設有各稅捐稽徵機關專人諮詢窗口,以利民眾即時瞭解最新相關措施規定。

新聞稿聯絡人及電話:

營業稅:蘇科長靜娟02-2322-8133

使用牌照稅、娛樂稅:謝科長富琪02-2322-8148

房屋稅:江科長雅玲02-2322-8259

延期或分期繳納稅捐:林科長寶全02-2322-8193

發布單位:財政部賦稅署 發布日期:2021-05-15 更新日期:2021-05-18

營業稅:蘇科長靜娟02-2322-8133

使用牌照稅、娛樂稅:謝科長富琪02-2322-8148

房屋稅:江科長雅玲02-2322-8259

延期或分期繳納稅捐:林科長寶全02-2322-8193

發布單位:財政部賦稅署 發布日期:2021-05-15 更新日期:2021-05-18

高中職(含)以下學校及相關教育機構因疫情影響依規定停課,家長於停課期間請防疫照顧假,雇主給付其員工請假期間之薪資,可適用薪資費用加倍減除

財政部說明,為提高機關(構)、事業單位、學校、法人、團體給付薪資誘因,並使其積極參與防疫,109年2月25日制定公布「嚴重特殊傳染性肺炎防治及紓困振興特別條例(下稱紓困特別條例)」第4條,就機關(構)、事業單位、學校、法人、團體(以下統稱雇主)給付其員工依規定申請防疫隔離假或依中央流行疫情指揮中心(下稱指揮中心)指揮官所為應變處置指示而得請假期間之薪資,提供得就該給付薪資金額之200%,自申報當年度所得稅之所得額中減除之租稅措施。

財政部指出,指揮中心於今(17)日表示,為防疫需要,臺北市政府及新北市政府均宣布自110年5月18日至5月28日高中職(含)以下學校停課,有關停班課期間各機關(構)人員如有照顧學童之需求,得申請防疫照顧假。又指揮中心前發布「校園因應『嚴重特殊傳染性肺炎』(武漢肺炎)疫情停課標準」,其他縣市高中職(含)以下學校及相關教育機構符合前開標準停課時,家長亦得依規定申請防疫照顧假。前開防疫照顧假屬紓困特別條例第4條所定依中央流行疫情指揮中心指揮官所為應變處置指示而得請假之情形,倘雇主給付員工防疫照顧假期間之薪資,得適用該條規定,按給付薪資金額之200%自當年度營利事業所得額減除。

財政部進一步說明,申請適用紓困特別條例第4條規定之雇主,應於辦理該年度所得稅結算、決算或清算申報時,依規定格式填報,並檢附請假紀錄、薪資金額證明、計算明細表及相關證明文件。

新聞稿聯絡人:劉科長旭峯聯絡電話:2322-7556

發布單位:財政部賦稅署 發布日期:2021-05-17 更新日期:2021-05-17

因應嚴重特殊傳染性肺炎疫情(COVID-19),本(110)年3-4月期(含按月申報之4月份)營業稅與4月份貨物稅、菸酒稅、特種貨物及勞務稅之申報繳納期間展延至本年5月31日

為因應中央流行疫情指揮中心宣布提升臺北市及新北市COVID-19疫情警戒至第3級,實施全國性限制措施,該部將於近日公告展延本年3-4月期(含按月申報之4月份)營業稅與4月份貨物稅、菸酒稅、特種貨物及勞務稅申報及繳納期間截止日,由本年5月17日(因5月15日遇例假日依規定順延至第1個上班日)延至同年月31日。

財政部說明,依稅捐稽徵法第10條規定,因天災、事變而遲誤依法所定繳納稅捐期間者,該管稅捐稽徵機關得視實際情形,公告延長其繳納期間。該部本年5月7日台財稅字第11004563330號公告,對於營業人或產製廠商之負責人、主辦會計人員或受委任辦理申報之會計師、記帳士、記帳及報稅代理人受COVID-19疫情影響,於法定申報繳納期間內接受治療、隔離或檢疫者,其本年3-4月期(含按月申報之4月份)營業稅與4月份貨物稅、菸酒稅、特種貨物及勞務稅申報繳納期限依稅捐稽徵法第10條規定展延至本年5月31日。

財政部指出,鑑於國內疫情升溫,為降低群聚風險,該部宣布設於北部地區國稅局於疫情警戒第3級期間停止對外提供報稅臨櫃服務,並考量中央流行疫情指揮中心已宣布實施全國性限制措施,營業人或產製廠商之負責人、主辦會計人員或受委任辦理申報之會計師、記帳士、記帳及報稅代理人雖無接受治療、隔離或檢疫情形,惟為配合上開防疫措施仍有無法於本年5月17日前完成本年3-4月期(含按月申報之4月份)營業稅與4月份貨物稅、菸酒稅、特種貨物及勞務稅申報情形,為兼顧實情,該部將依稅捐稽徵法第10條規定,於近日公告全面延長上開稅目所屬月期之申報繳納期間至本年5月31日;營業人及產製廠商應檢送之相關附件資料亦得於該日以前寄交所在地國稅局分局、稽徵所或服務處即可。

財政部網站設置「因應嚴重特殊傳染性肺炎專區」加強宣導,並設有各稅捐稽徵機關專人諮詢窗口,以利營業人及產製廠商即時瞭解相關因應疫情之申報繳稅措施內容及最新相關措施規定。該部籲請多加利用網路申報系統進行申報及繳稅,以降低群聚感染風險;倘有任何疑問,請撥打國稅局免費服務電話0800-000-321,將有專人提供諮詢服務。

財政部南區國稅局表示,營利事業遇有解散情事,於解散日所屬之會計年度結束前還未清算完結者,解散前一年度之盈餘應辦理未分配盈餘申報。

該局進一步表示,公司解散時依所得稅法第102條之2規定,應於解散日起45日內,就截至解散日止尚未申報加徵營利事業所得稅之未分配盈餘,填具未分配盈餘申報書,向國稅局申報,並計算應加徵之稅額,於申報前自行繳納。但就解散營利事業而言,解散年度的當期決算所得及前一年度盈餘,在實務上常常來不及在解散日辦理盈餘分派,而是併同清算後的剩餘財產辦理分配。基於簡政便民的考量,營利事業解散年度的當期決算及清算所得免辦理未分配盈餘申報,而解散前一年度之盈餘,則依下列規定辦理:

一、解散日所屬會計年度結束前辦理清算完結者,免辦理前一年度之未分配盈餘申報。

二、解散年度之次年5月底前辦理清算申報者,其前一年度之未分配盈餘申報書須併同營利事業所得稅清算申報書辦理申報。

三、未及於解散年度之次年5月底前辦理清算申報者,應於解散年度之次年5月1日起至5月底前單獨辦理前一年度之未分配盈餘申報。

該局舉例說明,甲公司於109年9月30日核准解散,該公司應於109年11月15日前辦理決算申報,其109年1月至9月當期決算所得無須辦理未分配盈餘申報,至於108年度未分配盈餘應否申報,則依甲公司辦理清算完結時點而有不同:

一、如於109年12月31日前清算完結:免申報108年度未分配盈餘。

二、如於110年3月1日清算完結:108年度未分配盈餘應併同清算申報書辦理申報(清算完結日起30日內)。

三、如於110年7月1日清算完結:108年度未分配盈餘應於110年5月1日至5月31日前單獨申報。

該局再次提醒,公司解散時,應注意解散前一年度未分配盈餘的申報時限,以維自身權益。

新聞稿聯絡人:審查一科林審核員 06-2298017

該局進一步表示,公司解散時依所得稅法第102條之2規定,應於解散日起45日內,就截至解散日止尚未申報加徵營利事業所得稅之未分配盈餘,填具未分配盈餘申報書,向國稅局申報,並計算應加徵之稅額,於申報前自行繳納。但就解散營利事業而言,解散年度的當期決算所得及前一年度盈餘,在實務上常常來不及在解散日辦理盈餘分派,而是併同清算後的剩餘財產辦理分配。基於簡政便民的考量,營利事業解散年度的當期決算及清算所得免辦理未分配盈餘申報,而解散前一年度之盈餘,則依下列規定辦理:

一、解散日所屬會計年度結束前辦理清算完結者,免辦理前一年度之未分配盈餘申報。

二、解散年度之次年5月底前辦理清算申報者,其前一年度之未分配盈餘申報書須併同營利事業所得稅清算申報書辦理申報。

三、未及於解散年度之次年5月底前辦理清算申報者,應於解散年度之次年5月1日起至5月底前單獨辦理前一年度之未分配盈餘申報。

該局舉例說明,甲公司於109年9月30日核准解散,該公司應於109年11月15日前辦理決算申報,其109年1月至9月當期決算所得無須辦理未分配盈餘申報,至於108年度未分配盈餘應否申報,則依甲公司辦理清算完結時點而有不同:

一、如於109年12月31日前清算完結:免申報108年度未分配盈餘。

二、如於110年3月1日清算完結:108年度未分配盈餘應併同清算申報書辦理申報(清算完結日起30日內)。

三、如於110年7月1日清算完結:108年度未分配盈餘應於110年5月1日至5月31日前單獨申報。

該局再次提醒,公司解散時,應注意解散前一年度未分配盈餘的申報時限,以維自身權益。

新聞稿聯絡人:審查一科林審核員 06-2298017

發布單位:財政部南區國稅局 發布日期:2021-05-05 更新日期:2021-05-05

營利事業在所得稅結算申報期前,如有被查獲短漏開該年度統一發票之銷售額,請記得併入所得額申報,以免遭罰

財政部北區國稅局表示,營利事業如被查獲109年度漏開統一發票,於110年5月份辦理109年度營利事業所得稅結算申報時,記得要併入申報,以免再因漏報所得遭處罰。

該局指出,營業稅一般為每2個月申報1次,而其所涉營利事業所得稅則於次年5月份辦理結算申報,營利事業如被國稅局查獲當年度有短漏開統一發票情事,營業稅部分雖然會遭補稅及處罰鍰,而營利事業所得稅部分因尚未屆申報期,只要記得於次年申報期時併入該年度營利事業所得稅結算申報,就不會因漏報所得而被國稅局依所得稅法規定處罰鍰。例如甲公司109年11月被國稅局查獲109年7月銷貨漏開統一發票60萬元,被核定補徵營業稅並處罰鍰,甲公司於110年5月辦理109年度營利事業所得稅結算申報時,如有申報該筆60萬元營業收入,就不會因為逃漏營利事業所得稅被處以罰鍰。

該局呼籲,營利事業漏開統一發票,如經稽徵機關查獲,皆會列為營利事業所得稅的課稅資料,營利事業應就實際營業收入,於規定申報期限內依法誠實申報,切勿心存僥倖,以免補稅還要被罰。

新聞稿聯絡人:法務一科 鄭審核員 聯絡電話:(03)3396789轉1633

該局指出,營業稅一般為每2個月申報1次,而其所涉營利事業所得稅則於次年5月份辦理結算申報,營利事業如被國稅局查獲當年度有短漏開統一發票情事,營業稅部分雖然會遭補稅及處罰鍰,而營利事業所得稅部分因尚未屆申報期,只要記得於次年申報期時併入該年度營利事業所得稅結算申報,就不會因漏報所得而被國稅局依所得稅法規定處罰鍰。例如甲公司109年11月被國稅局查獲109年7月銷貨漏開統一發票60萬元,被核定補徵營業稅並處罰鍰,甲公司於110年5月辦理109年度營利事業所得稅結算申報時,如有申報該筆60萬元營業收入,就不會因為逃漏營利事業所得稅被處以罰鍰。

該局呼籲,營利事業漏開統一發票,如經稽徵機關查獲,皆會列為營利事業所得稅的課稅資料,營利事業應就實際營業收入,於規定申報期限內依法誠實申報,切勿心存僥倖,以免補稅還要被罰。

新聞稿聯絡人:法務一科 鄭審核員 聯絡電話:(03)3396789轉1633

發布單位:財政部北區國稅局 發布日期:2021-05-05 更新日期:2021-05-05

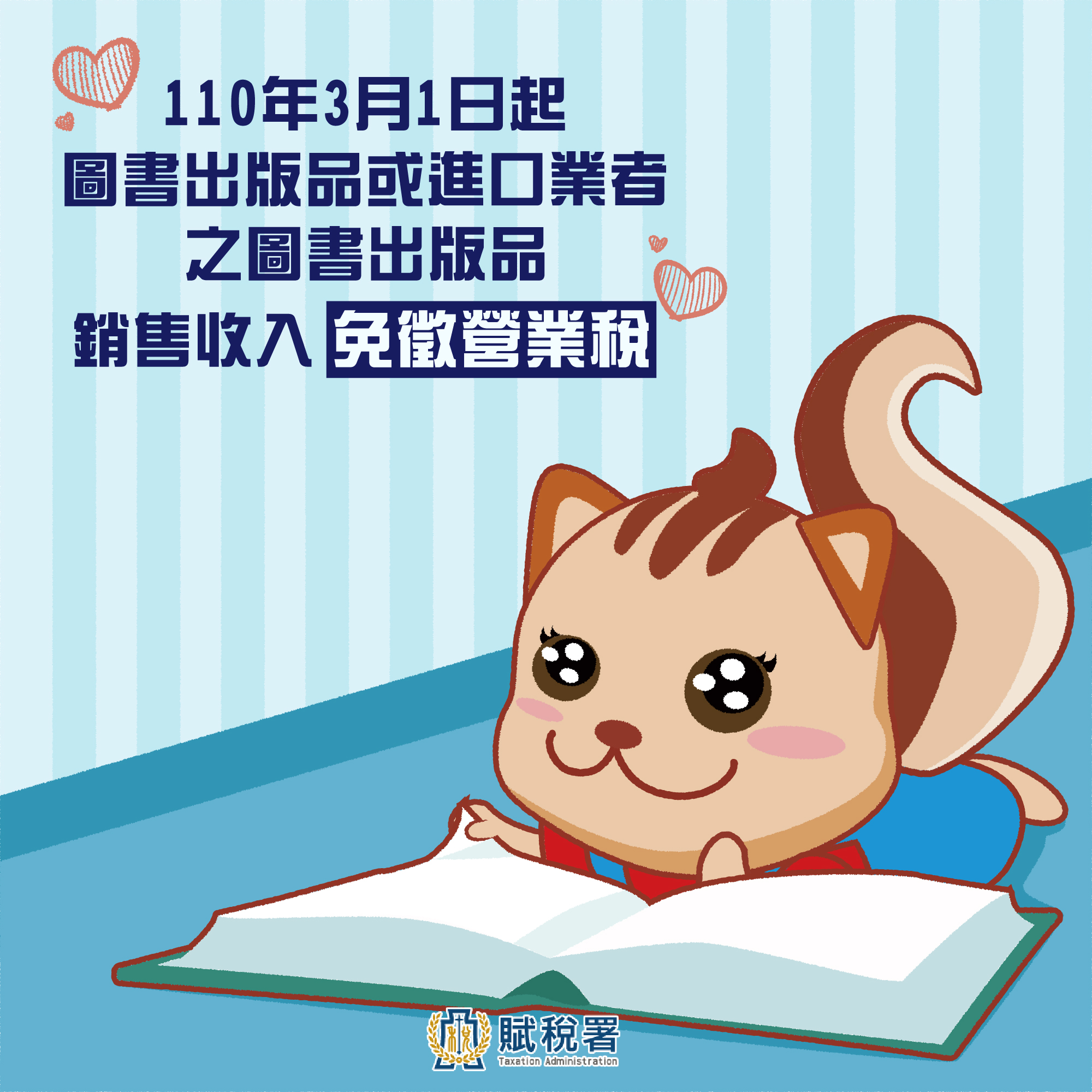

營業人如銷售經認可免徵營業稅之圖書出版品應改以403申報書申報

財政部臺北國稅局表示,有銷售經認可免徵營業稅圖書出版品之營業人,於辦理110年3-4月(期)營業稅申報時,應改採用兼營免稅稅額計算之營業人銷售額與稅額申報書(下稱403申報書)。

該局說明,文化藝術事業減免營業稅及娛樂稅辦法業於110年1月29日修正發布,自110年3月1日起,文化藝術事業經營與「文化藝術獎助條例」第2條事務有關之圖書出版品出版或進口業者,得就其所出版或進口之圖書出版品(編有國際標準書號ISBN或電子書國際標準書號E-ISBN)銷售收入,向文化部申請免徵營業稅之認可;另依同辦法第7條第2項及第11條第2項規定,前開圖書出版品經認可後,除出版或進口商得就該等圖書之銷售收入免徵營業稅外,產業鏈中下游之經銷和零售業者(如書店、賣場、便利超商等),就該圖書之銷售收入亦得直接免徵營業稅。是以,自110年3月1日起,營業人銷售經認可免徵營業稅之圖書出版品,應開立免稅發票。

該局指出,依加值型及非加值型營業稅法第19條第2項及第3項規定,營業人專營銷售免稅貨物或勞務,其進項稅額不得扣抵銷項稅額;如係兼營應稅及免稅貨物之營業人,應依兼營營業人營業稅額計算辦法規定,按各該期間免稅銷售淨額占全部銷售淨額之比例,計算當期不得扣抵之比例,於各期進項稅額中減除之。是以,前揭銷售經認可免徵營業稅圖書出版品之營業人,自110年3月1日起,於辦理各期營業稅申報時,應改以403申報書,如係專營免徵營業稅圖書出版品之營業人,其進項稅額不得申報扣抵;惟如係兼營銷售免徵營業稅圖書出版品之營業人,其進項稅額應按比例計算得申報扣抵之金額。

該局舉例說明,甲營業人於110年3-4月間銷售圖書總計510,000元(含免稅圖書之銷售額300,000元、應稅圖書之銷售額200,000及稅額10,000元),該期間得扣抵之進項憑證其進項稅額合計為8,000元,甲營業人辦理該期別營業稅申報時應計算進項稅額不得扣抵之比例為60%(=300,000/500,000),其當期得扣抵之進項稅額為3,200元〔=8,000*(1-60%)〕,是以其當期營業稅應納稅額為6,800元(=銷項稅額10,000-進項稅額3,200)。

該局呼籲,有銷售經認可免徵營業稅圖書出版品之營業人應留意,自申報110年3-4月(期)營業稅起,應改以403申報書辦理營業稅申報,且各期之進項稅額應按比例計算得申報扣抵之金額;惟如該等營業人帳簿記載完備,能明確區分所購買貨物、勞務或進口貨物之實際用途者,亦得採直接扣抵法,按貨物或勞務之實際用途計算進項稅額可扣抵銷項稅額之金額,惟於辦理營業稅申報時應加填「兼營營業人採用直接扣抵法進項稅額分攤明細表」。該局也提醒營業人,經採用直接扣抵法後3年內不得變更。

(聯絡人:沈審核員;電話2311-3711分機2576)

該局說明,文化藝術事業減免營業稅及娛樂稅辦法業於110年1月29日修正發布,自110年3月1日起,文化藝術事業經營與「文化藝術獎助條例」第2條事務有關之圖書出版品出版或進口業者,得就其所出版或進口之圖書出版品(編有國際標準書號ISBN或電子書國際標準書號E-ISBN)銷售收入,向文化部申請免徵營業稅之認可;另依同辦法第7條第2項及第11條第2項規定,前開圖書出版品經認可後,除出版或進口商得就該等圖書之銷售收入免徵營業稅外,產業鏈中下游之經銷和零售業者(如書店、賣場、便利超商等),就該圖書之銷售收入亦得直接免徵營業稅。是以,自110年3月1日起,營業人銷售經認可免徵營業稅之圖書出版品,應開立免稅發票。

該局指出,依加值型及非加值型營業稅法第19條第2項及第3項規定,營業人專營銷售免稅貨物或勞務,其進項稅額不得扣抵銷項稅額;如係兼營應稅及免稅貨物之營業人,應依兼營營業人營業稅額計算辦法規定,按各該期間免稅銷售淨額占全部銷售淨額之比例,計算當期不得扣抵之比例,於各期進項稅額中減除之。是以,前揭銷售經認可免徵營業稅圖書出版品之營業人,自110年3月1日起,於辦理各期營業稅申報時,應改以403申報書,如係專營免徵營業稅圖書出版品之營業人,其進項稅額不得申報扣抵;惟如係兼營銷售免徵營業稅圖書出版品之營業人,其進項稅額應按比例計算得申報扣抵之金額。

該局舉例說明,甲營業人於110年3-4月間銷售圖書總計510,000元(含免稅圖書之銷售額300,000元、應稅圖書之銷售額200,000及稅額10,000元),該期間得扣抵之進項憑證其進項稅額合計為8,000元,甲營業人辦理該期別營業稅申報時應計算進項稅額不得扣抵之比例為60%(=300,000/500,000),其當期得扣抵之進項稅額為3,200元〔=8,000*(1-60%)〕,是以其當期營業稅應納稅額為6,800元(=銷項稅額10,000-進項稅額3,200)。

該局呼籲,有銷售經認可免徵營業稅圖書出版品之營業人應留意,自申報110年3-4月(期)營業稅起,應改以403申報書辦理營業稅申報,且各期之進項稅額應按比例計算得申報扣抵之金額;惟如該等營業人帳簿記載完備,能明確區分所購買貨物、勞務或進口貨物之實際用途者,亦得採直接扣抵法,按貨物或勞務之實際用途計算進項稅額可扣抵銷項稅額之金額,惟於辦理營業稅申報時應加填「兼營營業人採用直接扣抵法進項稅額分攤明細表」。該局也提醒營業人,經採用直接扣抵法後3年內不得變更。

(聯絡人:沈審核員;電話2311-3711分機2576)

發布單位:財政部臺北國稅局 發布日期:2021-05-01 更新日期:2021-04-29

圖書出版品免徵營業稅110年3月份正式上路囉

財政部北區國稅局表示,自110年3月1日起,文化藝術事業經營與「文化藝術獎助條例」(下稱獎助條例)第2條事務有關之圖書出版品或進口業者,得依「文化藝術事業減免營業稅及娛樂稅辦法」(下稱免稅辦法)就其所出版或進口之圖書出版品銷售收入向文化部申請免徵營業稅之認可,免徵營業稅。

該局說明,免稅辦法經文化部會銜財政部於110年1月29日修正發布,申請免徵營業稅認可之圖書出版品適用範圍,以編有國際標準書號(ISBN)或電子書國際標準書號(E-ISBN)為限,除110年1月31日以前,我國圖書出版品業者已取得書號的圖書者,免依本辦法申請認可,逕由文化部依免稅辦法第6條規定辦理認可作業統一自3月1日起免稅外,文化藝術事業應填具申請書並檢具免稅辦法第3條規定之證明文件,於附表表列期限內向文化部提出申請。

該局指出,圖書出版品(若是進口仍需繳納進口營業稅)經文化部認可後,其銷售收入即免徵營業稅,免稅期間自施行日110年3月1日起5年,得再延長5年。舉例說明,甲公司110年3月10日出版00投資理財專用書,並經文化部110年3月1日認可免稅,於115年2月28日前(倘文化部未延期免稅年限)銷售該書籍,產業鏈中下游的經銷商以及書店、大賣場、便利商店等銷售業者均無須重複申請,即可免徵營業稅,並應依規定開立免稅發票。

該局進一步說明,使用統一發票之營業人自110年3月1日起銷售免稅圖書後即兼營銷售應稅及免稅貨物,當期營業稅申報應採用403申報書,依免稅銷售額占全部銷售額的比例,計算進項不得扣抵之比例,並於報繳當年度最後一期營業稅時,應按當年度不得扣抵比例調整稅額。倘為查定課徵之小規模營業人,得向稅籍登記所在地之國稅局,申請變更原查定之應稅銷售額,申請書表可至財政部稅務入口網https://www.ntbna.gov.tw/書表及檔案下載/「申請書表及範例下載」頁面,下載並填寫「小規模營利事業申請更正查定營業額申請書」,降低每三個月課徵一次之營業稅稅負。

該局呼籲文化藝術事業,銷售圖書出版品前應自行檢視如符合上揭免稅之規定,並依免稅辦法規定期限內向文化部提出申請;倘有任何稅務問題,歡迎利用免付費電話0800-000-321洽詢,將有專人提供服務。另文化部已於網站(https://www.moc.gov.tw)建置「圖書出版品銷售收入免徵營業稅」專區,提供減免辦法規定、免稅線上申請系統連結及流程、QA問答集、懶人包等資訊,歡迎業者直接查詢利用。

新聞稿聯絡人:審查四科 謝股長聯絡電話:(03)3396789轉1221

該局說明,免稅辦法經文化部會銜財政部於110年1月29日修正發布,申請免徵營業稅認可之圖書出版品適用範圍,以編有國際標準書號(ISBN)或電子書國際標準書號(E-ISBN)為限,除110年1月31日以前,我國圖書出版品業者已取得書號的圖書者,免依本辦法申請認可,逕由文化部依免稅辦法第6條規定辦理認可作業統一自3月1日起免稅外,文化藝術事業應填具申請書並檢具免稅辦法第3條規定之證明文件,於附表表列期限內向文化部提出申請。

該局指出,圖書出版品(若是進口仍需繳納進口營業稅)經文化部認可後,其銷售收入即免徵營業稅,免稅期間自施行日110年3月1日起5年,得再延長5年。舉例說明,甲公司110年3月10日出版00投資理財專用書,並經文化部110年3月1日認可免稅,於115年2月28日前(倘文化部未延期免稅年限)銷售該書籍,產業鏈中下游的經銷商以及書店、大賣場、便利商店等銷售業者均無須重複申請,即可免徵營業稅,並應依規定開立免稅發票。

該局進一步說明,使用統一發票之營業人自110年3月1日起銷售免稅圖書後即兼營銷售應稅及免稅貨物,當期營業稅申報應採用403申報書,依免稅銷售額占全部銷售額的比例,計算進項不得扣抵之比例,並於報繳當年度最後一期營業稅時,應按當年度不得扣抵比例調整稅額。倘為查定課徵之小規模營業人,得向稅籍登記所在地之國稅局,申請變更原查定之應稅銷售額,申請書表可至財政部稅務入口網https://www.ntbna.gov.tw/書表及檔案下載/「申請書表及範例下載」頁面,下載並填寫「小規模營利事業申請更正查定營業額申請書」,降低每三個月課徵一次之營業稅稅負。

該局呼籲文化藝術事業,銷售圖書出版品前應自行檢視如符合上揭免稅之規定,並依免稅辦法規定期限內向文化部提出申請;倘有任何稅務問題,歡迎利用免付費電話0800-000-321洽詢,將有專人提供服務。另文化部已於網站(https://www.moc.gov.tw)建置「圖書出版品銷售收入免徵營業稅」專區,提供減免辦法規定、免稅線上申請系統連結及流程、QA問答集、懶人包等資訊,歡迎業者直接查詢利用。

新聞稿聯絡人:審查四科 謝股長聯絡電話:(03)3396789轉1221

發布單位:財政部北區國稅局 發布日期:2021-04-19 更新日期:2021-04-19

受贈人於5年內出售免稅農地,要補稅

財政部北區國稅局表示,日前接獲民眾電話詢問:「想要將父親贈與之農地出售予他人,如果買受人繼續種果樹,是否會遭補稅?」該局說明,受贈人於受贈後5年內將免稅農地出售予他人,即使該他人仍作農業使用,依法應予追繳贈與稅。

該局進一步說明,依據遺產及贈與稅法第20條第1項第5款及農業發展條例第38條規定,作農業使用之農業用地贈與民法第1138條所定繼承人,依法申請免徵贈與稅者,受贈人自受贈之日起5年內,未將該土地繼續作農業使用且未在有關機關所令期限內恢復作農業使用,或雖在有關機關所令期限內恢復作農業使用而再有未作農業使用情事者,應追繳免徵之贈與稅,上揭免稅要件,必須受贈人身分及土地使用狀態同時符合規定始得免稅。而所稱「未將該土地繼續作農業使用」,包含受贈人將土地出售之情形,因為受贈人將土地出售予他人,即喪失所有權,對土地已無任何權能,自無從再將該土地繼續作農業使用,故應予追繳原免徵之贈與稅。

該局特別提醒,國稅局均會定期清查列管農地之移轉情形,一旦查得於列管5年內農地所有權人已非原來受贈人,即會通知限期回復所有權登記並繼續作農業使用,如未於期限內回復作農業使用,將予追繳稅賦。民眾如仍有不明瞭之處,歡迎至該局網站(https:// www.ntbna.gov.tw)查詢相關法令或利用免費服務電話0800-000321 洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:法務二科 蔡審核員 聯絡電話:(03)3396789 轉1668

該局進一步說明,依據遺產及贈與稅法第20條第1項第5款及農業發展條例第38條規定,作農業使用之農業用地贈與民法第1138條所定繼承人,依法申請免徵贈與稅者,受贈人自受贈之日起5年內,未將該土地繼續作農業使用且未在有關機關所令期限內恢復作農業使用,或雖在有關機關所令期限內恢復作農業使用而再有未作農業使用情事者,應追繳免徵之贈與稅,上揭免稅要件,必須受贈人身分及土地使用狀態同時符合規定始得免稅。而所稱「未將該土地繼續作農業使用」,包含受贈人將土地出售之情形,因為受贈人將土地出售予他人,即喪失所有權,對土地已無任何權能,自無從再將該土地繼續作農業使用,故應予追繳原免徵之贈與稅。

該局特別提醒,國稅局均會定期清查列管農地之移轉情形,一旦查得於列管5年內農地所有權人已非原來受贈人,即會通知限期回復所有權登記並繼續作農業使用,如未於期限內回復作農業使用,將予追繳稅賦。民眾如仍有不明瞭之處,歡迎至該局網站(https:// www.ntbna.gov.tw)查詢相關法令或利用免費服務電話0800-000321 洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:法務二科 蔡審核員 聯絡電話:(03)3396789 轉1668

發布單位:財政部北區國稅局 發布日期:2021-04-30 更新日期:2021-04-30

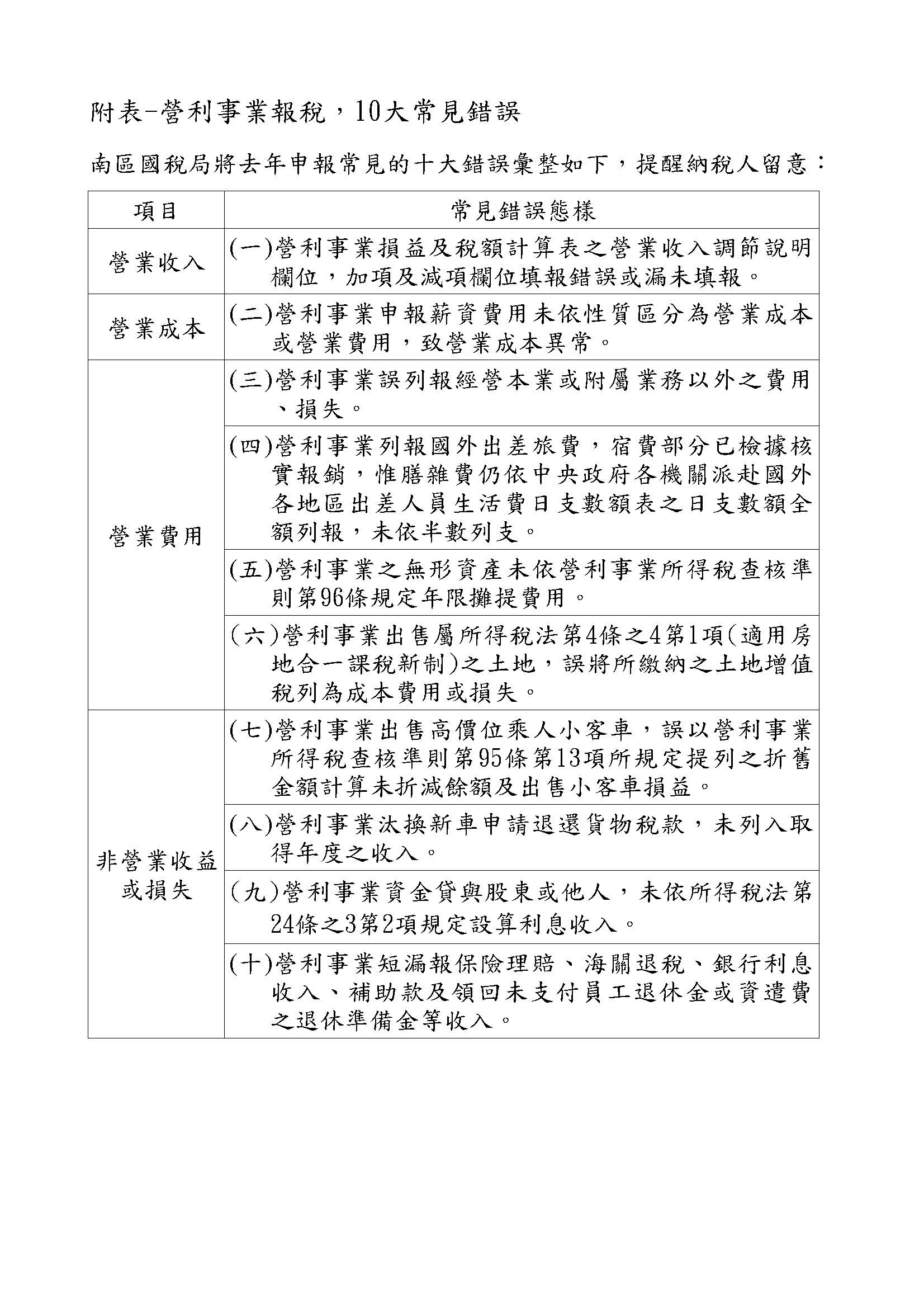

營利事業所得稅申報常見錯誤態樣

財政部北區國稅局表示,109年度營利事業所得稅結算申報將於本(110)年5月1日起跑,為協助營利事業正確申報納稅,該局特整理各項常見錯誤或疏漏情形,提醒營利事業注意:

一、誤將登記地在國外而在國內核准銷售之共同基金,認屬國內基金,自行依所得稅法第4條之1規定申報證券交易所得免稅,未併計課徵營利事業所得稅。

二、因一時疏忽漏未申報保險理賠、銀行利息等收入。

三、購買高價乘人小客車,實際成本超過250萬元限額部分所超提之折舊額,未依營利事業所得稅查核準則第95條第13款規定自行調減。

四、誤列報違反各種法規所科處罰鍰之費用或損失。

五、經稽徵機關核定短漏報之稅後純益,未計入漏報年度之未分配盈餘。

六、以擴大書審方式申報,未自行依法調整純益率至實際經營項目之業別標準純益率以上,亦未依限繳納應納稅款。

該局特別提醒,請營利事業於辦理109年度營利事業所得稅結算申報時,應注意檢視有無上述情形,並依相關法令規定正確申報。營利事業如仍有不明瞭之處,可至該局網站(https://www.ntbna.gov.tw)查詢相關法令或撥打免費服務電話0800-000321洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:審查一科 黃審核員 聯絡電話:(03)3396789轉1368

一、誤將登記地在國外而在國內核准銷售之共同基金,認屬國內基金,自行依所得稅法第4條之1規定申報證券交易所得免稅,未併計課徵營利事業所得稅。

二、因一時疏忽漏未申報保險理賠、銀行利息等收入。

三、購買高價乘人小客車,實際成本超過250萬元限額部分所超提之折舊額,未依營利事業所得稅查核準則第95條第13款規定自行調減。

四、誤列報違反各種法規所科處罰鍰之費用或損失。

五、經稽徵機關核定短漏報之稅後純益,未計入漏報年度之未分配盈餘。

六、以擴大書審方式申報,未自行依法調整純益率至實際經營項目之業別標準純益率以上,亦未依限繳納應納稅款。

該局特別提醒,請營利事業於辦理109年度營利事業所得稅結算申報時,應注意檢視有無上述情形,並依相關法令規定正確申報。營利事業如仍有不明瞭之處,可至該局網站(https://www.ntbna.gov.tw)查詢相關法令或撥打免費服務電話0800-000321洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:審查一科 黃審核員 聯絡電話:(03)3396789轉1368

發布單位:財政部北區國稅局 發布日期:2021-04-29 更新日期:2021-04-28

公司或有限合夥事業申報以未分配盈餘進行實質投資常見錯誤態樣

財政部北區國稅局表示,為鼓勵營利事業以盈餘進行實質投資,提升國內經濟動能,依產業創新條例第23條之3規定,公司或有限合夥事業以107年度及以後年度之未分配盈餘,於盈餘發生年度之次年起3年內,以該盈餘興建或購置供自行生產或營業用之建築物、軟硬體設備或技術,減除政府補助款後之投資支出金額合計達100萬元以上,該投資支出金額得列為各該年度之未分配盈餘減除項目。

該局說明,公司或有限合夥事業以107年度及以後年度之未分配盈餘於108年1月1日後完成投資,其投資支出達100萬元以上且符合資本支出性質時,得於申報時檢附投資證明文件,以該投資支出金額列為各該年度之未分配盈餘減除項目。經該局統計107年度未分配盈餘申報資料,列報以該年度未分配盈餘進行實質投資家數計1,398家,共減除未分配盈餘金額1,864億元。該局彙整查核107年度未分配盈餘申報資料時,發現列報之錯誤態樣如下:

一、非屬資本支出:甲公司列報購置軟體設備投資支出200萬元,經查發票內容為支付電腦軟體更新服務費用,因非屬資本支出,調整減列200萬元。

二、非供自行使用:乙公司列報購置8台機器設備投資支出1,600萬元,經查送貨單,其中1台設備200萬元係送交大陸地區子公司使用,因非供自行生產使用,調整減列200萬元。

三、非107年度次年後之投資支出:丙公司列報購置機器設備投資支出500萬元,經查付款憑證其中107年12月間已支付訂金100萬元,因非屬得列報減除年度之支出,調整減列100萬元。

四、以業經扣抵銷項稅額之進項稅額列為成本:丁公司列報購置機器設備投資支出840萬元(含進項稅額40萬元),因支付之進項稅額40萬元已扣抵銷項稅額,不得列為機器設備之成本,調整減列40萬元。

該局特別提醒,公司或有限合夥事業於申報未分配盈餘後始完成投資,可於完成投資之日起1年內,依規定檢附投資證明文件向所在地國稅局申請重行計算未分配盈餘金額,退還溢繳稅款。營利事業如仍有不明瞭之處,可至該局網站(https://www.ntbna.gov.tw)查詢相關法令或撥打免費服務電話0800-000321洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:審查一科 羅審核員 聯絡電話:(03)3396789轉1375

該局說明,公司或有限合夥事業以107年度及以後年度之未分配盈餘於108年1月1日後完成投資,其投資支出達100萬元以上且符合資本支出性質時,得於申報時檢附投資證明文件,以該投資支出金額列為各該年度之未分配盈餘減除項目。經該局統計107年度未分配盈餘申報資料,列報以該年度未分配盈餘進行實質投資家數計1,398家,共減除未分配盈餘金額1,864億元。該局彙整查核107年度未分配盈餘申報資料時,發現列報之錯誤態樣如下:

一、非屬資本支出:甲公司列報購置軟體設備投資支出200萬元,經查發票內容為支付電腦軟體更新服務費用,因非屬資本支出,調整減列200萬元。

二、非供自行使用:乙公司列報購置8台機器設備投資支出1,600萬元,經查送貨單,其中1台設備200萬元係送交大陸地區子公司使用,因非供自行生產使用,調整減列200萬元。

三、非107年度次年後之投資支出:丙公司列報購置機器設備投資支出500萬元,經查付款憑證其中107年12月間已支付訂金100萬元,因非屬得列報減除年度之支出,調整減列100萬元。

四、以業經扣抵銷項稅額之進項稅額列為成本:丁公司列報購置機器設備投資支出840萬元(含進項稅額40萬元),因支付之進項稅額40萬元已扣抵銷項稅額,不得列為機器設備之成本,調整減列40萬元。

該局特別提醒,公司或有限合夥事業於申報未分配盈餘後始完成投資,可於完成投資之日起1年內,依規定檢附投資證明文件向所在地國稅局申請重行計算未分配盈餘金額,退還溢繳稅款。營利事業如仍有不明瞭之處,可至該局網站(https://www.ntbna.gov.tw)查詢相關法令或撥打免費服務電話0800-000321洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:審查一科 羅審核員 聯絡電話:(03)3396789轉1375

發布單位:財政部北區國稅局 發布日期:2021-04-29 更新日期:2021-04-28

因嚴重特殊傳染性肺炎(COVID-19)疫情影響無法如期一次繳清所得稅結算申報稅款者,可在110年5月31日前,申請延期或分期繳納

財政部北區國稅局表示,財政部於109年3月25日訂頒「稅捐稽徵機關受理納稅義務人因嚴重特殊傳染性肺炎(COVID-19)疫情影響申請延期或分期繳納稅捐審核原則」的稅務紓困措施,適用期間自109年1月15日起至110年6月30日止,納稅義務人如因疫情影響而無法如期一次繳清109年度所得稅結算申報應納稅額,可於申報期限截止日110年5月31日前申請延期或分期繳納,延期期限最長1年(1至12個月),分期最長可達3年(2至36期,每期以1個月計算)。

該局說明,為了協助納稅義務人能快速申請延期或分期繳納稅捐,國稅局提供多元的申辦管道,個人可以透過綜合所得稅電子結算申報系統(含線上版及離線版)或稅額試算服務線上登錄系統,繳稅方式選取「現金繳稅」、營利事業則可透過營利事業所得稅電子結(決)算申報系統,繳稅方式選取「非線上繳稅」,將申報資料上傳成功後,連結至「財政部稅務入口網」(https://www.etax.nat.gov.tw);或以「自然人憑證」、「健保卡」或「工商憑證」登入至「財政部稅務入口網」,只要填寫申請書並將相關證明文件上傳,即可完成線上申辦。國稅局受理後,會以系統發送電子郵件通知「受理案件編號」,納稅義務人可進行「申請延(分)期繳納稅捐案件補件上傳作業」及「線上申辦進度查詢」。另外,納稅義務人也可以檢附申請書及相關證明文件,以臨櫃、傳真或郵寄方式向戶籍(稅籍)所在地之分局、稽徵所或服務處提出申請,申請書可自該局網站(https://www.ntbna.gov.tw)「主題專區/行政專區/安心防疫線上服務專區/稅捐稽徵機關受理納稅義務人因嚴重特殊傳染性肺炎(COVID-19)疫情影響申請延期或分期繳納稅捐審核原則」項下,自行下載填寫,各分局、稽徵所或服務處受理後將儘速審理回復。

該局提醒,為協助納稅義務人申請延期或分期繳納稅捐,該局設有專人洽詢窗口(服務電話:03-3396789分機1562許小姐及分機1573劉先生),納稅義務人如有相關問題可多加利用,也可利用免費服務電話0800-000321洽詢,該局將竭誠提供諮詢服務。

新聞稿聯絡人:徵收科 徐股長 聯絡電話:(03)3396789轉1581

該局說明,為了協助納稅義務人能快速申請延期或分期繳納稅捐,國稅局提供多元的申辦管道,個人可以透過綜合所得稅電子結算申報系統(含線上版及離線版)或稅額試算服務線上登錄系統,繳稅方式選取「現金繳稅」、營利事業則可透過營利事業所得稅電子結(決)算申報系統,繳稅方式選取「非線上繳稅」,將申報資料上傳成功後,連結至「財政部稅務入口網」(https://www.etax.nat.gov.tw);或以「自然人憑證」、「健保卡」或「工商憑證」登入至「財政部稅務入口網」,只要填寫申請書並將相關證明文件上傳,即可完成線上申辦。國稅局受理後,會以系統發送電子郵件通知「受理案件編號」,納稅義務人可進行「申請延(分)期繳納稅捐案件補件上傳作業」及「線上申辦進度查詢」。另外,納稅義務人也可以檢附申請書及相關證明文件,以臨櫃、傳真或郵寄方式向戶籍(稅籍)所在地之分局、稽徵所或服務處提出申請,申請書可自該局網站(https://www.ntbna.gov.tw)「主題專區/行政專區/安心防疫線上服務專區/稅捐稽徵機關受理納稅義務人因嚴重特殊傳染性肺炎(COVID-19)疫情影響申請延期或分期繳納稅捐審核原則」項下,自行下載填寫,各分局、稽徵所或服務處受理後將儘速審理回復。

該局提醒,為協助納稅義務人申請延期或分期繳納稅捐,該局設有專人洽詢窗口(服務電話:03-3396789分機1562許小姐及分機1573劉先生),納稅義務人如有相關問題可多加利用,也可利用免費服務電話0800-000321洽詢,該局將竭誠提供諮詢服務。

新聞稿聯絡人:徵收科 徐股長 聯絡電話:(03)3396789轉1581

發布單位:財政部北區國稅局 發布日期:2021-04-29 更新日期:2021-04-28

109年度營利事業所得稅結算申報修正重點報你知

財政部北區國稅局表示,109年度營利事業所得稅結算申報期即將到來,因應去年新冠肺炎疫情影響,財政部訂有多項租稅優惠措施,該局特別整理相關修訂重點,提醒營利事業申報時多加留意:

一、 給付防疫隔離或照顧假之員工薪資加倍減除

營利事業因不可歸責於雇主而給付經衛生主管機關認定屬防疫隔離假或防疫照顧假之員工請假期間薪資,得以給付薪資金額之200%,自當年度營利事業所得額中減除,並應同時填報於損益及稅額計算表第133欄及租稅減免附冊第A31頁。

二、 因受疫情影響領取之各項補助款免稅

營利事業依嚴重特殊傳染性肺炎防治及紓困振興特別條例、傳染病防治法第53條或其他有關法律規定,自政府領取之補貼、補助、津貼、獎勵及補償,免納所得稅,亦無須納入所得基本稅額條例計算,惟仍應將該金額列入取得年度之免稅收入,並於稅務上自行依法調整減除。

三、 營收驟減,擴大書審純益率打八折

適用擴大書審申報之營利事業,若109年度全年營業收入淨額較前一年度減少達30%以上,無須事先申請,即得按擴大書面審核實施要點之純益率標準80%計算全年所得額。

該局說明,相關申報書電子檔案已放置該局網站(https://www.ntbna.gov.tw)「分稅導覽營所稅書表下載」,營利事業可自行下載運用,另為落實節能減碳及避免疫情期間群聚感染風險,請至財政部電子申報繳稅服務網站(https://tax.nat.gov.tw)下載申報軟體,以網際網路辦理營利事業所得稅結算申報,省時、便利又安全。

該局提醒,營利事業辦理109年度營利事業所得稅結算申報時,應多加留意前開規定並正確列報,以維護自身權益,如仍有不明瞭之處,可至該局網站(https://www.ntbna.gov.tw)查詢相關法令或利用免費服務電話0800-000321洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:審查一科 孫股長 聯絡電話:(03)3396789轉1340

一、 給付防疫隔離或照顧假之員工薪資加倍減除

營利事業因不可歸責於雇主而給付經衛生主管機關認定屬防疫隔離假或防疫照顧假之員工請假期間薪資,得以給付薪資金額之200%,自當年度營利事業所得額中減除,並應同時填報於損益及稅額計算表第133欄及租稅減免附冊第A31頁。

二、 因受疫情影響領取之各項補助款免稅

營利事業依嚴重特殊傳染性肺炎防治及紓困振興特別條例、傳染病防治法第53條或其他有關法律規定,自政府領取之補貼、補助、津貼、獎勵及補償,免納所得稅,亦無須納入所得基本稅額條例計算,惟仍應將該金額列入取得年度之免稅收入,並於稅務上自行依法調整減除。

三、 營收驟減,擴大書審純益率打八折

適用擴大書審申報之營利事業,若109年度全年營業收入淨額較前一年度減少達30%以上,無須事先申請,即得按擴大書面審核實施要點之純益率標準80%計算全年所得額。

該局說明,相關申報書電子檔案已放置該局網站(https://www.ntbna.gov.tw)「分稅導覽營所稅書表下載」,營利事業可自行下載運用,另為落實節能減碳及避免疫情期間群聚感染風險,請至財政部電子申報繳稅服務網站(https://tax.nat.gov.tw)下載申報軟體,以網際網路辦理營利事業所得稅結算申報,省時、便利又安全。

該局提醒,營利事業辦理109年度營利事業所得稅結算申報時,應多加留意前開規定並正確列報,以維護自身權益,如仍有不明瞭之處,可至該局網站(https://www.ntbna.gov.tw)查詢相關法令或利用免費服務電話0800-000321洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:審查一科 孫股長 聯絡電話:(03)3396789轉1340

發布單位:財政部北區國稅局 發布日期:2021-04-29 更新日期:2021-04-28

營利事業為員工投保團體保險所負擔之保險費,保險商品應符合稅法規定始得列報為費用

財政部高雄國稅局表示,依營利事業所得稅查核準則第83條第5款規定,營利事業為員工投保的團體保險,由營利事業負擔保險費,以營利事業或被保險員工及其家屬為受益人者,准予認定,每人每月保險費合計在新臺幣2,000元以內部分,免視為被保險員工之薪資所得;超過部分,視為對員工之補助費,應轉列各該被保險員工之薪資所得,並依所得稅法第89條規定列單申報該管稽徵機關。

該局進一步說明,營利事業為員工投保上述可定額免視為員工所得之團體保險適用範圍,包括團體人壽保險、團體健康保險、團體傷害保險及團體年金保險。至於團體規劃或團體彙繳的投資型人壽保險及投資型年金保險係屬個人保險範疇,非屬前揭規定之團體保險,所以營利事業為員工投保此類投資型保險所支付之保險費不得列報為費用。

該局特別提醒,營利事業為員工投保時,應檢視保險商品是否符合列報規定,並妥善保存由保險法之主管機關許可之保險業者開立之收據及保險單,其收據除應書有保險費金額外,並應列有每一被保險員工保險費之明細表,供稽徵機關核認,以免因憑證不齊全遭剔除補稅,致損及權益。【#116】

提供單位:綜合規劃科 聯絡人:陳淑美科長 聯絡電話:(07)7115563

發布單位:財政部高雄國稅局 發布日期:2021-04-27 更新日期:2021-04-27

新版營利事業所得稅電子結(決)算申報程式之擴大書審案件增加「屬嚴重特殊傳染性肺炎防治及紓困振興特別條例第9條之1第1項之補助」選項。

財政部高雄國稅局表示,「109年度營利事業所得稅電子結(決)算申報繳稅系統」軟體已於110年4月16日公布在「財政部電子申報繳稅服務網站」,提供各營利事業下載安裝。

該局進一步說明,新版申報程式除配合109年度營利事業所得稅結算申報書修改外,另依財政部109年11月25日台財稅字第10904629980號令規定,營利事業受嚴重特殊傳染性肺炎疫情影響,自政府領取之各項補助,應列為取得年度之免稅收入,其必要成本及相關費用得核實認列,無須個別歸屬或分攤於該免稅收入。因此,符合一百零九年度營利事業所得稅結算申報案件擴大書面審核實施要點之營利事業取得政府補助後,帳載結算金額之「全年所得額(申報書第53欄位)」有可能大於自行依法調整後金額,惟此類案件仍適用擴大書審申報,故申報程式於申報資料時增加3個選項:

1. 未領取政府補助。

2. 非屬嚴重特殊傳染性肺炎防治及紓困振興特別條例第9條之1第1項之補助。

3. 屬嚴重特殊傳染性肺炎防治及紓困振興特別條例第9條之1第1項之補助。

若是選擇「3.屬嚴重特殊傳染性肺炎防治及紓困振興特別條例第9條之1第1項之補助」者,仍可以擴大書審案件進行申報。

提供單位:稅務資訊科 聯絡人:許偉仁科長 聯絡電話:(07)7169181

發布單位:財政部高雄國稅局 發布日期:2021-04-27 更新日期:2021-04-27

109年度適用擴大書審申報案件注意事項

財政部高雄國稅局表示,適用擴大書審的營利事業受嚴重特殊傳染性肺炎疫情影響,如符合擴大書審純益率標準得按80%計算規定,及自政府領取各項免稅補助款時,在辦理結算申報時如何計算應申報之純益率,該局特別整理說明及舉例如下:

一、109年度營業收入淨額較108年度減少達30%者,109年度擴大書審純益率標準得按80%計算,並請於申報書第1頁損益及稅額計算表右下方附註八□內打「√」。(參甲公司案例)

二、如適用擴大書審純益率標準按80%計算,又符合開立電子發票獎勵措施,擴大書審純益率標準得降低1%之營利事業,在換算擴大書審純益率標準時,應先降低1%後,再按80%計算。(參乙公司案例)

三、適用擴大書審的營利事業自政府領取免稅補助款,應於取得年度帳載免稅收入,再自行依法調減該免稅收入,以調減後之營業收入與非營業收入,計算調整後之純益率。(參丙公司案例)

四、營利事業帳載結算事項,應依營利事業所得稅查核準則第2條第2項規定自行依法調整(例如調減免稅收入),調整後之純益率如高於換算後擴大書審純益率標準,應依較高之純益率申報繳納稅款。(參丁公司案例)(如附件)

提供單位:審查一科 聯絡人:陳妍伶科長 聯絡電話:(07)7257500

發布單位:財政部高雄國稅局 發布日期:2021-04-27 更新日期:2021-05-03

109年度適用擴大書審申報案件注意事項-案例供參

因應限水措施,國稅局主動調減受影響營業之小規模營業人查定銷售額

財政部南區國稅局表示,因應水情嚴峻,配合臺南市政府自110年4月26日起,停止三溫暖、洗車業及游泳池等三行業供水,該局將主動按查定課徵營業人受影響營業情形,覈實調減查定銷售額及營業稅額。

該局說明,依據營業稅特種稅額查定辦法第3條第1項規定:「主管稽徵機關查定前條營業人之銷售額,應每半年於1月及7月各查定1次。其有變更營業項目,擴大營業場所或營業狀況、商譽、季節性及其他必須調整銷售額之情形時,得隨時重行查定其銷售額。」為減輕營業人營業稅負擔,該局將主動瞭解查定課徵營業稅營業人之營業狀況,如有受上開旱災限水措施影響,造成營業收入減少或無法營業者,國稅局會依規定覈實調減其查定銷售額及營業稅額,另營業人亦可自行提出申請。

該局指出,營業人如欲進一步瞭解營業稅調減之規定,可就近向所轄國稅局分局或稽徵所查詢,或於上班時間撥打免費服務電話0800-000-321洽詢。

新聞稿聯絡人:審查四科黃股長 06-2298050

該局說明,依據營業稅特種稅額查定辦法第3條第1項規定:「主管稽徵機關查定前條營業人之銷售額,應每半年於1月及7月各查定1次。其有變更營業項目,擴大營業場所或營業狀況、商譽、季節性及其他必須調整銷售額之情形時,得隨時重行查定其銷售額。」為減輕營業人營業稅負擔,該局將主動瞭解查定課徵營業稅營業人之營業狀況,如有受上開旱災限水措施影響,造成營業收入減少或無法營業者,國稅局會依規定覈實調減其查定銷售額及營業稅額,另營業人亦可自行提出申請。

該局指出,營業人如欲進一步瞭解營業稅調減之規定,可就近向所轄國稅局分局或稽徵所查詢,或於上班時間撥打免費服務電話0800-000-321洽詢。

新聞稿聯絡人:審查四科黃股長 06-2298050

發布單位:財政部南區國稅局 發布日期:2021-04-27 更新日期:2021-04-27

員工防疫隔離假或防疫照顧假薪資費用得加倍減除

財政部中區國稅局表示,雇主於嚴重特殊傳染性肺炎防治及紓困振興特別條例(以下稱紓困特別條例)施行期間(109年1月15日至110年6月30日),如有依紓困特別條例第4條規定給付員工之薪資費用,得加倍認列減除。

該局表示,為使機關(構)、事業單位、學校、法人、團體積極參與防疫及提高給付薪資誘因,倘其受僱員工經國內各級衛生主管機關認定應接受居家隔離、居家檢疫、集中隔離、集中檢疫或為照顧生活不能自理之受隔離、檢疫家屬、或依中央流行疫情指揮中心指揮官所為應變處置指示而得請假者,得就給付員工請假期間薪資之200%,自當年度營利事業所得額減除。

該局進一步說明,前揭給付員工請假期間之薪資金額,除應減除政府補助款外,如該薪資已適用其他法律規定之租稅優惠,則不得重複適用,且當年度依所得稅法第24條規定計算所得額已為負數者,不適用加倍減除。

中區國稅局特別提醒,如有適用嚴重特殊傳染性肺炎員工防疫隔離假薪資費用加倍減除辦法之情形,應於辦理該年度所得稅結算、決算或清算申報時,依規定格式(例如:租稅減免第A10-1頁、第A31頁或教育文化公益慈善機關或團體及其作業組織結算申報書第14頁等)填報並檢附請假紀錄、薪資金額證明、計算明細表、各級衛生主管機關開立員工本人或其家屬之居家隔離通知書等相關證明文件。如有任何疑問,請撥免費服務電話0800-000321,該局將竭誠為您服務。

新聞稿聯絡人:審查一科 黃芯儀 電話:(04)23051111轉7173

發布單位:財政部中區國稅局 發布日期:2021-04-22 更新日期:2021-04-20

營利事業因疫情影響, 107年度未分配盈餘申報已列報減除109年度上半年估計虧損數,應留意是否辦理更正申報。

財政部中區國稅局表示,營利事業因嚴重特殊傳染性肺炎(COVID-19)疫情影響,申報107年度未分配盈餘時已列報減除109年度上半年估計之虧損數額者,於今(110)年5月辦理108年度未分配盈餘申報時,須檢視109年度全年度實際盈虧情形,並填寫申報書第11頁「表二、以109年度上半年估計虧損列為107年度未分配盈餘減除項目者於本年度檢視結果」,如109年度全年度為盈餘或實際虧損小於估計虧損,應辦理更正107年度未分配盈餘申報並補繳稅款。

該局進一步說明,鑑於營利事業列報減除之109年度上半年估計虧損數,並非109年度實際虧損,且該推估之虧損,不得同時依所得稅法第66條之9第2項第1款及第8款重複作為108及107年度盈餘之減除項目,爰提醒營利事業於辦理108年度未分配盈餘申報時,應一併檢視109年度實際盈虧情形,如109全年度結算為盈餘,或109全年度為虧損依規定於優先沖抵108年度盈餘後無餘額,或沖抵後所餘之虧損數額小於估計虧損減項數額者,皆應辦理更正並補繳107年度未分配盈餘應加徵之營利事業所得稅(附釋例1至4)。

該局特別呼籲,營利事業辦理108年度未分配盈餘申報時,應自行檢視109年度全年度實際盈虧,如有上開應更正之情形者,應辦理更正107年度未分配盈餘申報,並補繳未分配盈餘應加徵之營利事業所得稅,以免遭剔除補稅。民眾如有任何疑問,可撥打免費服務電話0800-000321,該局將竭誠為您服務。

該局特別呼籲,營利事業辦理108年度未分配盈餘申報時,應自行檢視109年度全年度實際盈虧,如有上開應更正之情形者,應辦理更正107年度未分配盈餘申報,並補繳未分配盈餘應加徵之營利事業所得稅,以免遭剔除補稅。民眾如有任何疑問,可撥打免費服務電話0800-000321,該局將竭誠為您服務。

新聞稿聯絡人:審查一科顏沛榆 電話:04-23051111轉7165

發布單位:財政部中區國稅局 發布日期:2021-04-22 更新日期:2021-04-20

「檢舉人」不是檢舉人,國稅局處理方式

南區國稅局近來發現有「檢舉人」疑似冒用他人名義提出檢舉的情形,這類檢舉案件,除非已提供具體事證者外,國稅局將不予處理。

該局發現疑似冒名檢舉案,是因檢舉內容缺乏可供偵查之具體事證,經依財政部頒訂「各級稽徵機關處理違章漏稅及檢舉案件作業要點」第13點規定通知「檢舉人」補正時,「檢舉人」否認有提出檢舉,由於案件未具檢舉人真實姓名、地址,且未提供具體事證,乃逕行簽結,不予處理。

該局分析指出,民眾可能擔心採具名檢舉逃漏稅,身分可能會曝光,如採匿名檢舉,國稅局可能會不進行調查,才會冒用他人名義提出檢舉。其實,國稅局對檢舉人的身分保密措施相當「到位」,有關檢舉人姓名及地址等個人資料,皆有專責人員負責登錄、密封,再分案派給查緝人員進行調查,確保檢舉人身分資料不外洩。至於採匿名方式檢舉逃漏稅者,只要有提供具體事證,國稅局仍會進行調查處理。

該局強調,國稅局保密措施嚴密,民眾以真實姓名及地址提出檢舉,一旦逃漏稅情事查證屬實,除能打擊不法逃漏,還有機會領取檢舉獎金,可謂一舉兩得!

新聞稿聯絡人:審查三科劉股長 06-2298047

發布單位:財政部南區國稅局 發布日期:2021-04-22 更新日期:2021-04-22

該局發現疑似冒名檢舉案,是因檢舉內容缺乏可供偵查之具體事證,經依財政部頒訂「各級稽徵機關處理違章漏稅及檢舉案件作業要點」第13點規定通知「檢舉人」補正時,「檢舉人」否認有提出檢舉,由於案件未具檢舉人真實姓名、地址,且未提供具體事證,乃逕行簽結,不予處理。

該局分析指出,民眾可能擔心採具名檢舉逃漏稅,身分可能會曝光,如採匿名檢舉,國稅局可能會不進行調查,才會冒用他人名義提出檢舉。其實,國稅局對檢舉人的身分保密措施相當「到位」,有關檢舉人姓名及地址等個人資料,皆有專責人員負責登錄、密封,再分案派給查緝人員進行調查,確保檢舉人身分資料不外洩。至於採匿名方式檢舉逃漏稅者,只要有提供具體事證,國稅局仍會進行調查處理。

該局強調,國稅局保密措施嚴密,民眾以真實姓名及地址提出檢舉,一旦逃漏稅情事查證屬實,除能打擊不法逃漏,還有機會領取檢舉獎金,可謂一舉兩得!

新聞稿聯絡人:審查三科劉股長 06-2298047

發布單位:財政部南區國稅局 發布日期:2021-04-22 更新日期:2021-04-22

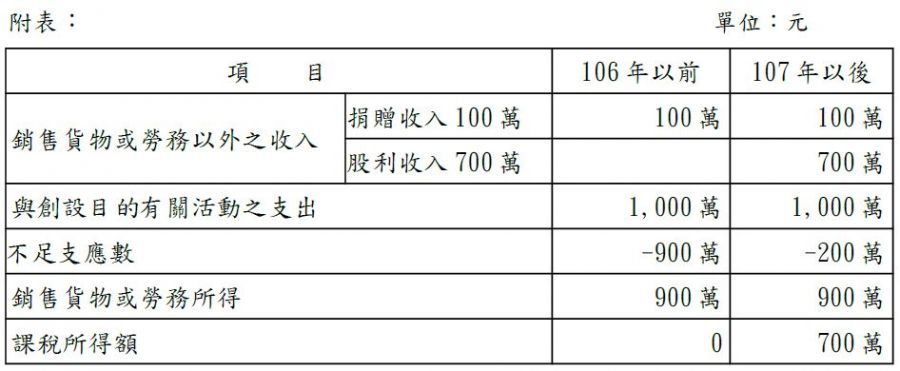

機關團體獲配股利或盈餘並非當然免稅

財政部北區國稅局表示,107年2月7日修正公布所得稅法第42條,已刪除第2項有關教育、文化、公益、慈善機關或團體(以下簡稱機關團體)獲配國內股利或盈餘不計入所得額課稅之規定,機關團體於110年5月辦理109年度結算申報時,應注意將109年度獲配之股利或盈餘計入所得額,並依所得稅法及教育文化公益慈善機關或團體免納所得稅適用標準(以下簡稱免稅標準)規定徵、免所得稅。

該局舉例說明,如甲財團法人109年度結算申報案件,申報銷售貨物或勞務以外之捐贈收入300萬元及股利所得700萬元、與創設目的有關活動之支出200萬元及本期結餘款800萬元,因當年度用於與創設目的有關活動之支出,未達基金之孳息及其他各項收入之60%〔(捐贈300萬元+股利700萬元)×60%=600萬元〕,亦未向主管機關申請保留結餘款使用計畫,不符免稅標準第2條第1項第8款規定,應就全部結餘款課稅,另依修正後所得稅法第42條規定,股利所得700萬元亦不得於課稅所得額中減除,甲財團法人109年度結算申報課稅所得額即為結餘款之全數800萬元,應納稅額為160萬元(800萬元×稅率20%)。

該局特別提醒,自107年1月1日起,機關團體獲配股利或盈餘已非屬免稅收入,應計入其所得額並依所得稅法及免稅標準規定徵、免所得稅。機關團體如仍有不明瞭之處,歡迎至該局網站(網址為https://www.ntbna.gov.tw)查詢相關法令或利用免費服務電話0800-000321洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:審查一科 徐股長 聯絡電話:(03)3396789轉1320

該局舉例說明,如甲財團法人109年度結算申報案件,申報銷售貨物或勞務以外之捐贈收入300萬元及股利所得700萬元、與創設目的有關活動之支出200萬元及本期結餘款800萬元,因當年度用於與創設目的有關活動之支出,未達基金之孳息及其他各項收入之60%〔(捐贈300萬元+股利700萬元)×60%=600萬元〕,亦未向主管機關申請保留結餘款使用計畫,不符免稅標準第2條第1項第8款規定,應就全部結餘款課稅,另依修正後所得稅法第42條規定,股利所得700萬元亦不得於課稅所得額中減除,甲財團法人109年度結算申報課稅所得額即為結餘款之全數800萬元,應納稅額為160萬元(800萬元×稅率20%)。

該局特別提醒,自107年1月1日起,機關團體獲配股利或盈餘已非屬免稅收入,應計入其所得額並依所得稅法及免稅標準規定徵、免所得稅。機關團體如仍有不明瞭之處,歡迎至該局網站(網址為https://www.ntbna.gov.tw)查詢相關法令或利用免費服務電話0800-000321洽詢,該局將竭誠提供詳細之諮詢服務。

新聞稿聯絡人:審查一科 徐股長 聯絡電話:(03)3396789轉1320

發布單位:財政部北區國稅局 發布日期:2021-04-20 更新日期:2021-04-19

薪資所得被公司虛報可向國稅局檢舉

財政部北區國稅局表示,民眾若發現公司申報之薪資所得與實際領取所得金額不同時,可先向開立扣繳憑單之單位查證,如確有被虛報之情事,可檢具相關證明文件向國稅局提出檢舉。

該局進一步說明,向稽徵機關提出檢舉時,請提供營利事業名稱、營業地址、違章漏稅事實、涉案期間、發生地點、被虛報之金額及可供偵查之具體事證等。若所得人並未在該營利事業任職及領取所得,可檢具於被虛報期間有在校就學、出國或已於其他單位工作(如勞健保投保資料、薪資領取證明文件)等相關資料,俾供稽徵機關查核。

該局提醒,扣繳單位開具各類所得扣(免)繳憑單時,應按實際給付數額扣取稅款及填報憑單,如有虛報所得情事,在未經檢舉或稽徵機關進行調查前,應儘速向國稅局辦理扣繳憑單更正,並補報補繳所漏稅款及加計利息,可適用稅捐稽徵法第48條之1自動補報免罰規定。如有相關疑問,亦可撥打免費服務電話0800-000-321諮詢,該局將竭誠為您服務。

新聞稿聯絡人:審查三科 郭股長 聯絡電話:(03)3396789轉1481

該局進一步說明,向稽徵機關提出檢舉時,請提供營利事業名稱、營業地址、違章漏稅事實、涉案期間、發生地點、被虛報之金額及可供偵查之具體事證等。若所得人並未在該營利事業任職及領取所得,可檢具於被虛報期間有在校就學、出國或已於其他單位工作(如勞健保投保資料、薪資領取證明文件)等相關資料,俾供稽徵機關查核。

該局提醒,扣繳單位開具各類所得扣(免)繳憑單時,應按實際給付數額扣取稅款及填報憑單,如有虛報所得情事,在未經檢舉或稽徵機關進行調查前,應儘速向國稅局辦理扣繳憑單更正,並補報補繳所漏稅款及加計利息,可適用稅捐稽徵法第48條之1自動補報免罰規定。如有相關疑問,亦可撥打免費服務電話0800-000-321諮詢,該局將竭誠為您服務。

新聞稿聯絡人:審查三科 郭股長 聯絡電話:(03)3396789轉1481

發布單位:財政部北區國稅局 發布日期:2021-04-20 更新日期:2021-04-20

營業人提前使用統一發票應向稽徵機關申請核准,並將銷售額申報於開立當期報繳營業稅

財政部臺北國稅局表示,近日接獲民眾來電詢問,因110年3-4月期之統一發票不敷使用,可否提前使用5-6月期統一發票?

該局說明,依統一發票使用辦法第21條規定,非當期之統一發票,不得開立使用。但經主管稽徵機關核准者,不在此限。另按財政部80年8月3日台財稅第800274079號函釋規定,營業人提前使用次期之統一發票,如經查明係由於當期之統一發票已用罄並無其他不法情事者,除通知該營業人嗣後應依統一發票使用辦法第21條規定,事先申請核准外,可免援引稅捐稽徵法第44條規定移罰。

該局舉例說明,甲營業人因110年3-4月期發票用罄,欲提前使用5-6月期統一發票,已事先向稽徵機關申請核准,倘於同年4月30日提前使用5-6月期收銀機統一發票開立交付買受人,共開立銷售額105,000元,因開立日期為同年4月30日,故屬於同年3-4月期銷售額,甲營業人須將此筆提前使用次期發票銷售額,於同年5月15日前申報同年3-4月期營業稅,而非申報於同年5-6月期銷售額;如甲營業人未申報於同年3-4月期,經稽徵機關於同年6月間查獲,則甲營業人漏未報繳銷售額100,000元、營業稅額5,000元,除補徵稅款外,應依加值型及非加值型營業稅法第51條第1項第3款規定按短漏報銷售額處罰。

該局提醒營業人,如因當期發票用罄而須提前使用次期統一發票,應依規定事先向稽徵機關申請核准,始可提前使用次期統一發票,並將提前使用開立發票之銷售額併入開立當期報繳營業稅,以免受罰。

(聯絡人:法務一科張淑真;電話2311-3711分機1836)

該局說明,依統一發票使用辦法第21條規定,非當期之統一發票,不得開立使用。但經主管稽徵機關核准者,不在此限。另按財政部80年8月3日台財稅第800274079號函釋規定,營業人提前使用次期之統一發票,如經查明係由於當期之統一發票已用罄並無其他不法情事者,除通知該營業人嗣後應依統一發票使用辦法第21條規定,事先申請核准外,可免援引稅捐稽徵法第44條規定移罰。

該局舉例說明,甲營業人因110年3-4月期發票用罄,欲提前使用5-6月期統一發票,已事先向稽徵機關申請核准,倘於同年4月30日提前使用5-6月期收銀機統一發票開立交付買受人,共開立銷售額105,000元,因開立日期為同年4月30日,故屬於同年3-4月期銷售額,甲營業人須將此筆提前使用次期發票銷售額,於同年5月15日前申報同年3-4月期營業稅,而非申報於同年5-6月期銷售額;如甲營業人未申報於同年3-4月期,經稽徵機關於同年6月間查獲,則甲營業人漏未報繳銷售額100,000元、營業稅額5,000元,除補徵稅款外,應依加值型及非加值型營業稅法第51條第1項第3款規定按短漏報銷售額處罰。

該局提醒營業人,如因當期發票用罄而須提前使用次期統一發票,應依規定事先向稽徵機關申請核准,始可提前使用次期統一發票,並將提前使用開立發票之銷售額併入開立當期報繳營業稅,以免受罰。

(聯絡人:法務一科張淑真;電話2311-3711分機1836)

發布單位:財政部臺北國稅局 發布日期:2021-04-20 更新日期:2021-04-20

公司申報適用盈虧互抵,應如期繳納稅款並辦理結算申報

財政部臺北國稅局表示,所得稅結算申報期將至,依所得稅法第39條第1項但書規定,公司組織之營利事業列報前10年核定虧損本年度扣除額須符合「會計帳冊簿據完備」、「虧損及申報扣除年度均使用第77條所稱藍色申報書或經會計師查核簽證」及「如期申報」3大要件者,始得認列。

該局指出,前揭所謂「如期申報」,依所得稅法第71條第1項本文及第76條第1項規定意旨,納稅義務人應於每年申報期限內,填具結算申報書,計算其應納之結算稅額,申報前自行繳納,故同法第39條第1項規定「如期申報」,自應涵蓋「如期繳納稅款並如期辦理結算申報」。

該局舉例說明,甲公司於106年5月31日辦理105年度營利事業所得稅結算申報,列報前10年核定虧損本年度扣除額2億餘元,經該局以甲公司遲至106年6月2日始繳納其105年度結算申報之應納稅額1萬4千元,不符合所得稅法第39條第1項但書「如期申報」規定之要件,否准認列。甲公司不服,申經復查、訴願未獲變更,提起行政訴訟,遞遭臺北高等行政法院判決甲公司敗訴。

該局呼籲,公司組織之營利事業申報前10年虧損扣除額時,應留意相關規定,以免因疏忽而無法適用盈虧互抵。

(聯絡人:法務一科審核員一組李審核員;電話:2311-3711分機1813)

該局指出,前揭所謂「如期申報」,依所得稅法第71條第1項本文及第76條第1項規定意旨,納稅義務人應於每年申報期限內,填具結算申報書,計算其應納之結算稅額,申報前自行繳納,故同法第39條第1項規定「如期申報」,自應涵蓋「如期繳納稅款並如期辦理結算申報」。

該局舉例說明,甲公司於106年5月31日辦理105年度營利事業所得稅結算申報,列報前10年核定虧損本年度扣除額2億餘元,經該局以甲公司遲至106年6月2日始繳納其105年度結算申報之應納稅額1萬4千元,不符合所得稅法第39條第1項但書「如期申報」規定之要件,否准認列。甲公司不服,申經復查、訴願未獲變更,提起行政訴訟,遞遭臺北高等行政法院判決甲公司敗訴。

該局呼籲,公司組織之營利事業申報前10年虧損扣除額時,應留意相關規定,以免因疏忽而無法適用盈虧互抵。

(聯絡人:法務一科審核員一組李審核員;電話:2311-3711分機1813)

發布單位:財政部臺北國稅局 發布日期:2021-04-20 更新日期:2021-04-19

獨資商號變更負責人當期,前後任負責人都要申報營業稅

獨資商號變更負責人之當期,營業稅申報時點為何?

財政部南區國稅局表示,一般營業稅申報繳納期限,依加值型及非加值型營業稅法第35條規定,為次期(每2月為1期)開始15日內,但是當營業人有合併、轉讓、解散或廢止營業時,依同法施行細則第33條第1項規定,應於事實發生之日起15日內填具當期營業稅申報書,連同統一發票明細表及有關退抵稅款文件,申報主管稽徵機關查核。其有應納營業稅款者,應先向公庫繳納後,檢同繳納收據一併申報。

該局說明,個人獨資經營的商號以申請變更負責人的方式,將商號轉讓他人經營,雖然商號的營業人統一編號未變更,但前後負責人已分屬不同之權利主體,在申請變更之當期,應各自負擔營業稅申報義務。

該局舉例說明,甲商號(原負責人A君)110年4月6日變更負責人為B君,則甲商號(A君)應於轉讓之日起15日內即110年4月20日前,申報110年3-4月期轉讓前之營業稅;至新負責人B君應依一般營業稅申報繳納期限,於110年5月15日(星期六,可順延至5月17日星期一)前,申報110年3-4月期轉讓後之營業稅。亦即變更當期之前後負責人,應各自依其申報期限依法申報及繳納營業稅,逾期將依規定加徵滯報金及滯納金;該局籲請營業人注意,以免因一時疏忽,損害自身權益。

新聞稿聯絡人:審查四科黃股長 06-2298050

財政部南區國稅局表示,一般營業稅申報繳納期限,依加值型及非加值型營業稅法第35條規定,為次期(每2月為1期)開始15日內,但是當營業人有合併、轉讓、解散或廢止營業時,依同法施行細則第33條第1項規定,應於事實發生之日起15日內填具當期營業稅申報書,連同統一發票明細表及有關退抵稅款文件,申報主管稽徵機關查核。其有應納營業稅款者,應先向公庫繳納後,檢同繳納收據一併申報。

該局說明,個人獨資經營的商號以申請變更負責人的方式,將商號轉讓他人經營,雖然商號的營業人統一編號未變更,但前後負責人已分屬不同之權利主體,在申請變更之當期,應各自負擔營業稅申報義務。

該局舉例說明,甲商號(原負責人A君)110年4月6日變更負責人為B君,則甲商號(A君)應於轉讓之日起15日內即110年4月20日前,申報110年3-4月期轉讓前之營業稅;至新負責人B君應依一般營業稅申報繳納期限,於110年5月15日(星期六,可順延至5月17日星期一)前,申報110年3-4月期轉讓後之營業稅。亦即變更當期之前後負責人,應各自依其申報期限依法申報及繳納營業稅,逾期將依規定加徵滯報金及滯納金;該局籲請營業人注意,以免因一時疏忽,損害自身權益。

新聞稿聯絡人:審查四科黃股長 06-2298050

發布單位:財政部南區國稅局 發布日期:2021-04-20 更新日期:2021-04-20

如何查詢營業人是否使用統一發票

每逢年節假日,臺南市各大大小小美食店,排隊人潮不斷,有民眾向財政部南區國稅局反映,店家門庭若市,卻沒有開立統一發票,營業人是否有漏開統一發票的問題?

南區國稅局表示,消費者如要了解所消費之店家應否開立統一發票,只須利用電腦進入財政部稅務入口網(https://www.etax.nat.gov.tw/,或以手機輸入「是否使用統一發票行號查詢」,即可以營業人的統一編號、名稱或稅籍登記地址輕鬆查詢營業人是否使用統一發票。

該局說明,依加值型及非加值型營業稅法第32條規定,使用統一發票的營業人銷售貨物或勞務,應按開立銷售憑證時限表規定之時限開立統一發票交付買受人,例如甲甲美食店是核定使用統一發票之營業人,販售滷肉飯及魚丸湯,按照前開時限表規定,應於結算時開立發票交付買受人,如果店家另有經營外送業務,亦應於外送時開立統一發票。

國稅局呼籲營業人,莫因生意忙碌,致疏忽未主動開立統一發票,而漏未申報營業稅,遭補稅處罰。

新聞稿聯絡人:法務一科刁審核 06-2298095

南區國稅局表示,消費者如要了解所消費之店家應否開立統一發票,只須利用電腦進入財政部稅務入口網(https://www.etax.nat.gov.tw/,或以手機輸入「是否使用統一發票行號查詢」,即可以營業人的統一編號、名稱或稅籍登記地址輕鬆查詢營業人是否使用統一發票。

該局說明,依加值型及非加值型營業稅法第32條規定,使用統一發票的營業人銷售貨物或勞務,應按開立銷售憑證時限表規定之時限開立統一發票交付買受人,例如甲甲美食店是核定使用統一發票之營業人,販售滷肉飯及魚丸湯,按照前開時限表規定,應於結算時開立發票交付買受人,如果店家另有經營外送業務,亦應於外送時開立統一發票。

國稅局呼籲營業人,莫因生意忙碌,致疏忽未主動開立統一發票,而漏未申報營業稅,遭補稅處罰。

新聞稿聯絡人:法務一科刁審核 06-2298095

發布單位:財政部南區國稅局 發布日期:2021-04-19 更新日期:2021-04-19

網路銷售要注意,進貨憑證取得並保存別忘記

財政部南區國稅局表示,隨著網際網路科技的進步及行動裝置之普及,各類網路平台或社群媒體已成為賣家的重要銷售管道,透過網路銷售商品的賣家,如當月銷售額已達營業稅起徵點(銷售貨物者為8萬元,銷售勞務者為4萬元),除應依規定向國稅局辦理稅籍登記外,購進貨物時也別忘了取得及保存進項憑證。

南區國稅局說明,時下越來越多賣家利用各大銷售平台、社群網路或通訊軟體販售商品,其每月銷售額已達使用統一發票標準(新臺幣20萬元),而一時疏失漏未辦理稅籍登記,如經查獲未依規定取得進項憑證或未給予他人憑證並逃漏稅者,則應分別依相關規定予以補稅處罰。

該局近期查得有位20幾歲年輕人109年間透過電商平台、臉書Facebook、Line等管道銷售商品,卻未辦理稅籍登記,進貨也未依規定取得進項憑證,逃漏稅銷售額高達1,000萬元,而未取得進項憑證的金額也有770萬元,經該局查獲分別依加值型及非加值型營業稅法第51條第1項第1款及稅捐稽徵法第44條規定予以裁處,核定補徵稅額及處罰鍰合計達138萬5千元。

該局再次提醒,從事網路交易之營業人買賣交易時,除了進貨應依規定取得及保存進項憑證外,銷貨也應依規定開立統一票交付實際買受人,以免被查獲遭補稅及處罰。

新聞稿聯絡人:審查四科林先生 06-2223111#1422

南區國稅局說明,時下越來越多賣家利用各大銷售平台、社群網路或通訊軟體販售商品,其每月銷售額已達使用統一發票標準(新臺幣20萬元),而一時疏失漏未辦理稅籍登記,如經查獲未依規定取得進項憑證或未給予他人憑證並逃漏稅者,則應分別依相關規定予以補稅處罰。

該局近期查得有位20幾歲年輕人109年間透過電商平台、臉書Facebook、Line等管道銷售商品,卻未辦理稅籍登記,進貨也未依規定取得進項憑證,逃漏稅銷售額高達1,000萬元,而未取得進項憑證的金額也有770萬元,經該局查獲分別依加值型及非加值型營業稅法第51條第1項第1款及稅捐稽徵法第44條規定予以裁處,核定補徵稅額及處罰鍰合計達138萬5千元。

該局再次提醒,從事網路交易之營業人買賣交易時,除了進貨應依規定取得及保存進項憑證外,銷貨也應依規定開立統一票交付實際買受人,以免被查獲遭補稅及處罰。

新聞稿聯絡人:審查四科林先生 06-2223111#1422

發布單位:財政部南區國稅局 發布日期:2021-04-19 更新日期:2021-04-19

長照機構如何報稅免煩惱

財政部高雄國稅局左營稽徵所表示:又接近一年一度的所得稅申報期了,最近常有長照機構的人員來電詢問該機構如何申報納稅?

首先須瞭解到法人型態的長照機構都必須依「長期照顧服務機構法人條例」的規定辦理設立,依該條例規定可分為「長照機構財團法人」及「長照機構社團法人」兩種,屬於社團法人態樣的,又再區分為「以公益為目的成立」或「非以公益為目的成立」兩種,長照機構要先瞭解機構之態樣,再依下述所得稅法的規定申報納稅。

無論是何種型態的長照機構,都要依所得稅法第71條規定辦理申報,不同的是「長照機構財團法人」及「以公益為目的之長照機構社團法人」是填寫「公益慈善機關或團體及其作業組織結算申報書」辦理申報,如符合教育文化公益慈善機關或團體免納所得稅適用標準之規定,其本身之所得及其附屬作業組織之所得,除銷售貨物或勞務之所得外,免納所得稅;至於「非以公益為目的之長照機構社團法人」則是填寫「營利事業所得稅結算申報書」辦理申報,有所得就必需繳納所得稅。

有些法人型態長照機構是以「附設」的方式設立,若是機關團體附設的長照機構,申報納稅方式和前段的敘述相同,至於營利事業附設的長照機構,要和總機構合併計算盈餘,申報營利事業所得稅;至於個人設立的居家式服務類或社區式服務類長期照顧服務機構則要辦理綜合所得稅結算申報。

提供單位:左營稽徵所 聯絡人:王健昌主任 聯絡電話:(07)5875952

撰稿人:胡文男 聯絡電話:(07)5875951 分機6959

發布單位:財政部高雄國稅局 發布日期:2021-04-16 更新日期:2021-04-16

自110年起,開立B2B電子發票營業人,申報適用營業稅法第7條第4款零稅率,證明文件簡化措施

財政部臺北國稅局表示,為便利營業人零稅率銷售額申報作業,開立電子發票營業人銷售與保稅區營業人(以下稱買方)供營運貨物或勞務,自110年起,買方可以於財政部電子發票整合服務平台(以下簡稱整合服務平台)列印並簽署之明細表,代替逐筆簽署電子發票證明聯,交付賣方營業人作為申報適用零稅率退稅之證明文件。

該局說明,為進一步輔導營業人簡化申報作業,凡買方係使用政府機關簽發或經財政部核可之有效憑證,於整合服務平台、自有電子發票系統或加值服務中心完成簽署,並上傳電子發票資訊至整合服務平台者,賣方營業人於申報非經海關零稅率銷售額清單時,得免再檢附買方簽署之紙本統一發票扣抵聯或明細表等證明文件。

該局指出,自110年起,上述兩項簡化作業已同時並行,營業人無須事先向國稅局申請核准即可直接適用。買方營業人如未能透過有效憑證完成發票簽署作業者,仍可於整合服務平台列印「電子發票明細表」簽署後,交付賣方營業人作為申報適用零稅率之證明文件。

該局呼籲,使用電子發票有助於企業帳簿e化及節省紙張降低成本,保稅區營業人及其供應商可規劃導入B2B電子發票,除可簡化營業稅申報作業外,亦可落實節能減碳無紙化政策目的。

(聯絡人:審查四科楊審核員;電話2311-3711分機2572)

發布單位:財政部臺北國稅局 發布日期:2021-04-15 更新日期:2021-04-13

該局說明,為進一步輔導營業人簡化申報作業,凡買方係使用政府機關簽發或經財政部核可之有效憑證,於整合服務平台、自有電子發票系統或加值服務中心完成簽署,並上傳電子發票資訊至整合服務平台者,賣方營業人於申報非經海關零稅率銷售額清單時,得免再檢附買方簽署之紙本統一發票扣抵聯或明細表等證明文件。

該局指出,自110年起,上述兩項簡化作業已同時並行,營業人無須事先向國稅局申請核准即可直接適用。買方營業人如未能透過有效憑證完成發票簽署作業者,仍可於整合服務平台列印「電子發票明細表」簽署後,交付賣方營業人作為申報適用零稅率之證明文件。

該局呼籲,使用電子發票有助於企業帳簿e化及節省紙張降低成本,保稅區營業人及其供應商可規劃導入B2B電子發票,除可簡化營業稅申報作業外,亦可落實節能減碳無紙化政策目的。

(聯絡人:審查四科楊審核員;電話2311-3711分機2572)

發布單位:財政部臺北國稅局 發布日期:2021-04-15 更新日期:2021-04-13

108年度書面審查營利事業所得稅案件之核定通知書已寄發,請詳予核對,俾正確辦理109年度所得稅結算申報

財政部臺北國稅局表示,為便利營利事業110年5月正確辦理109年度營利事業所得稅結算申報及減少申報錯誤情事,108年度營利事業所得稅結算申報未列入選查之書面審核案件,已陸續核定,並預計於4月底前寄發核定通知書。

該局說明,為避免營利事業因尚未收到前一年度經稽徵機關寄發之核定通知書,致產生虧損扣除餘額及投資抵減餘額等前後期資料申報錯誤之情形,故該局每年1月起,對於前一年度未列入選查案件,即陸續透過電腦交查進行書面審查核定,使營利事業可於每年4月底前,收到前一年度營利事業所得稅核定通知書,以利於5月辦理結算申報期初資料之正確性。

該局指出,營利事業於接獲核定通知書後,請詳予核對,倘發現申報數與核定數有不符時,應即查明原因。若是申報數有錯誤者,今年5月辦理109年度營利事業所得稅結算申報時,應避免再次發生錯誤;但若是稽徵機關核定通知書內容有錯誤,則應具文向稽徵機關申請查對更正,以保障自身權益。

(聯絡人:審查一科蔡股長;電話2311-3711分機1229)

該局說明,為避免營利事業因尚未收到前一年度經稽徵機關寄發之核定通知書,致產生虧損扣除餘額及投資抵減餘額等前後期資料申報錯誤之情形,故該局每年1月起,對於前一年度未列入選查案件,即陸續透過電腦交查進行書面審查核定,使營利事業可於每年4月底前,收到前一年度營利事業所得稅核定通知書,以利於5月辦理結算申報期初資料之正確性。

該局指出,營利事業於接獲核定通知書後,請詳予核對,倘發現申報數與核定數有不符時,應即查明原因。若是申報數有錯誤者,今年5月辦理109年度營利事業所得稅結算申報時,應避免再次發生錯誤;但若是稽徵機關核定通知書內容有錯誤,則應具文向稽徵機關申請查對更正,以保障自身權益。

(聯絡人:審查一科蔡股長;電話2311-3711分機1229)

發布單位:財政部臺北國稅局 發布日期:2021-04-13 更新日期:2021-04-12

診所兼營銷售貨物或勞務應辦理稅籍登記並課徵營業稅。

財政部高雄國稅局指出,眼科診所銷售眼鏡、皮膚科診所銷售保養品及動物醫院銷售寵物用品、提供寵物美容服務等,應依法辦理稅籍登記並課徵營業稅。

該局說明:依加值型及非加值型營業稅法(以下簡稱營業稅法)第1條規定,在中華民國境內銷售貨物或勞務者,應依法課徵營業稅。同法第3條第2項但書及同法施行細則第6條規定,執行業務者提供其專業性勞務非屬營業稅課稅範圍。

該局指出,坊間部分眼科診所除作眼疾之治療,同時兼銷售眼鏡等 相關產品,因診所銷售眼鏡之行為,已超出營業稅法第3條第2項但書規定「執行業務者提供其專業性勞務」之範圍,應就銷售眼鏡部分,依規定辦理稅籍登記並課徵營業稅,經核定使用統一發票者,則應依規定開立統一發票。

該局進一步說明,類此型態如皮膚科診所兼營保養品銷售、牙醫診所兼營牙膏、牙刷銷售及動物醫院兼營寵物用品銷售、寵物美容、寵物旅社等業務,皆應依規定就銷售貨物或勞務部分辦理稅籍登記,並課徵營業稅。

該局呼籲,診所如有上開銷售貨物或勞務之情形者,應儘速向所在地稽徵機關辦理稅籍登記並依法報繳營業稅,以免遭查獲補稅處罰,在未經檢舉及稽徵機關或財政部指定之調查人員進行調查前,及時向轄區分局、稽徵所自動補報補繳所漏稅款,依稅捐稽徵法第48條之1規定,除加計利息外,可免予處罰。

提供單位:三民分局 聯絡人:沈麗珠分局長 聯絡電話:(07)3228119

發布單位:財政部高雄國稅局 發布日期:2021-04-12 更新日期:2021-04-12

以快遞方式寄往國外之無償貨樣,嗣後收到小額貨款,是否應申報營業稅?

某公司會計人員來電問,該公司以快遞方式寄送免費貨物樣品至國外,事後收到該國外廠商寄達之小額貨款,所收貨款是否要申報營業稅?

財政部高雄國稅局表示,依財政部78年2月16日台財稅第781139734號函釋規定,寄送無償貨樣免申報銷售額,但事後如收到國外寄達貨款者仍須於收款當期申報為零稅率銷售額。

該局舉例說明:甲公司110年2月20日將免費貨物樣品以快遞方式出口至日本,嗣後於110年3月10日收到日本廠商寄達2,000元貨款。有關無償貨物樣品110年2月20日以快遞方式出口時,免申報營業稅,惟事後收到國外日本廠商寄達之小額貨款2,000元,應於110年3月10日收到貨款當期(110年3—4月)持快遞業者所出具載有寄件人名稱、統一編號、貨物名稱、數量、離岸價格及出口快遞貨物簡易申報單之託運單主、分號等資料之執據及原始外匯收入款憑證影本,做為申報營業稅適用零稅率之證明文件。

該局提醒,營業人如有營業稅相關疑義,亦可撥打免費服務專線0800-000-321洽詢,該局將竭誠為您服務。

提供單位:三民分局 聯絡人:沈麗珠分局長 聯絡電話:(07)3228119

發布單位:財政部高雄國稅局 發布日期:2021-04-12 更新日期:2021-04-12

營利事業在年度中經核准暫停營業,次一年度仍應辦理營利事業所得稅結算申報

本轄林小姐來電詢問,其經營的公司於去年(109年)3月底辦理 暫停營業1年,今年(110年)5月是否仍應辦理109年度營利事業所得稅結算申報?

財政部高雄國稅局表示,依所得稅法第71條及財政部68年11月22日台財稅第38268號函規定,營利事業經核准暫停營業者,仍應於每年規定期間填具營利事業所得稅結算申報書向所轄國稅局辦理結算申報,並計算其應納之結算稅額,於申報前自行繳納;獨資、合夥組織之營利事業亦應依前述規定辦理結算申報,惟無須計算及繳納其應納之結算稅額,故林小姐的公司雖於去年辦理暫停營業,仍應於今年5月辦理去(109)年度營利事業所得稅結算申報。

該局再次表示,營利事業經核准暫停營業仍應辦理結算申報,往往因已無營業,容易疏忽營利事業所得稅結算申報相關規定,而未於次年度辦理,如未於規定期間內辦理結算申報,依所得稅法第108條規定,經稽徵機關核定有應納稅額,屬逾期申報者,將依應納稅額加徵10%滯報金(最高不得超過30,000元、最低不得少於1,500元),若經稽徵機關以滯報通知書通知限期補報,仍未依限辦理者,則依核定應納稅額加徵20%怠報金(最高不得超過90,000元、最低不得少於4,500元)。

提供單位:三民分局 聯絡人:沈麗珠分局長 聯絡電話:(07)3228119

發布單位:財政部高雄國稅局 發布日期:2021-04-09 更新日期:2021-04-09

營利事業已列報之呆帳損失如有收回者,應就其收回之數額轉回備抵呆帳或列為收回年度之非營業收入

財政部中區國稅局表示,應收帳款、應收票據及各項欠款經依法列為呆帳損失後收回者,應依營利事業所得稅查核準則(下稱查核準則)第33條之1規定,就其收回之數額轉回備抵呆帳或列為收回年度之非營業收入。

該局查核甲公司107年度營利事業所得稅結算申報案件,發現該公司當年度因參與拍賣並繳足拍定價金後取得某地號土地。再查後發現該土地原所有人於96年間陸續積欠甲公司貨款遲不支付,甲公司經完成相關催收法律程序仍未受償後,於100 年間提列呆帳損失並沖銷應收帳款。102年甲公司聲請強制執行查扣該土地後,嗣於107年間甲公司一方面參與拍賣支付拍定價金後取得該土地,另一方面以債權人身分參與分配,並以獲配之金額抵償對方所欠債務。因甲公司未於分配年度轉回備抵呆帳或列為非營業收入,未符合上揭稅法規定,遭補稅送罰。

該局提醒,營利事業若有收回以前年度提列呆帳損失時,須依前揭查核準則規定,就其收回之數額轉回備抵呆帳或列為收回年度之非營業收入,民眾如有任何問題,可撥打免費服務電話0800-000321,該局將竭誠為您服務。

新聞稿聯絡人:審查一科蘇足生 電話:04-23051111轉7111

發布單位:財政部中區國稅局 發布日期:2021-04-05 更新日期:2021-04-05

國內營業人向境外電商購買電子勞務應記得報繳營業稅

財政部高雄國稅局表示,我國營業人及機關團體向境外電商購買電子勞務,應依加值型及非加值型營業稅法(以下簡稱營業稅法)第36條規定申報繳納營業稅。

該局說明,境外電商跨境銷售電子勞務予境內自然人之年銷售額逾一定基準者〔現行規定為新臺幣(下同)48萬元〕,自106年5月1日起應於我國辦理稅籍登記報繳營業稅,並自108年1月1日起開立雲端發票;而境外電商銷售電子勞務予本國營業人或機關團體時,則無需開立雲端發票,應由本國營業人或機關團體依營業稅法第36條規定申報繳納營業稅。

該局進一步說明,營業人如係依營業稅法第4章第1節規定計算稅額,且購進之勞務專供經營應稅貨物或勞務之用者,該購進之勞務免予繳納營業稅,營業人應於給付報酬之次期15日內,將支付之價款填列於營業稅申報書第74欄位;如為兼營營業人者,除將支付價款填列於營業稅申報書第74欄位外,應依兼營營業人營業稅額計算辦法規定計算繳納;若買受人為機關團體則須於給付報酬之次期15日內,填具「購買國外勞務營業稅繳款書(408)」繳納營業稅。

該局舉例,甲公司為依營業稅法第4章第1節規定計算稅額之營業人,其透過境外電商網路平臺購買電子勞務專供經營應稅貨物或勞務使用,應行申報但免予繳納營業稅。另乙公司亦為依同法第4章第1節規定計算稅額之營業人,惟兼營免稅貨物或勞務,其透過境外電商網路平臺訂房,支付價金1萬元,假設其當期應稅銷售額為200萬元,免稅銷售額為50萬元,其購買該電子勞務之應納營業稅額為100元【計算式:購買該電子勞務1萬元*稅率5%*當期不得扣抵比例20%;當期不得扣抵比例20%=〔免稅銷售額50萬元/(應稅銷售額200萬元+免稅銷售額50萬元)〕】。

該局提醒,機關團體及營業人非依營業稅法第4章第1節計算稅額,或購進之勞務非專供應稅貨物或勞務之用者,如向境外電商購買電子勞務時,應於給付報酬之次期15日內,申報繳納營業稅,倘有未依規定繳納營業稅者,請儘速自動補報補繳稅款。

提供單位:審查四科 聯絡人:黃翠瑩科長 聯絡電話:(07)7115104

發布單位:財政部高雄國稅局 發布日期:2021-03-30 更新日期:2021-03-30

發布單位:財政部高雄國稅局 發布日期:2021-03-30 更新日期:2021-03-30

不顧房東反對!房客列舉房屋租金支出扣除額或檢舉房東逃漏稅須提供之證明文件

南區國稅局表示,納稅義務人、其配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,得於申報綜合所得稅時,檢附承租房屋租賃契約書及支付租金付款證明影本(如出租人簽收收據、自動櫃員機轉帳交易明細表或匯款證明),以及納稅義務人、配偶或申報受扶養直系親屬於課稅年度在承租地址辦竣戶籍登記證明,或納稅義務人載明承租房屋於課稅年度內係供自住且非供營業或執行業務使用的切結書,在每一申報戶每年12萬元額度內列舉房屋租金支出扣除額。但申報有購屋借款利息者,不得扣除。

該局指出,房客列舉申報房屋租金支出扣除額,並不須要取得房東同意,但因列報租金支出資料可能會增加房東租賃所得,有些房東會以調漲租金為手段阻止房客列報,不少房客選擇暫時隱忍,待退租後就檢舉房東逃漏稅,只是有部分檢舉案因未能提供租賃契約書、給付租金等證明文件,以致國稅局不受理。

該局說明,民眾檢舉房東漏報租金收入,請提供房東姓名、出租房屋樓層、門牌號碼、租賃契約書、給付租金證明(如轉帳紀錄、支票匯款單、現金簽收紀錄)等可供偵查之具體事證,以供國稅局依規定啟動調查。該局並籲請房東誠實申報租賃所得,勿心存僥倖,以免被查獲補稅,並加處罰鍰,得不償失。

新聞稿聯絡人:審查三科李股長 06-2298136

該局指出,房客列舉申報房屋租金支出扣除額,並不須要取得房東同意,但因列報租金支出資料可能會增加房東租賃所得,有些房東會以調漲租金為手段阻止房客列報,不少房客選擇暫時隱忍,待退租後就檢舉房東逃漏稅,只是有部分檢舉案因未能提供租賃契約書、給付租金等證明文件,以致國稅局不受理。

該局說明,民眾檢舉房東漏報租金收入,請提供房東姓名、出租房屋樓層、門牌號碼、租賃契約書、給付租金證明(如轉帳紀錄、支票匯款單、現金簽收紀錄)等可供偵查之具體事證,以供國稅局依規定啟動調查。該局並籲請房東誠實申報租賃所得,勿心存僥倖,以免被查獲補稅,並加處罰鍰,得不償失。

新聞稿聯絡人:審查三科李股長 06-2298136

發布單位:財政部南區國稅局 發布日期:2021-03-23 更新日期:2021-03-23

善用網站「足量發票代售點查詢」功能,申購發票不白跑

發票即將用罄,想增購發票,但要如何知道那個代售點有足夠庫存量可購買,以避免白跑一趟?

財政部南區國稅局表示,營業人或代理人可以透過財政部印刷廠「發票網路購買暨查詢系統」網站(https://invoice.ppmof.gov.tw),利用「足量發票代售點查詢」功能,輸入期別、統一編號、區局、縣市、及各項欲購買之發票數量,即可查詢出可供申購的相關代售點。該功能除可顯示足量發票之代售點外,亦可顯示營業人是否尚有額度可增購發票或受停、限購管制無法申購發票。

該局特別說明,全國統一發票需求量,係受消費者行為、景氣、各營業人營運情形等影響,因此各代售點各類發票每期(每2個月為1期)庫存量不一,尤其期末(即雙月下旬)各代售點當期發票之發售已接近尾聲,較會產生無法足量供應情形,建議營業人及代理人善用該網站之查詢功能,可有效提高申購統一發票效率,節省寶貴時間。

新聞稿聯絡人:審查四科黃股長 06-2298050

財政部南區國稅局表示,營業人或代理人可以透過財政部印刷廠「發票網路購買暨查詢系統」網站(https://invoice.ppmof.gov.tw),利用「足量發票代售點查詢」功能,輸入期別、統一編號、區局、縣市、及各項欲購買之發票數量,即可查詢出可供申購的相關代售點。該功能除可顯示足量發票之代售點外,亦可顯示營業人是否尚有額度可增購發票或受停、限購管制無法申購發票。

該局特別說明,全國統一發票需求量,係受消費者行為、景氣、各營業人營運情形等影響,因此各代售點各類發票每期(每2個月為1期)庫存量不一,尤其期末(即雙月下旬)各代售點當期發票之發售已接近尾聲,較會產生無法足量供應情形,建議營業人及代理人善用該網站之查詢功能,可有效提高申購統一發票效率,節省寶貴時間。

新聞稿聯絡人:審查四科黃股長 06-2298050

發布單位:財政部南區國稅局 發布日期:2021-03-23 更新日期:2021-03-23

經營實體店面使用電子發票之營業人,應具備正確讀取共通性載具之條碼掃描機具或設備

財政部中區國稅局表示,隨著電子發票使用越來越普及,越來越多的民眾選擇使用載具儲存雲端發票。為確保民眾得順利取得雲端發票,財政部規定經營實體店面使用電子發票之營業人,應具備正確讀取共通性載具之條碼掃描機具或設備。

該局進一步指出,民眾於使用電子發票的店家消費,得選擇索取紙本電子發票證明聯或以共通性載具(包括手機條碼及自然人憑證)索取雲端發票,為鼓勵民眾多使用載具儲存雲端發票,少用紙本發票,財政部今年度再提高雲端發票專屬獎組數,如民眾以共通性載具索取雲端發票,依據電子發票實施作業要點規定,店家不得拒絕。

該局呼籲,開立電子發票營業人如未依規定具備掃描機具或設備,請儘速購置,並請於結帳時主動詢問消費者是否儲存載具,也可向所在地稽徵機關索取文宣資料張貼,以提醒消費者索取雲端發票。

如有任何疑問,歡迎撥打免費服務電話0800-000321,該局將竭誠為您服務。

新聞稿聯絡人:臺中分局銷售稅課 簡秀儒 聯絡電話:(04)22588181轉316

發布單位:財政部中區國稅局 發布日期:2021-03-22 更新日期:2021-03-22

營業人受託代收轉付款項,於收取轉付間無差額,且憑證買受人載明為委託人者,免開立統一發票並免列入銷售額

財政部臺北國稅局表示,營業人受託代收轉付款項,於收取轉付之間無差額,且其轉付款項取得之憑證買受人載明為委託人者,得以該憑證交付委託人,免開立統一發票並免列入銷售額。

該局說明,營業人如係受他人委託代收轉付款項,貨物或勞務實際買受人應為委託人,依統一發票使用辦法第8條第3項規定,營業人如符合收取轉付間無差額及轉付款項取得之憑證買受人載明為委託人等要件,可免開立統一發票,並免列入銷售額。

該局舉例說明,甲公司受乙公司委託向飯店訂房,並取得乙公司支付款項轉付飯店,若甲公司收取轉付之間無差額,且飯店開立之統一發票買受人載明為乙公司,則甲公司將該統一發票交付與乙公司時,免就其取得乙公司支付之款項開立統一發票,並免列入銷售額;另丙公司受國外A公司委託代向丁公司簽訂購買勞務契約並代墊款項,若丁公司開立之統一發票買受人載明為丙公司,因未符合統一發票使用辦法第8條第3項規定,丙公司仍應於取得國外A公司支付款項時,開立二聯式統一發票與國外A公司,並列入其銷售額申報。

該局提醒,營業人受託代收轉付款項如未符合上開規定而有漏未開立統一發票或短漏報銷售額情事者,在未經檢舉、未經稅捐稽徵機關或財政部指定之調查人員進行調查前;應儘速依稅捐稽徵法第48條之1規定,自動補開統一發票且向營業人所在地稽徵機關補報、補繳所漏稅額並加計利息,以免受罰。

(聯絡人:審查四科廖股長;電話2311-3711分機2550)

該局說明,營業人如係受他人委託代收轉付款項,貨物或勞務實際買受人應為委託人,依統一發票使用辦法第8條第3項規定,營業人如符合收取轉付間無差額及轉付款項取得之憑證買受人載明為委託人等要件,可免開立統一發票,並免列入銷售額。

該局舉例說明,甲公司受乙公司委託向飯店訂房,並取得乙公司支付款項轉付飯店,若甲公司收取轉付之間無差額,且飯店開立之統一發票買受人載明為乙公司,則甲公司將該統一發票交付與乙公司時,免就其取得乙公司支付之款項開立統一發票,並免列入銷售額;另丙公司受國外A公司委託代向丁公司簽訂購買勞務契約並代墊款項,若丁公司開立之統一發票買受人載明為丙公司,因未符合統一發票使用辦法第8條第3項規定,丙公司仍應於取得國外A公司支付款項時,開立二聯式統一發票與國外A公司,並列入其銷售額申報。

該局提醒,營業人受託代收轉付款項如未符合上開規定而有漏未開立統一發票或短漏報銷售額情事者,在未經檢舉、未經稅捐稽徵機關或財政部指定之調查人員進行調查前;應儘速依稅捐稽徵法第48條之1規定,自動補開統一發票且向營業人所在地稽徵機關補報、補繳所漏稅額並加計利息,以免受罰。

(聯絡人:審查四科廖股長;電話2311-3711分機2550)

發布單位:財政部臺北國稅局 發布日期:2021-03-23 更新日期:2021-03-22

線上申辦電子稅務文件,快速便利免奔波

為讓民眾在家也能快速取得稅務資料,財政部建置「電子稅務文件入口網」提供民眾線上申辦稅務相關證明文件,民眾登入該網站並通過身分驗證,彈指間就能快速取得所需要的稅務文件,免至稅捐稽徵機關臨櫃辦理。

南區國稅局表示,「電子稅務文件入口網」目前提供民眾最常申請之財產資料、個人所得資料、無違章欠稅證明、補發近5年遺產稅及贈與稅各項證明書、國稅地方稅各項納稅證明及繳款書等41項國稅及地方稅電子稅務文件,民眾只要利用自然人憑證、工商憑證或已註冊之健保卡,登入「電子稅務文件入口網」(https://etd.etax.nat.gov.tw)進行線上申辦,即能輕鬆下載取得證明文件,該入口網核發之電子稅務文件是依據電子簽章法規定產製,與稅捐稽徵機關核發的紙本證明文件具有同等效力,讓民眾免出門即可快速取得所需要的稅務資料,大幅減少臨櫃排隊等候及往返時間。民眾如使用上有任何問題,可撥打免費服務電話0800-000321洽詢,將有專人竭誠為您服務。

新聞稿聯絡人:服務科林股長 06-2298010

發布單位:財政部南區國稅局 發布日期:2021-03-24 更新日期:2021-03-23

南區國稅局表示,「電子稅務文件入口網」目前提供民眾最常申請之財產資料、個人所得資料、無違章欠稅證明、補發近5年遺產稅及贈與稅各項證明書、國稅地方稅各項納稅證明及繳款書等41項國稅及地方稅電子稅務文件,民眾只要利用自然人憑證、工商憑證或已註冊之健保卡,登入「電子稅務文件入口網」(https://etd.etax.nat.gov.tw)進行線上申辦,即能輕鬆下載取得證明文件,該入口網核發之電子稅務文件是依據電子簽章法規定產製,與稅捐稽徵機關核發的紙本證明文件具有同等效力,讓民眾免出門即可快速取得所需要的稅務資料,大幅減少臨櫃排隊等候及往返時間。民眾如使用上有任何問題,可撥打免費服務電話0800-000321洽詢,將有專人竭誠為您服務。

新聞稿聯絡人:服務科林股長 06-2298010

發布單位:財政部南區國稅局 發布日期:2021-03-24 更新日期:2021-03-23

數位時代,申辦稅務文件動動手指就可以

財政部「電子稅務文件入口網」及國家發展委員會「MyData數位服務個人化」服務平臺,提供民眾線上申請所得、財產等多項稅務資料,民眾只要利用網路,動動手指,通過身分驗證,就可以快速取得所需稅務資料,免再奔波到稅捐稽徵機關辦理。

財政部中區國稅局表示,「電子稅務文件入口網(網址:https://etd.etax.nat.gov.tw)」目前提供民眾最常申請的個人所得、財產資料、無違章欠稅證明、近5年遺產稅及贈與稅各項證明書、國稅地方稅各項納稅證明及繳款書等41項國稅、地方稅電子稅務文件,利用自然人憑證、健保卡等就能輕鬆下載取得電子稅務文件,未來將陸續擴增服務項目,歡迎民眾多加利用。

該局進一步指出,民眾也可以利用國家發展委員會所推動的「MyData數位服務個人化(網址:https://mydata.nat.gov.tw)」服務平臺,該平臺提供民眾自主運用的財稅資料,如財產資料、所得等7項資料,民眾一樣只要通過身分驗證,在MyData平臺就可以從政府機關下載取得個人資料,還能透過線上授權同意方式,將已下載資料授權給相關單位進行運用(包括第三方線上服務),簡化民眾資料準備過程。替沒時間到政府機關申請紙本個人資料的您,提供安全、方便又省時的服務。

如對上述服務措施有任何建議或疑問,可撥打免費服務電話0800-000321,該局將竭誠為您服務。

新聞稿聯絡人:服務科廖純純 電話:(04)23051111轉8911

發布單位:財政部中區國稅局 發布日期:2021-03-12 更新日期:2021-03-12

營利事業因列報出售房地交易損失,致申報純益率未達擴大書審要點純益率標準者,仍可適用擴大書審要點申報

財政部高雄國稅局接獲營利事業會計人員來電詢問,公司辦理營利事業所得稅結算申報,申報純益率已達擴大書面審核實施要點(以下簡稱擴大書審要點)標準純益率以上,惟加計出售房屋及土地交易損失後,申報純益率未達標準,是否仍可適用擴大書審要點辦理申報?

該局表示,擴大書審要點第2點所稱非營業收入,尚不包括土地及其定著物(如房屋等)之交易增益,因此土地及其定著物應依營利事業所得稅查核準則第32條及第100條規定單獨計算交易損益,出售之房地屬房地合一稅制課稅範圍者,則應依所得稅法第24條之5及房地合一課徵所得稅申報作業要點規定計算損益。至營業收入淨額加非營業收入合計新臺幣3,000萬元以下之營利事業,自行依法調整純益率已達擴大書審要點標準純益率以上,因扣除上述房地交易損失致純益率未達標準者,仍可適用擴大書審要點申報。

該局並提醒,倘營利事業主要營業項目為不動產買賣,依據擴大書審要點第9點,不適用該要點書面審核之規定,稽徵機關將另案核定所得額,故請營利事業注意申報方式,以免遭調整補稅。

提供單位:鳳山分局 聯絡人:陳松穗分局長 聯絡電話:(07)7404020

發布單位:財政部高雄國稅局 發布日期:2021-03-05 更新日期:2021-03-05

民眾在110年1月7日前完成舊車報廢及車體回收後6個月內完成車輛新領牌照登記,可委由產製廠商或進口人於領牌6個月內申請減徵退還貨物稅

高雄市王小姐來電詢問,她已於110年1月7日完成舊車車牌報廢及車體回收,預計於110年7月7日完成新車領牌登記,則汰舊換新減徵退還新車貨物稅之申請期限為何?

財政部高雄國稅局說明,舊車報廢日是以車牌報廢或車體回收的最後完成日認定,王小姐的案例屬於先報廢後購買新車,故產製廠商或進口人申請期限為完成車輛新領牌照登記書所載發照日期起算6個月內(即111年1月7日)提出申請。惟如為109年7月7日先購買新車完成新領牌照登記,並於110年1月7日完成舊車車牌報廢及車體回收,則產製廠商或進口人申請期限為報廢日起算6個月內(即110年7月7日)提出申請。

該局進一步說明,民眾應檢附新車新領牌照登記書影本、新車貨物稅完稅證明文件影本、舊車行車執照影本、舊車報廢各項異動登記書影本、環保署廢機動車輛回收管制聯單影本及其他相關證明文件交車輛產製廠商或進口人,由產製廠商向所在地國稅局或進口人向原進口地海關於報廢日或新領牌照日起算6個月內提出申請,稽徵機關於受理後將儘速辦理減徵退還貨物稅。

該局提醒,如民眾已購買新車,而舊車於110年1月8號後才完成車牌報廢或車體回收,則須待貨物稅條例第12條之5修正草案經立法院三讀通過及總統公布生效後,再委請產製廠商或進口人送件申請。民眾如有任何疑問,可利用免費服務電話0800-000-321或就近向各地區國稅局、分局或稽徵所洽詢。

提供單位:審查三科 聯絡人:陳科長美琳 聯絡電話:(07)7161047

發布單位:財政部高雄國稅局 發布日期:2021-03-05 更新日期:2021-03-05

不論消費者有無索取統一發票,營業人應主動開立並給與

財政部中區國稅局表示,爲遏止營業人漏開統一發票,維護租稅公平,該所已全面展開統一發票稽查作業,將不定期派員至其轄內營業人處所實地稽查開立發票情形,且將以經常被檢舉短、漏開發票或已有漏開發票紀錄或申報銷售額異常之營業人,列爲優先稽查重點對象;另開立電子發票及透過網際網路交易的營業人也在稽查的範圍。

該局進一步表示,依加值型及非加值型營業稅法第52條規定,營業人經查獲漏開統一發票,應按所漏稅額處5倍以下罰鍰,1年內經查獲達3次者,並停止其營業;籲請使用統一發票之營業人,於實體店面或網路銷售貨物或勞務時,不論消費者有無索取統一發票,均應依規定主動開立給與,避免因疏忽而受罰。如有任何疑問,請撥免費服務電話0800-000321,該局將竭誠為您服務。

新聞稿聯絡人:虎尾稽徵所吳俊儀 電話:(05)6338571轉318

發布單位:財政部中區國稅局 發布日期:2021-03-04 更新日期:2021-03-04

里長伯舉發逃漏稅,純屬義務,不發給獎金

某里長來電詢問,其在無意間發現某公司逃漏稅事證,如提出檢舉,檢舉獎金如何計算?

財政部南區國稅局表示,依據所得稅法第103條規定,檢舉納稅義務人或扣繳義務人有匿報、短報或以詐欺及其他不正當行為之逃稅情事,經查明屬實者,稽徵機關應以罰鍰20%,獎給舉發人。但舉發人為公務員時,不適用獎金核發規定。

該局說明,為保障國家稅收,公務員舉發違章漏稅,乃屬其應盡之義務,為避免利用職權,防止流弊,故所得稅法第103條第4項明定公務員為舉發人時,不適用該條獎金之規定。公務員舉發所得稅以外之逃漏稅時,參照該條規定意旨,亦不得領取罰鍰獎金。

國稅局進一步表示,所稱「公務員」一詞含義,包括公務人員任用法所稱之公務人員及刑法上所稱之公務員而言。「里長」依照公職人員選舉罷免法第2條規定,既為地方公職人員,且其依地方制度法第59條第1項規定,辦理里公務及交辦事項,應屬刑法第10條第2項規定之公務員,其為逃漏稅案件之舉發人時,不適用發給獎金規定。

該局補充說明,舉發人是否具有公務員身分之認定,應以舉發日為基準,因此,逃漏稅案件之舉發人如原具有公務員身分,而於稽徵機關處分確定日其身分雖已變更,仍不得發給舉發獎金。

新聞稿聯絡人:審查三科李股長 06-2298136

財政部南區國稅局表示,依據所得稅法第103條規定,檢舉納稅義務人或扣繳義務人有匿報、短報或以詐欺及其他不正當行為之逃稅情事,經查明屬實者,稽徵機關應以罰鍰20%,獎給舉發人。但舉發人為公務員時,不適用獎金核發規定。

該局說明,為保障國家稅收,公務員舉發違章漏稅,乃屬其應盡之義務,為避免利用職權,防止流弊,故所得稅法第103條第4項明定公務員為舉發人時,不適用該條獎金之規定。公務員舉發所得稅以外之逃漏稅時,參照該條規定意旨,亦不得領取罰鍰獎金。

國稅局進一步表示,所稱「公務員」一詞含義,包括公務人員任用法所稱之公務人員及刑法上所稱之公務員而言。「里長」依照公職人員選舉罷免法第2條規定,既為地方公職人員,且其依地方制度法第59條第1項規定,辦理里公務及交辦事項,應屬刑法第10條第2項規定之公務員,其為逃漏稅案件之舉發人時,不適用發給獎金規定。

該局補充說明,舉發人是否具有公務員身分之認定,應以舉發日為基準,因此,逃漏稅案件之舉發人如原具有公務員身分,而於稽徵機關處分確定日其身分雖已變更,仍不得發給舉發獎金。

新聞稿聯絡人:審查三科李股長 06-2298136

發布單位:財政部南區國稅局 發布日期:2021-03-04 更新日期:2021-03-04

營利事業虛偽開立不實統一發票予他人,除負責人除須負擔刑事責任外,稅捐稽徵機關亦可以推計方式調整營利事業所得額

財政部北區國稅局表示,營利事業如果沒有實際交易,而開立不實統一發票供其他營業人申報扣抵銷項稅額,此種賣發票來謀取利益之行為涉嫌幫助他人逃漏稅,其負責人係觸犯稅捐稽徵法及商業會計法規定,尚須負擔刑事責任,至營利事業虛開統一發票所取得之收益,亦應計入營利事業所得稅申報案件課稅,倘無收益資料可供認定,國稅局將依財政部78年6月24日台財稅第781146897號函釋,按虛開統一發票金額之8%核定其所獲得之收益。

該局舉例說明,轄內甲公司105年度營利事業所得稅結算申報,列報營業收入4千餘萬元,營業淨利12萬餘元,經該局查得其開立之統一發票均係無銷貨事實虛偽開立,核定營業收入淨額及營業淨利均為0元,並按其虛開統一發票金額8%核定其他收入320萬餘元。該公司不服,執詞主張未獲取任何收益,惟未能提示帳簿憑證及證明文件供國稅局審酌,本件循序申請復查,提起訴願及行政訴訟,案經最高行政法院判決駁回確定在案。最高行政法院判決指出,營利事業負責人從事虛開統一發票之違法行為,尚須負擔刑事責任,若非以獲利為目的,尚難認其願冒刑罰風險,單純出於無償幫助他人逃漏稅之意思,而大量虛開銷貨發票予他人使用,衡諸經驗法則,自無不收取相當代價之理,又稽徵機關進行調查或復查時,納稅義務人違反協力義務,稽徵機關得依查得之資料,或依推計方式,核定其所得額,以維租稅公平原則。

該局特別提醒,營利事業應依規定開立統一發票,虛開不實統一發票將衍生上開稅務問題及刑事責任,不可不慎。如仍有不明瞭之處,歡迎利用免費服務電話0800-000-321洽詢,該局將竭誠提供詳細諮詢服務。

新聞稿聯絡人:法務一科 陳股長 聯絡電話:(03)3396789轉1616

該局舉例說明,轄內甲公司105年度營利事業所得稅結算申報,列報營業收入4千餘萬元,營業淨利12萬餘元,經該局查得其開立之統一發票均係無銷貨事實虛偽開立,核定營業收入淨額及營業淨利均為0元,並按其虛開統一發票金額8%核定其他收入320萬餘元。該公司不服,執詞主張未獲取任何收益,惟未能提示帳簿憑證及證明文件供國稅局審酌,本件循序申請復查,提起訴願及行政訴訟,案經最高行政法院判決駁回確定在案。最高行政法院判決指出,營利事業負責人從事虛開統一發票之違法行為,尚須負擔刑事責任,若非以獲利為目的,尚難認其願冒刑罰風險,單純出於無償幫助他人逃漏稅之意思,而大量虛開銷貨發票予他人使用,衡諸經驗法則,自無不收取相當代價之理,又稽徵機關進行調查或復查時,納稅義務人違反協力義務,稽徵機關得依查得之資料,或依推計方式,核定其所得額,以維租稅公平原則。

該局特別提醒,營利事業應依規定開立統一發票,虛開不實統一發票將衍生上開稅務問題及刑事責任,不可不慎。如仍有不明瞭之處,歡迎利用免費服務電話0800-000-321洽詢,該局將竭誠提供詳細諮詢服務。

新聞稿聯絡人:法務一科 陳股長 聯絡電話:(03)3396789轉1616

發布單位:財政部北區國稅局 發布日期:2021-03-02 更新日期:2021-03-02

境外電商營業人銷售電子勞務予我國境內自然人,年銷售額逾新臺幣48萬元者,應辦理稅籍登記

財政部臺北國稅局表示,隨著防疫新生活來臨,遠距辦公、線上學習、社群網站、外送平台等電子勞務需求大幅增加,如果提供電子勞務之境外電商在我國境內無固定營業場所,應於銷售電子勞務予我國境內自然人之年銷售額逾新臺幣(下同)48萬元時,至財政部稅務入口網線上申請稅籍登記,開立雲端發票報繳營業稅。

該局進一步說明,前述所稱「電子勞務」,包含以下三種勞務:

一、經由網路或其他電子方式傳輸,提供下載儲存至電腦、智慧型手機、平板電腦、穿戴式電子設備或其他行動裝置使用之勞務。

二、不須下載儲存於任何裝置而於網路或其他電子方式提供使用之勞務,包括線上遊戲、廣告、視訊瀏覽、音頻廣播、社交網站、線上資訊內容(如電影、電視劇、音樂、課程、問券製作、資料庫等)或其他互動式溝通使用之勞務。

三、經由網路或其他電子方式提供而於實體地點使用之勞務,例如叫車平台、訂房平台、線上售票網站等。

該局呼籲,境外電商營業人有銷售上開電子勞務予境內自然人,且年銷售額逾48萬元,惟未依規定辦理稅籍登記者,應處3千元以上3萬元以下罰鍰。請境外電商營業人自行檢視是否已達我國申請稅籍登記標準,如有短漏開發票及漏報銷售額之情事,在未經檢舉及稽徵機關或財政部指定的調查人員進行調查前,應儘速至財政部稅務入口網補辦稅籍登記並自動補報補繳所漏稅款,除加計利息外,可免予處罰。

(聯絡人:審查四科廖股長;電話2311-3711分機2550)

該局進一步說明,前述所稱「電子勞務」,包含以下三種勞務:

一、經由網路或其他電子方式傳輸,提供下載儲存至電腦、智慧型手機、平板電腦、穿戴式電子設備或其他行動裝置使用之勞務。

二、不須下載儲存於任何裝置而於網路或其他電子方式提供使用之勞務,包括線上遊戲、廣告、視訊瀏覽、音頻廣播、社交網站、線上資訊內容(如電影、電視劇、音樂、課程、問券製作、資料庫等)或其他互動式溝通使用之勞務。

三、經由網路或其他電子方式提供而於實體地點使用之勞務,例如叫車平台、訂房平台、線上售票網站等。

該局呼籲,境外電商營業人有銷售上開電子勞務予境內自然人,且年銷售額逾48萬元,惟未依規定辦理稅籍登記者,應處3千元以上3萬元以下罰鍰。請境外電商營業人自行檢視是否已達我國申請稅籍登記標準,如有短漏開發票及漏報銷售額之情事,在未經檢舉及稽徵機關或財政部指定的調查人員進行調查前,應儘速至財政部稅務入口網補辦稅籍登記並自動補報補繳所漏稅款,除加計利息外,可免予處罰。

(聯絡人:審查四科廖股長;電話2311-3711分機2550)

發布單位:財政部臺北國稅局 發布日期:2021-03-02 更新日期:2021-03-02

已於110年1月7日前完成舊車報廢,只要在報廢後6個月內完成新領牌照登記,仍可適用汰舊換新減徵退還貨物稅!

為鼓勵汽、機車所有人汰舊換新,達節能減碳政策目標及引導中古車出口以帶動車輛產業發展,總統府於105年1月6日公布新增貨物稅條例第12條之5,該條文雖於110年1月7日屆滿,但如果民眾在110年1月7日前完成舊車報廢(含車牌報廢及車體回收),並於報廢後6個月內完成新車領牌登記者,仍可適用該條文規定。

財政部高雄國稅局說明,有關舊車報廢日是以車牌報廢或車體回收的最後完成日認定,例如舊車車牌報廢日是110年1月5日、車體回收日是110年1月7日,則舊車報廢日即為110年1月7日,而民眾只要在110年7月7日前完成新車領牌登記者,仍可適用貨物稅條例第12條之5規定申請減徵退還貨物稅(如附件圖示)。

該局進一步說明,民眾應檢附新車新領牌照登記書影本、新車貨物稅完稅證明文件影本、舊車行車執照影本、舊車報廢各項異動登記書影本、環保署廢機動車輛回收管制聯單影本及其他相關證明文件交車輛產製廠商或進口人,由產製廠商向所在地國稅局或進口人向原進口地海關於完成新領牌照登記書所載發照日期之次日起算6個月內提出申請(接上例,民眾於110年7月7日完成新車領牌登記,則申請期限屆滿日為111年1月7日),稽徵機關於受理後將儘速辦理減徵退還貨物稅。

該局提醒,民眾如有任何疑問,可利用免費服務電話0800-000321洽詢,或至財政部稅務入口網「汰換舊車購買新車減徵貨物稅」專區(https://www.etax.nat.gov.tw)查詢。

提供單位:審查三科 聯絡人:陳美琳科長 聯絡電話:(07)7161047

發布單位:財政部高雄國稅局 發布日期:2021-03-02 更新日期:2021-03-02

發布單位:財政部高雄國稅局 發布日期:2021-03-02 更新日期:2021-03-02

109年度營利事業所得稅結算申報書修正重點

財政部高雄國稅局表示,109年度營利事業所得稅結算及108年度未分配盈餘申報期間,將於110年5月1日開始,為協助營利事業瞭解上開所得年度結算申報書表的修正重點,該局特別整理表列如附件。

該局進一步提醒,為落實簡化及節能減碳效益,申報書電子檔案已放置於該局網站(https://www.ntbk.gov.tw)「服務園地申辦書表書表及範例下載」,營利事業如需上開申報書表,可自行下載運用;惟網路申報系統已提供各項申報書表建檔功能,建議採用財政部電子報繳稅服務網站(https://tax.nat.gov.tw)辦理申報。

提供單位:審查一科 聯絡人:陳妍伶科長 聯絡電話:(07)7257500

發布單位:財政部高雄國稅局 發布日期:2021-03-02 更新日期:2021-03-02

109年度營利事業所得稅結算申報等相關書表及修正重點已放置網站

財政部臺北國稅局表示,109年度營利事業所得稅結算申報期間為110年5月1日至5月31日,請營利事業、機關或團體在期限內儘早完成申報。

該局說明,109年度營利事業所得稅結算申報相關書表業經財政部核定,已置於該局網站(網址:https://www.ntbt.gov.tw /主題專區/稅務專區/營利事業所得稅/營所稅結算申報專區),並提供修訂重點(如附表),歡迎下載參考。

該局就本次申報書修訂重點擇要說明如下:

一、配合107年2月7日修正公布所得稅法第5條第5項規定,修正稅率及速算公式。

二、配合財政部108年11月15日台財稅字第10804629000號令規定,於關係人基本資料(關係人交易第B2頁)增列一次性移轉訂價調整揭露欄位及表格。

三、配合嚴重特殊傳染性肺炎防治及紓困振興特別條例第4條第1項及財政部109年3月10日台財稅字第10904530540號令規定,訂定「嚴重特殊傳染性肺炎員工防疫隔離假薪資費用加倍減除辦法」規定,新增租稅減免附冊第A31頁及教育文化公益慈善機關或團體及其作業組織結算申報書第14頁。

四、配合財政部109年5月4日台財稅字第10904550440號令規定,於未分配盈餘申報書增列表格,並增修申報須知相關說明,供納稅義務人檢視應辦理更正增加107年度未分配盈餘之金額。

五、配合財政部109年5月22日台財稅字第10904546810號令規定,於資產負債表增列「使用權資產」及「租賃負債」等相關會計項目,並增修財產目錄欄位名稱及填寫須知。

該局呼籲,避免新冠肺炎疫情期間外出感染風險,請營利事業、機關或團體多利用網路申報,免出門即可完成結算申報,省時、安全、便利又防疫。如有申報方面的問題,歡迎撥打免費服務電話0800-000-321或向各地區國稅局所屬分局、稽徵所及服務處洽詢。

(聯絡人:審查一科羅股長;電話:2311-3711分機1320)

該局說明,109年度營利事業所得稅結算申報相關書表業經財政部核定,已置於該局網站(網址:https://www.ntbt.gov.tw /主題專區/稅務專區/營利事業所得稅/營所稅結算申報專區),並提供修訂重點(如附表),歡迎下載參考。

該局就本次申報書修訂重點擇要說明如下:

一、配合107年2月7日修正公布所得稅法第5條第5項規定,修正稅率及速算公式。

二、配合財政部108年11月15日台財稅字第10804629000號令規定,於關係人基本資料(關係人交易第B2頁)增列一次性移轉訂價調整揭露欄位及表格。

三、配合嚴重特殊傳染性肺炎防治及紓困振興特別條例第4條第1項及財政部109年3月10日台財稅字第10904530540號令規定,訂定「嚴重特殊傳染性肺炎員工防疫隔離假薪資費用加倍減除辦法」規定,新增租稅減免附冊第A31頁及教育文化公益慈善機關或團體及其作業組織結算申報書第14頁。

四、配合財政部109年5月4日台財稅字第10904550440號令規定,於未分配盈餘申報書增列表格,並增修申報須知相關說明,供納稅義務人檢視應辦理更正增加107年度未分配盈餘之金額。

五、配合財政部109年5月22日台財稅字第10904546810號令規定,於資產負債表增列「使用權資產」及「租賃負債」等相關會計項目,並增修財產目錄欄位名稱及填寫須知。

該局呼籲,避免新冠肺炎疫情期間外出感染風險,請營利事業、機關或團體多利用網路申報,免出門即可完成結算申報,省時、安全、便利又防疫。如有申報方面的問題,歡迎撥打免費服務電話0800-000-321或向各地區國稅局所屬分局、稽徵所及服務處洽詢。

(聯絡人:審查一科羅股長;電話:2311-3711分機1320)

發布單位:財政部臺北國稅局 發布日期:2021-03-02 更新日期:2021-03-02

因應嚴重特殊傳染性肺炎(COVID-19)疫情影響,居住者身分認定方式說明。

財政部高雄國稅局表示,因應嚴重特殊傳染性肺炎(COVID-19)疫情,各國政府採行邊境管制、限制旅行或強制檢疫等措施,及企業要求員工居家或異地辦公,皆可能造成個人跨境移動改變或於疫情期間停留於工作地點無法返國,進而引發依其在我國境內居留天數認定個人居住者身分疑義。

該局說明,依所得稅法第7條及財政部101年9月27日台財稅字第10104610410號令規定,我國境內居住之個人(居住者)之認定,係以在我國境內有無戶籍及居住天數為標準,符合下列條件之一者,屬我國居住者:(1)在我國境內設有戶籍,且於一課稅年度內在境內居住合計滿31天,或在境內居住合計在1天以上未滿31天,其生活及經濟重心在我國境內者;(2)在我國境內無戶籍,於一課稅年度內在我國境內居留合計滿183天者。

該局進一步說明,考量各國政府或企業採行前開相關措施屬緊急及具暫時性質,不宜因而改變個人關於居住者或非居住者身分認定,扣繳單位給付各類所得、營利事業分配股利、盈餘,或個人辦理綜合所得稅結算申報時,倘對於身分認定尚有疑義者,建議可按以前年度申報方式先行申報並備妥相關事證,於稽徵機關有查核需要時提供認定。

財政部高雄國稅局特別表示,因應疫情國稅局於適用所得稅法相關規定時,會就個案事實從寬協助辦理,讓大家努力防疫之餘,也可以安心報稅!

提供單位:審查二科 聯絡人:陳燕凌科長 聯絡電話:(07)7115305

發布單位:財政部高雄國稅局 發布日期:2021-03-02 更新日期:2021-03-02

五月報稅季前夕,在等一封很重要的信,但等到花兒都謝了也沒收到?到底......我的稅額試算通知書去哪了!?

醒醒吧,地址沒改,通知書當然永遠到不了!提醒大家,確認自己留存的收件地址,如有搬家或地址不便收掛號信,記得把握時間申請變更。

◪ 申請時間:2/15 - 3/15

◪ 線上申請:https://tax.nat.gov.tw(電子申報繳稅網)或 https://reurl.cc/NXqXD5(稅務入口網)

自然人憑證➛讀卡機+密碼

已註冊健保卡➛讀卡機+密碼

電子憑證➛只需密碼

Taiwan Fido手機認證➛手機指紋/臉部辨識

◪ 臨櫃申請:就近任一國稅局(上班時間)

申請書格式下載➛https://reurl.cc/xg1gXV

稅務諮詢專線:0800-000-321(市話)(手機請撥打任一國稅局)

稅務諮詢專線:0800-000-321(市話)(手機請撥打任一國稅局)

醒醒吧,地址沒改,通知書當然永遠到不了!提醒大家,確認自己留存的收件地址,如有搬家或地址不便收掛號信,記得把握時間申請變更。

◪ 申請時間:2/15 - 3/15

◪ 線上申請:https://tax.nat.gov.tw(電子申報繳稅網)或 https://reurl.cc/NXqXD5(稅務入口網)

自然人憑證➛讀卡機+密碼

已註冊健保卡➛讀卡機+密碼

電子憑證➛只需密碼

Taiwan Fido手機認證➛手機指紋/臉部辨識

◪ 臨櫃申請:就近任一國稅局(上班時間)

申請書格式下載➛https://reurl.cc/xg1gXV

稅務諮詢專線:0800-000-321(市話)(手機請撥打任一國稅局)

稅務諮詢專線:0800-000-321(市話)(手機請撥打任一國稅局)自110年2月15日至3月15日止受理申請109年度綜合所得稅結算申報稅額試算服務之相關項目。

財政部高雄國稅局表示,109年度首次辦理綜合所得稅結算申報者,如欲申請適用稅額試算服務,或自本年度起不適用綜合所得稅結算申報稅額試算服務、撤銷原申請不適用稅額試算服務,或欲變更稅額試算書表郵寄地址之通訊地址等項目,自110年2月15日起至3月15日止可向戶籍所在地國稅局所轄各分局、稽徵所或服務處申請;亦可利用自然人憑證、電子憑證、已申辦「健保卡網路服務註冊」之全民健康保險卡或已註冊內政部臺灣行動身分識別(TAIWAN FidO),利用網際網路線上申請。

前述項目申請方式應檢附相關文件資料彙整如下:(如附件)

該局進一步說明,109年度有以下等情形不適用稅額試算服務者,勿提出適用申請,應於今年5月份綜合所得稅結算申報期間自行辦理結算申報:

1.結婚、離婚或納稅義務人與配偶分居。

2.納稅義務人及配偶、受扶養之直系尊親屬及子女無國民身分證統一編號及戶籍登記資料。

3.有扶養兄弟姊妹或其他親屬或家屬。

4.有其他非屬稽徵機關可提供試算所得資料範圍的所得。

5.列舉扣除金額合計數超過標準扣除額。

6.有財產交易損失特別扣除額。

7.有重購自用住宅扣抵稅額。

8.有大陸地區來源所得可扣抵稅額。

9.有投資抵減稅額。

10.應依所得基本稅額條例規定辦理個人所得基本稅額申報。

1.結婚、離婚或納稅義務人與配偶分居。

2.納稅義務人及配偶、受扶養之直系尊親屬及子女無國民身分證統一編號及戶籍登記資料。

3.有扶養兄弟姊妹或其他親屬或家屬。

4.有其他非屬稽徵機關可提供試算所得資料範圍的所得。

5.列舉扣除金額合計數超過標準扣除額。

6.有財產交易損失特別扣除額。

7.有重購自用住宅扣抵稅額。

8.有大陸地區來源所得可扣抵稅額。

9.有投資抵減稅額。

10.應依所得基本稅額條例規定辦理個人所得基本稅額申報。

該局提醒,財政部稅務入口網全年開放受理申請,但3月16日以後申請之案件,於次一年度5月份辦理綜合所得稅結算申報時方能適用,請納稅義務人特別留意。【#021】

提供單位:審查二科 聯絡人:陳燕凌科長 聯絡電話:(07)711-5305

提供單位:審查二科 聯絡人:陳燕凌科長 聯絡電話:(07)711-5305

發布單位:財政部高雄國稅局 發布日期:2021-02-03 更新日期:2021-02-03

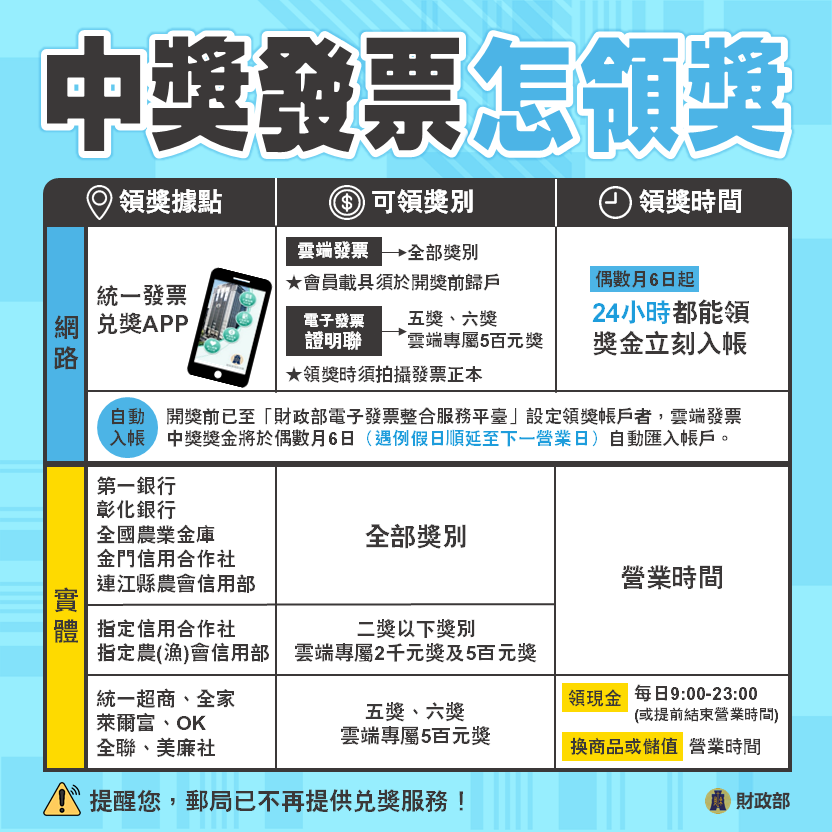

【#發票知多少】 中獎發票怎領獎?

近年來,從擴編實體據點、推出統一發票兌獎APP,到增開雲端發票專屬獎,財政部不斷推陳出新、讓發票兌獎服務更便民、更貼心。

也因為如此,常有網友私訊發票領獎的各種疑難雜症(訊息量大晚回覆請見諒)。小編把發票兌獎措施整理成一張表,請大家右鍵儲存、踴躍分享,下次遇到問題,可先參考解決喔!

統一發票兌獎APP或兌領獎問題:412-8282(手機+02)

統一發票兌獎APP或兌領獎問題:412-8282(手機+02)

電子發票整合服務平臺匯款問題:0800-521-988

電子發票整合服務平臺匯款問題:0800-521-988

近年來,從擴編實體據點、推出統一發票兌獎APP,到增開雲端發票專屬獎,財政部不斷推陳出新、讓發票兌獎服務更便民、更貼心。

也因為如此,常有網友私訊發票領獎的各種疑難雜症(訊息量大晚回覆請見諒)。小編把發票兌獎措施整理成一張表,請大家右鍵儲存、踴躍分享,下次遇到問題,可先參考解決喔!

統一發票兌獎APP或兌領獎問題:412-8282(手機+02)

統一發票兌獎APP或兌領獎問題:412-8282(手機+02) 電子發票整合服務平臺匯款問題:0800-521-988

電子發票整合服務平臺匯款問題:0800-521-988EZ WAY再精進,APP新增稅費查詢功能

財政部關務署表示,為解決民眾反映無法於實名認證易利委(EZ WAY )APP查詢稅費問題,在該署優化實名認證APP專案小組努力推動下,已請APP建置商關貿網路股份有限公司在APP新增「稅費查詢」功能,並於今(110)年1月28日上線,民眾可利用該 APP查詢快遞進口貨物稅費資訊。

關務署說明,依規定簡易申報進口快遞貨物應繳納稅費,係由快遞業者代為繳付,再向收貨人收回其代繳稅費。前開「稅費查詢」功能,便利民眾於APP點選「申報相符」後,即可快速查得該筆經快遞業者代繳之稅金總額及稅費明細。

關務署進一步說明,為擴大APP服務範圍,預計3月底前開放持有居留證外籍人士使用EZ WAY APP;該署日前已與內政部移民署協調完成,將儘速完成後續電子訊息介接事宜,讓外籍人士(在臺工作、學生、依親等)也能使用實名認證APP便捷通關服務。

財政部關務署強調,實名認證系統(EZ WAY APP)係替代紙本報關委任之簡便措施,民眾於收到APP推播報關業者申報報關資料時,應審慎檢視核對並確實回報申報資料相符或不相符,以明責任。

關務署說明,依規定簡易申報進口快遞貨物應繳納稅費,係由快遞業者代為繳付,再向收貨人收回其代繳稅費。前開「稅費查詢」功能,便利民眾於APP點選「申報相符」後,即可快速查得該筆經快遞業者代繳之稅金總額及稅費明細。

關務署進一步說明,為擴大APP服務範圍,預計3月底前開放持有居留證外籍人士使用EZ WAY APP;該署日前已與內政部移民署協調完成,將儘速完成後續電子訊息介接事宜,讓外籍人士(在臺工作、學生、依親等)也能使用實名認證APP便捷通關服務。

財政部關務署強調,實名認證系統(EZ WAY APP)係替代紙本報關委任之簡便措施,民眾於收到APP推播報關業者申報報關資料時,應審慎檢視核對並確實回報申報資料相符或不相符,以明責任。

新聞稿聯絡人:王麗鈞 稽核 聯絡電話:(02)2550-5500分機 2541

發布單位:財政部關務署 發布日期:2021-02-23 更新日期:2021-02-22

貨品輸出至國外發貨倉庫已申報營業稅零稅率銷售額,惟與實際銷售時之銷售額不同,應如何處理?

財政部中區國稅局表示,營利事業於國外設置發貨倉庫,於貨品輸出至發貨倉庫時,其經海關出口外銷貨物者,應按出口報單所載價格申報零稅率銷售額,嗣後該貨物自該發貨倉庫實際銷售時,如與原申報金額有出入時,僅須調整營業收入列帳,免予更正營業稅零稅率銷售額。

該局說明,依據財政部78年11月11日台財稅第780696761號函釋規定,營業人於國外設置發貨倉庫,於貨品輸出時,開立統一發票,嗣後該貨物自國外發貨倉庫實際銷售時,如與原開立統一發票金額有出入時,僅須調整營業收入列帳;如實際售價大於原開發票金額時,其差額亦無庸補開統一發票。另財政部89年4月1日台財稅第890450962號函釋規定,營利事業於國外設置發貨倉庫,於貨品輸出至發貨倉庫時,其經海關出口外銷貨物者,應按出口報單所載價格申報其零稅率銷售額,上開貨物於結算申報時已實際出售者,應按實際銷售價格調整營業收入,並檢附當地合格會計師簽證之收入調節表及存貨盤點資料,以憑核認。惟營利事業如係委託國內會計師赴國外發貨倉庫所在地進行存貨盤點,並可提出相關證明者,亦可憑該會計師簽證之收入調節表及存貨盤點資料,核實認定其實際銷售價格。

營業人對於上述內容如有任何疑問,可利用免費服務電話0800-000321洽詢,該局將竭誠為您服務。

新聞稿聯絡人:豐原分局銷售稅課劉麗卿 連絡電話:(04)25291040轉319

發布單位:財政部中區國稅局 發布日期:2021-02-22 更新日期:2021-02-22

自110年1月1日起,買賣未上市櫃證券交易所得111年5月要申報個人基本所得額

財政部高雄國稅局表示,個人出售未在證券交易所上市或未在證券商營業處所買賣之公司所發行或私募之股票、新股權利證書、股款繳納憑證及表明其權利之證書等有價證券之交易所得,屬個人基本所得課稅範圍,5月份申報所得稅時,應填寫「個人所得基本稅額申報表」申報基本稅額。但其發行或私募公司屬中央目的事業事業主管機關核定之國內高風險新創事業公司,且交易時該公司設立未滿5年者,該筆有價證券交易所得,免予計入個人基本所得課稅。

該局進一步說明,該項所得應以交易時的實際成交價格,減除原始取得成本及必要費用後的餘額申報,民眾買賣未上市櫃股票時,記得要保存收款、付款紀錄、證券交易稅繳款書、買賣契約書或其他足資證明的文件,供日後申報時計算及提示供國稅局查核認定。該局特別提醒納稅義務人,前揭課稅規定自110年1月1日施行,於111年5月辦理綜合所得稅結算申報時,應將未上市櫃股票交易所得計入個人基本所得額計算納稅 ,以免因漏報或短報所得而遭補稅處罰。

提供單位:審查二科 聯絡人:陳燕凌科長 聯絡電話:(07)7115305

發布單位:財政部高雄國稅局 發布日期:2021-02-22 更新日期:2021-02-22

營業人切勿將應開立給消費者之二聯式發票轉開立三聯式發票販售,以免觸法

財政部中區國稅局日前查獲一宗營業人銷售高檔美容保養品與個人,未依規定開立二聯式統一發票交付消費者,卻開立三聯式統一發票販售給其他營業人申報扣抵銷項稅額,涉嫌幫助他人逃漏稅,已觸犯稅捐稽徵法及商業會計法等規定,遭移送司法機關偵辦刑責。

該局表示,依稅捐稽徵法第43條規定教唆或幫助他人逃漏稅者,處3年以下有期徒刑、拘役或科新臺幣6萬元以下罰金。該局轄內甲公司經營美容保養品銷售,為使產品使用效果立即打動消費者,搭配美容實體課程行銷營造親眼見證,深受愛美女性喜愛,但甲公司於銷售產品時,未依規定開立統一發票交付消費者,卻填製不實三聯式統一發票販售與非實際交易對象之其他營業人申報扣抵銷項稅額,涉嫌幫助他人逃漏營業稅額28萬餘元,經該局查獲並依前揭規定移送司法機關偵辦刑責。

該局除呼籲民眾消費時,應向商家索取統一發票外,也提醒營業人銷售貨物或勞務應按事實依規定開立統一發票給消費者,不可開立不實發票販售他人,以免誤觸法網。請營業人特別注意並檢視是否有因疏忽取得非實際交易對象開立之統一發票申報扣抵銷項稅額者,在未經他人檢舉及未經稽徵機關或財政部指定之調查人員進行調查前,自動補報補繳所漏稅款並加計利息者,即適用稅捐稽徵法第48條之1規定免予處罰。

民眾如有任何疑問,可撥打免費服務電話0800-000321,該局將竭誠為您服務。

新聞稿聯絡人:審查四科 江振豐 電話:(04)23051111轉7532

發布單位:財政部中區國稅局 發布日期:2021-01-14 更新日期:2021-01-13

適用擴大書審要點申報之營利事業,應如何填報自政府領取受嚴重特殊傳染性肺炎影響之補助款?

財政部高雄國稅局表示,近來時有適用擴大書審要點申報之營利事業來電詢問,109年度因受嚴重特殊傳染性肺炎影響,自政府領取免納所得稅的補助款,其109年度營利事業所得稅結算申報書應該如何填寫?

該局說明,營利事業受嚴重特殊傳染性肺炎影響,而依嚴重特殊傳染性肺炎防治及紓困振興特別條例、傳染病防治法第53條或其他法律規定,自政府領取之補貼、補助、津貼、獎勵及補償,免納所得稅,該金額應列為取得年度之免稅收入,於辦理營利事業所得稅結算申報時,自行依法調整減除該筆免稅收入,其必要成本及相關費用得核實認列,無須個別歸屬或分攤於該免稅收入。

該局舉例說明,甲公司109年度營業收入淨額為850萬元,利息收入為1萬元,其適用之行業別擴大書審純益率為6%,該年度因受嚴重特殊傳染性肺炎影響,依紓困條例規定,向政府申請並領取補助款20萬元,於辦理結算申報時,再自行依法帳外調整減除該補助款20萬元,故甲公司109年度營利事業所得稅應申報營業收入淨額為850萬元,非營業收入總額為1萬元,全年所得額為51萬6百元【(營業收入淨額850萬元+非營業收入總額1萬元)擴大書審純益率6%】。

提供單位:審查一科 聯絡人:陳妍伶科長 聯絡電話:(07)7257500

發布單位:財政部高雄國稅局 發布日期:2021-03-25 更新日期:2021-03-25

受嚴重特殊傳染性肺炎疫情影響,自政府領取之各項補助款免納所得稅

財政部南區國稅局表示,個人、醫療(事)機構、營利事業或機關團體受嚴重特殊傳染性肺炎疫情影響而依嚴重特殊傳染性肺炎防治及紓困振興特別條例(下稱紓困條例)、傳染病防治法第53條或其他法律規定,自政府領取之補貼、補助、津貼、獎勵及補償(下稱各項補助),免納所得稅。

該局進一步表示,營利事業受嚴重特殊傳染性肺炎影響,自政府領取之各項補助,按商業會計法及商業會計處理準則規定,應列帳營業外收益,為確實達到紓困目的,紓困條例第9條之1規定,該項補助免納所得稅。因此,營利事業受疫情影響所領取之各項補助,應列為取得年度之免稅收入,於辦理營利事業所得稅結算申報時,自行依法調整減除該筆免稅收入,又為避免影響紓困補助之發放目的及實質效益,其必要成本及相關費用得核實認列,無須依所得稅法第24條第1項規定個別歸屬或分攤於該免稅收入。醫療(事)機構如屬個人執行業務者,其依所得稅法第14條第1項第2類採核實計算執行業務收入及相關成本費用者,亦採相同方式,得核實認列相關成本費用。

該局舉例說明,甲公司109年6月全職員工有20人,109年7月至9月給付員工經常性薪資新臺幣(下同)225萬元,因受疫情影響,依紓困條例規定向經濟部申請並受領109年7月至9月薪資補貼90萬元及營運資金補貼20萬元,甲公司應列帳其他收入110萬元,嗣於辦理109年度營利事業所得稅結算申報時,自行依法調整減除該補助收入110萬元,至於公司受補助期間給付員工之薪資225萬元得核實認列費用,無須個別歸屬或分攤於該免稅收入。

該局特別提醒,為落實政策目的,營利事業及個人領取紓困條例各項補助免納所得稅之金額,不列為營利事業及個人基本所得額之加計項目,以達產業紓困及振興之效果。

新聞稿聯絡人:審查一科顏科長 06-2298012

該局進一步表示,營利事業受嚴重特殊傳染性肺炎影響,自政府領取之各項補助,按商業會計法及商業會計處理準則規定,應列帳營業外收益,為確實達到紓困目的,紓困條例第9條之1規定,該項補助免納所得稅。因此,營利事業受疫情影響所領取之各項補助,應列為取得年度之免稅收入,於辦理營利事業所得稅結算申報時,自行依法調整減除該筆免稅收入,又為避免影響紓困補助之發放目的及實質效益,其必要成本及相關費用得核實認列,無須依所得稅法第24條第1項規定個別歸屬或分攤於該免稅收入。醫療(事)機構如屬個人執行業務者,其依所得稅法第14條第1項第2類採核實計算執行業務收入及相關成本費用者,亦採相同方式,得核實認列相關成本費用。

該局舉例說明,甲公司109年6月全職員工有20人,109年7月至9月給付員工經常性薪資新臺幣(下同)225萬元,因受疫情影響,依紓困條例規定向經濟部申請並受領109年7月至9月薪資補貼90萬元及營運資金補貼20萬元,甲公司應列帳其他收入110萬元,嗣於辦理109年度營利事業所得稅結算申報時,自行依法調整減除該補助收入110萬元,至於公司受補助期間給付員工之薪資225萬元得核實認列費用,無須個別歸屬或分攤於該免稅收入。

該局特別提醒,為落實政策目的,營利事業及個人領取紓困條例各項補助免納所得稅之金額,不列為營利事業及個人基本所得額之加計項目,以達產業紓困及振興之效果。

新聞稿聯絡人:審查一科顏科長 06-2298012

發布單位:財政部南區國稅局 發布日期:2021-02-01 更新日期:2021-02-01

稅改重點條文 -107

營業人不論是在網路或實體店面銷售應稅貨物或勞務,其定價應內含營業稅

財政部北區國稅局表示,近年來營業人的商業模式與經營型態日趨多元,但無論以網路或實體店面銷售應稅貨物或勞務,其應稅貨物或勞務之定價,均應內含營業稅,惟部分營業人於網路平臺銷售應稅貨物或勞務,卻以其標示價格未含營業稅為由,要求買受人額外支付5%營業稅款,致衍生消費爭議。

該局指出,營業稅屬消費稅性質,營業人銷售貨物或勞務時,應計算銷項稅額,連同銷售額向買受人一併收取,所以營業人對於應稅貨物或勞務之定價,依據加值型及非加值型營業稅法第32條第2項及第3項規定,應內含營業稅,換言之應稅商品標示的定價應等於銷售額加計銷項稅額,且應與買受人付給店家的金額一致,買受人為營業人時,三聯式統一發票上應分別載明銷售額與銷項稅額,買受人為非營業人時,則以定價開立二聯式統一發票。該局舉例說明如附表。

該局呼籲,營業人不論以網路或實體店面銷售應稅貨物或勞務,其應稅貨物或勞務之定價,未依規定內含營業稅,經國稅局通知限期改正,而屆期未改正者,稽徵機關將依加值型及非加值型營業稅法第48條之1規定,處新臺幣1,500元以上15,000元以下罰鍰。該局提醒營業人牌告定價如未內含營業稅者,請儘速檢修網頁內容或實體店面標價,以免受罰。

新聞稿聯絡人:審查四科 王股長 聯絡電話:(03)3396789轉1241

該局指出,營業稅屬消費稅性質,營業人銷售貨物或勞務時,應計算銷項稅額,連同銷售額向買受人一併收取,所以營業人對於應稅貨物或勞務之定價,依據加值型及非加值型營業稅法第32條第2項及第3項規定,應內含營業稅,換言之應稅商品標示的定價應等於銷售額加計銷項稅額,且應與買受人付給店家的金額一致,買受人為營業人時,三聯式統一發票上應分別載明銷售額與銷項稅額,買受人為非營業人時,則以定價開立二聯式統一發票。該局舉例說明如附表。

該局呼籲,營業人不論以網路或實體店面銷售應稅貨物或勞務,其應稅貨物或勞務之定價,未依規定內含營業稅,經國稅局通知限期改正,而屆期未改正者,稽徵機關將依加值型及非加值型營業稅法第48條之1規定,處新臺幣1,500元以上15,000元以下罰鍰。該局提醒營業人牌告定價如未內含營業稅者,請儘速檢修網頁內容或實體店面標價,以免受罰。

新聞稿聯絡人:審查四科 王股長 聯絡電話:(03)3396789轉1241

發布單位:財政部北區國稅局 發布日期:2021-03-12 更新日期:2021-03-12

銷售免稅貨物或勞務之營業人,如欲放棄適用免稅規定,須經申請核准始得開立應稅統一發票

財政部臺北國稅局表示,營業人銷售免稅貨物或勞務,如欲放棄適用免稅規定,須經申請核准始得開立應稅統一發票。

該局說明,依加值型及非加值型營業稅法(以下簡稱營業稅法)第8條第2項規定,銷售免稅貨物或勞務之營業人,得申請核准放棄適用免稅規定,但核准後三年內不得變更。另依財政部令釋規定,銷售免稅貨物或勞務之營業人,倘未依前揭規定申請核准放棄適用免稅,而開立應稅統一發票交付買受人,買賣雙方並據以申報營業稅。如買受人取具符合營業稅法第33條規定之合法進項憑證,且無同法第19條規定不可扣抵之情形,則買受人已持該進項憑證申報扣抵之進項稅額,得免予補徵營業稅;惟銷貨人銷售免稅貨物或勞務應開立免稅統一發票,卻誤開立應稅統一發票,則應將該銷售額列入免稅銷售額,於年終計算調整當年度不得扣抵比例,就其已多扣抵之進項稅額,補繳營業稅。

該局舉例說明,甲公司經營進口西洋芹、蘋果等蔬果批發零售,未依前揭規定向國稅局申請放棄適用免稅,於未經加工銷售時,因認為進口時已向海關繳納營業稅,卻將應開立之免稅統一發票誤開立為應稅統一發票交付予買受人,雖無短、漏報銷售額,惟甲公司誤開立應稅統一發票,仍應將銷售額列入免稅銷售額,於年終計算調整當年度不得扣抵比例,並就其已多扣抵之進項稅額,補繳營業稅。

該局呼籲,營業人如有銷售免稅貨物或勞務且係開立應稅統一發票者,應先自行檢視是否已依法申請核准放棄適用免稅,如未經核准放棄免稅,不慎將銷售免稅貨物或勞務誤開立應稅統一發票,且買受人已持該憑證申報扣抵,致無法收回作廢重新開立免稅發票者,應留意須將該免稅銷售額列入年終計算調整當年度不得扣抵比例,且就其已多扣抵之進項稅額補繳營業稅,以免遭補稅處罰 。

(聯絡人:審查四科剡股長;電話2311-3711分機2510)

該局說明,依加值型及非加值型營業稅法(以下簡稱營業稅法)第8條第2項規定,銷售免稅貨物或勞務之營業人,得申請核准放棄適用免稅規定,但核准後三年內不得變更。另依財政部令釋規定,銷售免稅貨物或勞務之營業人,倘未依前揭規定申請核准放棄適用免稅,而開立應稅統一發票交付買受人,買賣雙方並據以申報營業稅。如買受人取具符合營業稅法第33條規定之合法進項憑證,且無同法第19條規定不可扣抵之情形,則買受人已持該進項憑證申報扣抵之進項稅額,得免予補徵營業稅;惟銷貨人銷售免稅貨物或勞務應開立免稅統一發票,卻誤開立應稅統一發票,則應將該銷售額列入免稅銷售額,於年終計算調整當年度不得扣抵比例,就其已多扣抵之進項稅額,補繳營業稅。

該局舉例說明,甲公司經營進口西洋芹、蘋果等蔬果批發零售,未依前揭規定向國稅局申請放棄適用免稅,於未經加工銷售時,因認為進口時已向海關繳納營業稅,卻將應開立之免稅統一發票誤開立為應稅統一發票交付予買受人,雖無短、漏報銷售額,惟甲公司誤開立應稅統一發票,仍應將銷售額列入免稅銷售額,於年終計算調整當年度不得扣抵比例,並就其已多扣抵之進項稅額,補繳營業稅。

該局呼籲,營業人如有銷售免稅貨物或勞務且係開立應稅統一發票者,應先自行檢視是否已依法申請核准放棄適用免稅,如未經核准放棄免稅,不慎將銷售免稅貨物或勞務誤開立應稅統一發票,且買受人已持該憑證申報扣抵,致無法收回作廢重新開立免稅發票者,應留意須將該免稅銷售額列入年終計算調整當年度不得扣抵比例,且就其已多扣抵之進項稅額補繳營業稅,以免遭補稅處罰 。

(聯絡人:審查四科剡股長;電話2311-3711分機2510)

發布單位:財政部臺北國稅局 發佈日期:2020-07-27 更新日期:2020-07-27

營業人銷售貨物或勞務,應主動開立發票給予買受人

財政部南區國稅局表示,營業人銷售貨物或勞務,應依規定主動開立統一發票給予買受人,千萬不要因為買受人未主動索取,或者假藉「要發票,就多付5%營業稅」的說詞,誘導買受人放棄索取發票,該種逃漏稅捐行為,一旦被查獲,除補徵所漏稅款外,還會被處以罰鍰。

該局日前查獲國內一家清潔用品批發A公司,其負責人甲君個人帳戶經常有多筆資金存入及轉出,經深入追查,發現該帳戶係供A公司收付貨款使用,也就是說A公司將漏開立發票貨款存入甲君個人帳戶後,再支付進貨廠商貨款,藉以隱匿公司銷貨收入,該局最後查得A公司107年度未依規定開立統一發票並短漏報銷售額共計4,670萬餘元,除補徵營業稅233萬餘元外,並依加值型及非加值型營業稅法第51條第1項第3款及稅捐稽徵法第44條規定擇一從重處罰。

該局特別呼籲,營業人銷售貨物或勞務,應誠實開立統一發票交付買受人,切莫因買受人有無索取發票而有所不同,如因一時疏忽,有漏未開立統一發票情形,只要在未經檢舉、未經稽徵機關或財政部指定之調查人員進行調查前,主動向所轄國稅局補報並加計利息補繳稅款,即可適用稅捐稽徵法第48條之1規定,免予處罰。

新聞稿聯絡人:審查三科李股長 06-2298136

該局日前查獲國內一家清潔用品批發A公司,其負責人甲君個人帳戶經常有多筆資金存入及轉出,經深入追查,發現該帳戶係供A公司收付貨款使用,也就是說A公司將漏開立發票貨款存入甲君個人帳戶後,再支付進貨廠商貨款,藉以隱匿公司銷貨收入,該局最後查得A公司107年度未依規定開立統一發票並短漏報銷售額共計4,670萬餘元,除補徵營業稅233萬餘元外,並依加值型及非加值型營業稅法第51條第1項第3款及稅捐稽徵法第44條規定擇一從重處罰。

該局特別呼籲,營業人銷售貨物或勞務,應誠實開立統一發票交付買受人,切莫因買受人有無索取發票而有所不同,如因一時疏忽,有漏未開立統一發票情形,只要在未經檢舉、未經稽徵機關或財政部指定之調查人員進行調查前,主動向所轄國稅局補報並加計利息補繳稅款,即可適用稅捐稽徵法第48條之1規定,免予處罰。

新聞稿聯絡人:審查三科李股長 06-2298136

發布單位:財政部南區國稅局 發佈日期:2020-07-03 更新日期:2020-07-03

買賣業營業人於交貨前收取部分貨款,應先行開立統一發票

財政部臺北國稅局表示,買賣業營業人銷售貨物,於交貨前已先收取之貨款部分,應先行開立統一發票交付買受人。

該局說明,買賣業營業人銷售貨物,依加值型及非加值型營業稅法第32條第1項前段規定應依營業人開立銷售憑證時限表規定之時限開立統一發票,其於發貨前所收取之貨款,應先行開立統一發票交付買受人;如營業人於發貨前未向買受人收取貨款,開立統一發票之時點則以發貨時為限。

該局舉例說明,消費者甲於109年7月間向乙傢俱行訂購含稅總額100,000元之原木櫥櫃1組並支付訂金30,000元,雙方約定於109年8月底交貨。乙傢俱行於109年7月向甲收取訂金30,000元時,應先開立含稅總額為30,000元之統一發票交付甲,日後原木櫥櫃於109年8月底送貨時,再就交易餘款開立含稅總額為70,000元之統一發票交付甲。

該局提醒,請營業人自行檢視發貨前已預收之貨款,是否已依規定開立統一發票,如因一時不察,有漏未開立統一發票、短漏報銷售額情事者,在未經檢舉及稽徵機關或財政部指定之調查人員進行調查前,依稅捐稽徵法第48條之1規定,儘速向轄區分局、稽徵所自動補報補繳所漏稅款並加計利息,可免予處罰。

(聯絡人:審查四科剡股長;電話2311-3711分機2510)

該局說明,買賣業營業人銷售貨物,依加值型及非加值型營業稅法第32條第1項前段規定應依營業人開立銷售憑證時限表規定之時限開立統一發票,其於發貨前所收取之貨款,應先行開立統一發票交付買受人;如營業人於發貨前未向買受人收取貨款,開立統一發票之時點則以發貨時為限。

該局舉例說明,消費者甲於109年7月間向乙傢俱行訂購含稅總額100,000元之原木櫥櫃1組並支付訂金30,000元,雙方約定於109年8月底交貨。乙傢俱行於109年7月向甲收取訂金30,000元時,應先開立含稅總額為30,000元之統一發票交付甲,日後原木櫥櫃於109年8月底送貨時,再就交易餘款開立含稅總額為70,000元之統一發票交付甲。

該局提醒,請營業人自行檢視發貨前已預收之貨款,是否已依規定開立統一發票,如因一時不察,有漏未開立統一發票、短漏報銷售額情事者,在未經檢舉及稽徵機關或財政部指定之調查人員進行調查前,依稅捐稽徵法第48條之1規定,儘速向轄區分局、稽徵所自動補報補繳所漏稅款並加計利息,可免予處罰。

(聯絡人:審查四科剡股長;電話2311-3711分機2510)

發布單位:財政部臺北國稅局 發佈日期:2020-10-27 更新日期:2020-10-26

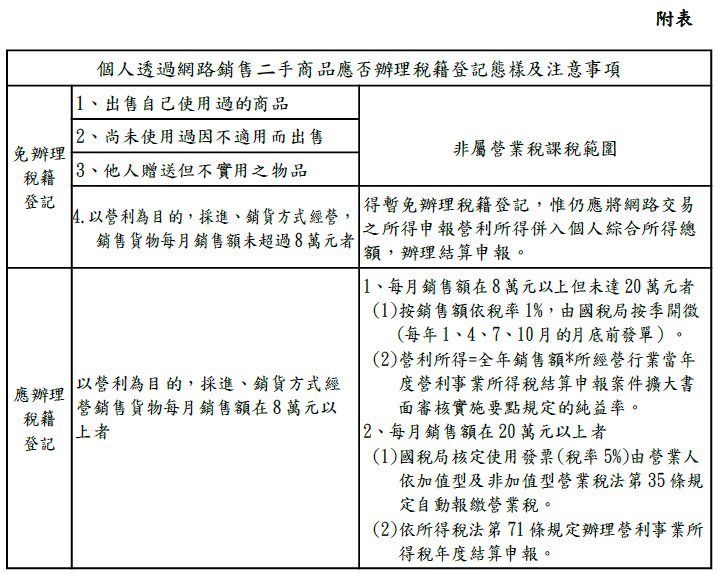

個人以營利為目的,透過網路銷售貨物或勞務,要申請稅籍登記

近年來行動裝置普及,民眾消費習慣改變,促使銷售模式由實體店面走向網路商店。財政部高雄國稅局表示,個人以營利為目的運用網路平台或社群軟體銷售貨物或勞務,均屬網路銷售行為,其當月銷售額達營業稅起徵點〔銷售貨物達新臺幣(下同)8萬元或銷售勞務達4萬元〕時,最慢應於次月月底前向國稅局申請稅籍登記。

該局進一步說明,自109年1月31日起,運用網路平台銷售貨物或勞務之個人,其當月銷售額達營業稅起徵點之次月月底前始申請稅籍登記,或於次月月底前經查獲後始依限補辦稅籍登記者,國稅局應就已達起徵點當月1日至稅籍登記前銷售額依法補徵營業稅,免依加值型及非加值型營業稅法第45條及第51條第1項第1款規定處罰。

舉例來說,王先生自109年6月1日起,透過網路銷售貨物,6月間銷售額3萬元,未達營業稅起徵點,得暫免申請稅籍登記;7月1日至7月15日銷售額9萬元(已達營業稅起徵點),應即申請稅籍登記。若王先生於109年8月31日前自行申請稅籍登記或經查獲依限補辦,則僅就王先生自7月1日至辦理稅籍登記前之銷售額予以補稅,免以處罰;若王先生逾109年8月31日始補辦稅籍登記或經查獲,除符合稅捐稽徵法第48條之1規定,應就王先生自7月1日至辦理稅籍登記前之銷售額予以補稅處罰。

提供單位:審查四科 聯絡人:黃翠瑩科長 聯絡電話:(07)7115104

發布單位:財政部高雄國稅局 發布日期:2021-03-02 更新日期:2021-03-02

透過無實體店面銷售貨物或勞務者,請注意莫因一時疏忽未辦稅籍登記而受罰!